Fakturę wystawia się na podstawie KS 2 lub 3. O wypełnieniu faktury za roboty budowlane i prawie do odliczenia na podstawie takiego dokumentu. Zasady wypełniania faktury za wysyłkę towaru

Organizacje zawierając umowę o usługę budowlaną często mają problemy z odliczeniem podatku od towarów i usług.

Tatiana Bystrowa,

prowadzący

księgowy-konsultant

Interkom

Naliczenie podatku VAT przez wykonawcę uzależnione jest od specyfiki naliczeń opisanych w umowie z klientem.

Zgodnie z ust. 1 art. 167 Kodeksu podatkowego Federacji Rosyjskiej momentem ustalenia podstawy opodatkowania, o ile ust. 3, 7–11, 13–15 tego artykułu nie stanowią inaczej, jest najwcześniejsza z następujących dat:

- dzień wysyłki (przekazania) towarów (robót, usług), praw majątkowych;

- dzień zapłaty, częściowa zapłata za przyszłe dostawy towaru (wykonanie pracy, świadczenie usług), przeniesienie praw majątkowych.

Zgodnie z pierwszym akapitem klauzuli 6 art. 171 Ordynacji podatkowej Federacji Rosyjskiej kwoty podatku przedstawiane podatnikowi przez wykonawców (deweloperów lub klientów technicznych) w przypadku wykonywania przez nich budowy kapitału podlegają odliczeniu.

Zgodnie z ust. 1 art. 720 Kodeksu cywilnego Federacji Rosyjskiej, klient jest zobowiązany, w terminie i w sposób określony w umowie, przy udziale wykonawcy, sprawdzić i zaakceptować wykonaną pracę (jej wynik), a w przypadku odchyleń od umowy zostaną wykryte pogarszające wynik robót lub inne uchybienia w robotach, należy to natychmiast zgłosić wykonawcy.

Strony podpisują protokół przekazania i odbioru, w dniu podpisania, zgodnie z pismem Ministra Finansów Federacji Rosyjskiej z dnia 18 maja 2015 r. nr 03-07-RZ/28436, ustalana jest podstawa podatku VAT, a faktura musi zostać wystawiona nie później niż pięć dni kalendarzowych.

Zgodnie z paragrafem 4 art. 753 Kodeksu cywilnego Federacji Rosyjskiej dostarczenie wyniku pracy przez wykonawcę i jego akceptację przez klienta formalizowane jest aktem podpisanym przez obie strony. Jeżeli jedna ze stron odmówi podpisania aktu, dokonuje się w nim adnotacji, a akt podpisuje druga strona.

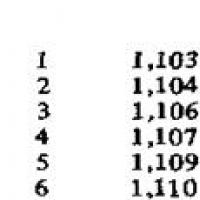

Formularz aktu KS-2 strony służą dokumentowaniu faktu odbioru robót w pełni ukończonych lub budowlano-montażowych lub ich ukończonych etapów, zaś zaświadczenie o kosztach wykonanych prac i wydatków sporządza się na formularzu KS-3.

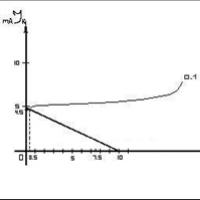

|

Umowa przewiduje płatność z dołu |

Umowa przewiduje przedpłatę |

|

Moment ustalenia podstawy VAT |

|

|

1. Wykonawca otrzymał zaliczkę na podstawie umowy w dniu 15 czerwca i naliczył podatek VAT od kwoty otrzymanej zaliczki na podstawie ust. 1 art. 167 Kodeks podatkowy Federacji Rosyjskiej |

|

|

2. Klient przyjął dzieło i podpisał protokół odbioru: |

|

|

podstawę opodatkowania VAT wykonawca ustala w drugim kwartale |

Podstawę opodatkowania podatkiem VAT wykonawca ustala z całości kosztów pracy, podatek VAT zapłacony od zaliczki jest odliczany w drugim kwartale |

|

podstawę opodatkowania VAT wykonawca ustala w trzecim kwartale |

|

Tryb postępowania w przypadku niepodpisania przez Klienta protokołu odbioru pod warunkiem zakończenia prac budowlano-montażowych znajduje odzwierciedlenie w Piśmie Ministra Finansów z dnia 02.02.15 nr 03-07-10/3962.

Urzędnicy uważają, że dla celów podatku VAT w tym przypadku datą powstania podstawy opodatkowania podatku będzie data wejścia w życie orzeczenia sądu stwierdzającego fakt całkowitego zakończenia prac budowlano-montażowych przez wykonawcę.

Sprzeczną opinię wyrażono w Piśmie Ministra Finansów z dnia 20 marca 2015 roku nr GD-4-3/4428@. Mówimy o możliwości odliczenia podatku VAT od robót budowlano-montażowych wykonanych do zakończenia budowy kapitału, jeżeli prace te zostaną zgromadzone na koncie 08 „Inwestycje w środki trwałe”, a wykonawca wystawia dokumenty w okresach miesięcznych.

W piśmie Federalnej Służby Podatkowej Rosji z dnia 20 stycznia 2016 r. nr SD-4-/609@ stwierdzono, że kapitalizacja pracy jako aktywa trwałe nie uniemożliwia odliczenia podatku VAT.

W ww. piśmie przedstawiciele służby podatkowej zmienili jednoznaczne sformułowanie zawarte np. w piśmie Federalnej Służby Podatkowej z dnia 21.06.13 nr ED-4-3/11246@ w sprawie prawidłowości miesięcznego wyliczenie podatku VAT przez wykonawcę, wystawienie faktury i przyjęcie przez Klienta zadeklarowanych kwot podatku do odliczenia w sposób bardziej niejednoznaczny.

W szczególności stwierdza się, że rachunek 08 obejmuje wyniki prac, czyli ostateczną wersję środka trwałego, na budowę którego zawarto umowę, a faktury prezentowane są zgodnie z klauzulą 3 art. 168 Kodeksu podatkowego Federacji Rosyjskiej oznacza to przeniesienie własności.

Eksperci Ministerstwa Finansów i wymiaru sprawiedliwości uważają, że Wykonawca z pewnością stanowi podstawę opodatkowania VAT przy sporządzaniu miesięcznych formularzy KS-2 i KS-3 (na przykład uchwała Federalnej Służby Antymonopolowej Wołga-Wiatka Rejonowy z dnia 24 marca 2011 r. w sprawie nr A39-1488/2010), klient jest jednak mało prawdopodobne, aby mógł bez problemu zaakceptować ulgi podatkowe na takich dokumentach (Pismo Ministerstwa Finansów Federacji Rosyjskiej z dnia 07.11.11 nr 03-07-11/299).

Oznacza to, że jeśli umowa nie wskazuje bezpośrednio na etapową dostawę pracy, miesięczne ujednolicone formularze KS-2 i KS-3 nie potwierdzają faktu odbioru pracy, ale zaliczą je, a nawet jeśli jest faktura, nadal trudno będzie odliczyć taki podatek VAT.

Nadal masz pytania? Skontaktuj się z Recepcją Ekspertów Intercomp.

Czy legalne jest wystawienie jednej faktury za kilka zaświadczeń o wykonanych pracach wystawionych w ciągu jednego miesiąca w ramach jednej umowy? Te. Wystawiono kilka ustaw KS-2, jedno zaświadczenie KS-3 (wszystkie z tą samą datą), ile faktur mam wystawić - jedną czy na każdą KS-2?

1. W przypadku wystawienia KS-2 na prace pośrednie, nie sporządza się faktury za każdy akt KS-2, lecz wystawia się fakturę ogólną na kilka KS-2 na podstawie świadectwa końcowego KS-3.

2. Jeżeli każdy KS-2 jest wystawiony na przekazanie określonego, pojedynczego etapu prac, wówczas na każdy akt KS-2 należy wystawić fakturę. Ponadto, biorąc pod uwagę fakt, że KS-2 i KS-3 zostały sporządzone w tej samej dacie, to w tej sytuacji masz prawo połączyć dane wszystkich KS-2 w jednej fakturze.

Racjonalne uzasadnienie

Jakie dokumenty są potrzebne do potwierdzenia delegowania towarów, robót budowlanych, usług i praw majątkowych do odliczenia podatku VAT?

Potwierdź kapitalizację aktywów za pomocą dokumentów podstawowych. Należy je zestawić zgodnie z zasadami rachunkowości.

Ordynacja podatkowa nie reguluje trybu i dokumentacji rejestracji towarów, robót budowlanych, usług i praw majątkowych. Ale w przypadku rachunkowości takie zasady są zdefiniowane. Musimy się na nich skupić.

Poniższa tabela zawiera listę standardowych dokumentów, które można wykorzystać w celu potwierdzenia rejestracji zakupów w różnych sytuacjach.

| Sytuacja | Dokument | Baza |

| Zakup towarów w celu odsprzedaży |

Sporządzane w momencie przekazania towarów |

Uchwała Państwowego Komitetu Statystycznego Rosji z dnia 25 grudnia 1998 r. nr 132 |

|

Przygotowane przez właściciela magazynu lub inną osobę odpowiedzialną finansowo za magazyn w okresie kapitalizacji |

Uchwała Państwowego Komitetu Statystycznego Rosji z dnia 30 października 1997 r. nr 71A | |

| Naprawa, rekonstrukcja i modernizacja systemu operacyjnego |

Zaświadczenie o przyjęciu i dostawie naprawionych, przebudowanych, zmodernizowanych środków trwałych Służy do rejestracji i rozliczania przyjęcia i dostarczenia obiektów oraz samych prac |

Uchwała Państwowego Komitetu Statystycznego Rosji z dnia 21 stycznia 2003 r. nr 7 |

| Budownictwo kapitalne oraz prace budowlano-montażowe |

Zaświadczenie o przyjęciu wykonanej pracy Zestawione przy przekazywaniu wyników pracy w budownictwie kapitałowym oraz pracach budowlano-montażowych |

Uchwała Państwowego Komitetu Statystycznego Rosji z dnia 11 listopada 1999 r. nr 100 |

| Transport | List przewozowy formularz nr 1-T |

Uchwała Państwowego Komitetu Statystycznego Rosji z dnia 28 listopada 1997 r. nr 78 |

| List przewozowy | Dekret Rządu Federacji Rosyjskiej z dnia 15 kwietnia 2011 r. nr 272 |

Podstawą do odliczenia podatku VAT od robót budowlanych wykonanych przez wykonawcę jest ustawa nr KS-2. Aby deweloper mógł skorzystać z odliczenia podatku VAT przy przekazywaniu wyników prac w zakresie robót budowlano-montażowych oraz robót budowlano-montażowych, ustawa na formularzu nr KS-2 musi potwierdzać jeden z następujących faktów:

zakończenie etapu prac przewidzianego w umowie o budowę lub załącznikach do niej;

wykonanie wszelkich prac w zakresie przewidzianym w umowie lub jej załącznikach, jeżeli nie jest zapewniona dostawa etapowa;

wykonanie indywidualnych prac instalacyjnych, uruchomieniowych i innych prac nierozerwalnie związanych z budowanym obiektem.

Federalna Służba Podatkowa Rosji zajmuje odmienne stanowisko. Z pism z dnia 20 marca 2015 r. nr GD-4-3/4428 oraz z dnia 6 maja 2013 r. nr ED-4-3/8255 wynika, że prawo do odliczenia nie jest uzależnione od tego, czy umowa przewiduje poszczególne etapy, ani od faktu zakończenia lub stopnia ukończenia robót budowlanych. W związku z powyższym odliczenie podatku VAT możliwe jest na podstawie faktur wystawianych za czynności tymczasowe na formularzu nr KS-2. Stanowisko Federalnej Służby Podatkowej Rosji potwierdza bogata praktyka arbitrażowa (patrz np. orzeczenia Naczelnego Sądu Arbitrażowego Federacji Rosyjskiej z dnia 3 września 2013 r. nr VAS-6457/13 z dnia 29 marca 2010 r. nr VAS-740/10, uchwały Okręgu Moskiewskiego FAS z dnia 4 czerwca 2014 r. nr F05-5062/2014 oraz z dnia 19 kwietnia 2012 r. nr A40-77285/2011, Okręg Północnokaukaski z dnia 22 stycznia 2013 r. nr A32 -38629/2011, Obwód Wołga z dnia 9 lutego 2012 r. nr A57- 4110/2011, Obwód Północno-Zachodni z dnia 21 grudnia 2010 r. nr A56-13852/2010, Obwód Uralski z dnia 30 września 2009 r. nr A07-19513/2008) . Dlatego organizacja, która stosuje się do wyjaśnień służby podatkowej, nie ponosi praktycznie żadnego ryzyka.

Pieniądze przekazane wykonawcy na podstawie ustawy tymczasowej na formularzu nr KS-2 można uznać za zaliczkę. Oznacza to, że pod pewnymi warunkami deweloper ma prawo do odliczenia naliczonego podatku VAT (art. 172 ust. 9 kodeksu podatkowego Federacji Rosyjskiej). W związku z tym wyjaśnienia departamentów finansowych i podatkowych są zbieżne (pisma Ministerstwa Finansów Rosji z dnia 31 maja 2012 r. Nr 03-07-10/12, Federalna Służba Podatkowa Rosji z dnia 25 stycznia 2011 r. Nr KE -4-3/860).

Szerszą listę standardowych dokumentów podstawowych można znaleźć w materiałach referencyjnych:

Dodatkowo fakt odbioru towaru (roboty, usługi) możesz potwierdzić uniwersalnym dokumentem przekazania (UDD). Pod pewnymi warunkami UPD może zastąpić nie tylko fakturę za odliczenie podatku VAT, ale także podstawowy dokument księgowy dotyczący rozpoznania wydatków (pisma Federalnej Służby Podatkowej Rosji z dnia 21 października 2013 r. Nr ММВ-20-3/96 z dnia października 17.2014 nr ММВ -20-15/86).

2. Z artykułuOrdynacja podatkowa Federacji Rosyjskiej nie ujawnia pojęcia „daty przekazania robót i usług”: Ministerstwo Finansów i Federalna Służba Podatkowa Rosji kłócą się o podatek VAT

Ordynacja podatkowa Federacji Rosyjskiej określa podstawę opodatkowania wykonywania pracy i świadczenia usług - jest to moment ich przeniesienia. Jednocześnie Ordynacja Podatkowa Federacji Rosyjskiej nie wskazuje, co należy rozumieć przez transfer. Zatem w oparciu o dosłowne znaczenie pojęcia „przekazanie” definiuje się je jako jednostronne działanie wykonawcy (wykonawcy), wyrażające się poprzez sporządzenie protokołu odbioru.

Brak jasnej definicji w Kodeksie podatkowym Federacji Rosyjskiej zmusił zarówno Ministerstwo Finansów, jak i Federalną Służbę Podatkową Rosji do zwrócenia się do norm Kodeksu cywilnego Federacji Rosyjskiej (art. 11 ust. 1 kodeksu podatkowego Federacji Rosyjskiej). Po ich przeanalizowaniu departamenty doszły do wniosku, że datą przekazania pracy w ogólnym przypadku jest data ich akceptacji (podpisania ustawy) przez klienta. Zatem data ustalenia podstawy opodatkowania przy wykonywaniu pracy jest równa dacie jej wykonania. Takie jest także stanowisko sądów.

Przesyłka dla celów podatku VAT – data sporządzenia ustawy lub jej podpisania przez Klienta

W przypadku braku pełnej lub częściowej przedpłaty podstawę podatku VAT ustala się w dniu wysyłki (przekazania) towarów (pracy, usług), praw majątkowych (podpunkt 1 ust. 1 art. 167 Ordynacji podatkowej Federacji Rosyjskiej) . Wkrótce po wprowadzeniu tej zasady z dniem 1 stycznia 2006 r., co położyło kres możliwości przesunięcia terminu ustalenia podstawy opodatkowania do momentu zapłaty za towar (pracę, usługę), prawa majątkowe, Federalna Służba Podatkowa Rosja w porozumieniu z Ministerstwem Finansów Rosji wyjaśniła, co należy rozumieć przez dzień wysyłki.

Zatem datą wysyłki (przekazania) towarów (pracy, usług), praw majątkowych jest data pierwszego sporządzenia podstawowego dokumentu wydanego kupującemu (pismo Federalnej Służby Podatkowej Rosji z dnia 28 lutego 2006 r. Nr MM-6-03/202@). Wniosek ten był uzasadniony normami obowiązującej wówczas ustawy federalnej z dnia 21 listopada 1996 r. nr 129-FZ „O rachunkowości” dotyczącej konieczności sformalizowania każdej operacji za pomocą dokumentu pierwotnego zawierającego wskazanie daty jej zakończenia. Zauważmy, że normy te zostały również zachowane w ustawie federalnej z dnia 6 grudnia 2011 r. nr 402-FZ „O rachunkowości” (klauzula 1 i podpunkt 2, klauzula 2, art. 9 tej ustawy).

Tym samym data sporządzenia dokumentu została wskazana jako jedna data wysyłki (przekazania) zarówno towarów, jak i robót budowlanych i usług. Co więcej, to określenie daty wysyłki jest bliskie znaczeniu zasadzie określającej moment przeniesienia własności rzeczy (art. 223 ust. 1 i art. 224 ust. 1 Kodeksu cywilnego Federacji Rosyjskiej). Pomimo tego od 2006 roku, nawet w odniesieniu do rzeczy ruchomych, przewóz nie był już utożsamiany z przeniesieniem ich własności, co stanowi główną cechę kwalifikującą sprzedaż towaru dla celów obliczenia podatku VAT (podpunkt 1 ust. art. 146 i ust. 1, art. 39 Kodeksu podatkowego Federacji Rosyjskiej). I lokalne organy podatkowe w odniesieniu do pracy i usług trzymały się dokładnie tego stanowiska (pismo Federalnej Służby Podatkowej Rosji dla Moskwy z dnia 2 grudnia 2009 r. nr 16-15/126829). Prowadziło to często do sporów prawnych z podatnikami.

Jednocześnie rosyjskie Ministerstwo Finansów zaczęło myśleć nieco inaczej. Jeżeli więc data sporządzenia i data podpisania ustawy o wykonaniu prac projektowych przypadają na różne okresy podatkowe, to dla celów ustalenia podstawy VAT za dzień zakończenia pracy uważa się datę podpisania pracy protokół odbioru przez Klienta (pismo z dnia 10.07.08 nr 03-07-11 /328, z dnia 16.03.11 nr 03-03-06/1/141 i z dnia 08.03.12 nr 03 -07-15/95). W końcu klient jest zobowiązany do przyjęcia pracy kontraktowej (klauzula 1, art. 720 kodeksu cywilnego Federacji Rosyjskiej). Natomiast dział finansowy nie wspomniał o normach przepisów o rachunkowości, na których opierał się wcześniej wniosek o dacie sporządzenia ustawy jako momencie ustalenia podstawy VAT.

Normy Kodeksu cywilnego Federacji Rosyjskiej dotyczące odbioru dotyczą robót, a nie usług, co określa różne momenty powstania podstawy podatku VAT

Co ciekawe, takie rozumowanie rosyjskiego Ministerstwa Finansów zostało w jednym ze przypadków przyjęte jako dodatkowe potwierdzenie prawidłowości podatnika. Ustalił podstawę VAT nie w dniu sporządzenia ustawy w dniu 29 grudnia na formularzu nr KS-2, zgodnie z wymogami organu podatkowego, ale w późniejszym terminie podpisania tej ustawy przez klienta – 6 stycznia (Uchwała Federalna Służba Antymonopolowa Obwodu Moskiewskiego z dnia 21 stycznia 2014 r. nr A41-49443/12).

Ministerstwo Finansów jest jednomyślne w sprawie momentu ustalenia podstawy podatku VAT, natomiast Federalna Służba Podatkowa Rosji stoi ambiwalentne

Dziś dział finansowy nie waha się już i wskazuje, że momentem ustalenia podstawy podatku VAT jest data podpisania protokołu odbioru robót przez klienta (pisma z dnia 01.09.14 nr 03-03-06/1/43640, , z dnia 13.02.15 nr 03-07-11/6421 i z dnia 18.05.15 nr 03-07-RZ/28436). Co więcej, logika ta ma zastosowanie również w sytuacji, gdy klient uchyla się od podpisania aktu lub odmawia jego podpisania. Jeżeli tak się stanie, ale istnieje orzeczenie sądu, z którego wynika, że wykonawca dopełnił warunków umowy o dzieło, za dzień wykonania dzieła dla celów podatku VAT uważa się dzień wejścia w życie orzeczenia sądu (pismo z dnia Ministerstwa Finansów Rosji z dnia 31 grudnia 2014 r. nr 03-03-06/1/68990 i z dnia 18.05.15 nr 03-07-RZ/28436).

Federalna Służba Podatkowa Rosji zajmuje podwójne stanowisko. Z jednej strony nie wymaga już ustalania dnia wysyłki na podstawie daty pierwszego dokumentu pierwotnego wystawionego kupującemu. Jednocześnie organy podatkowe odwołują się do wyjaśnień Ministerstwa Finansów Rosji, że przy ustalaniu podstawy podatku VAT za dzień zakończenia robót przyjmuje się datę podpisania przez Zamawiającego protokołu odbioru robót (pismo z dnia 04.04.13 nr 13). ED-4-3/6048). Natomiast w załączniku nr 5 do pisma Federalnej Służby Podatkowej Rosji z dnia 21 października 2013 r. nr ММВ-20-3/96@ wskazano, że uniwersalny dokument przeniesienia jest zarejestrowany w księdze sprzedaży za okres rozliczeniowy, do którego chwili ustalenia podstawy opodatkowania ma zastosowanie.

Oznacza to, że data wysyłki pokrywa się z datą wystawienia faktury, za wyjątkiem przypadków dostarczenia prac, gdy momentem ustalenia podstawy opodatkowania jest data ich przyjęcia. Najwyraźniej przyjmuje się, że w ogólnym przypadku data wystawienia faktury jest jednocześnie datą wystawienia odpowiedniego dokumentu pierwotnego, na podstawie którego, jak wielokrotnie wskazywała Federalna Służba Podatkowa Rosji, wystawiana jest faktura.

Natomiast w przypadku uchylania się lub odmowy podpisania przez Klienta ustawy, wówczas w ocenie fiskusa kontrahent ma obowiązek wystawić fakturę już przy sporządzaniu formularzy nr KS-2 i KS-3 . Decyzję tę podjęła Federalna Służba Podatkowa Rosji na podstawie skargi jednego z podatników. Uzasadnienie jest następujące. W kontrolowanym okresie dokumenty podpisane jednostronnie przez wykonawcę zostały uznane przez sąd polubowny za prawidłowe. W konsekwencji podatnik nie miał powodu nie zaliczyć do podstawy podatku VAT kosztów wykonanych robót budowlano-montażowych. Rzeczywiście, jeśli jedna ze stron odmówi podpisania protokołu odbioru robót, zostaje w nim umieszczona adnotacja, a dokument zostaje podpisany przez drugą stronę. Sąd może unieważnić jednostronny akt dostawy lub odbioru wyniku pracy tylko wtedy, gdy przyczyny odmowy podpisania aktu są uzasadnione (art. 753 ust. 4 kodeksu cywilnego Federacji Rosyjskiej).

Faktura musi jednak zostać wystawiona nie później niż w ciągu pięciu dni kalendarzowych od dnia otrzymania zaliczki lub wysyłki towaru. W takim przypadku za dzień wysyłki uważa się datę sporządzenia dokumentu pierwotnego (pismo Ministerstwa Finansów Rosji z dnia 28 kwietnia 2014 r. nr 03-07-11/19723). Oznacza to, że jeżeli pomiędzy dwiema dostawami upłynęło nie więcej niż pięć dni kalendarzowych, to jedna faktura może zostać wystawiona na dwie faktury.

Opis sytuacji:

Organizacja budowlana wypełniając fakturę za wykonaną pracę posługuje się sformułowaniem z formularza nr KS-3, w którym wskazano: „...praca wykonana: prace budowlano-montażowe zgodnie z umową. Nr 48 z dnia 01.02.2011.” Klient wymaga napisania treści z formularza nr KS-2, czyli szczegółowego opisu dzieła.

Pytanie:

Czy żądanie Klienta jest zgodne z prawem? Co Wykonawca powinien wpisać na fakturze?

Odpowiedź:

Na mocy klauzul 1 i 2 art. 171 Ordynacji podatkowej Federacji Rosyjskiej (zwanej dalej Ordynacją podatkową Federacji Rosyjskiej) podatnik ma prawo obniżyć całkowitą kwotę podatku obliczonego zgodnie z art. 166 Ordynacji podatkowej Federacji Rosyjskiej o odliczenia określone w tym artykule.

Procedurę przedstawiania podatku od wartości dodanej do odliczenia określa art. 172 Kodeksu podatkowego Federacji Rosyjskiej, zgodnie z którym odliczeń podatkowych określonych w art. 171 Kodeksu podatkowego Federacji Rosyjskiej dokonuje się na podstawie faktur wystawionych przez sprzedawców przy zakupie towarów (robot, usług).

Z powyższych norm wynika, że warunkami skorzystania z odliczenia podatku VAT są: nabycie towarów (pracy, usług), ich rejestracja oraz posiadanie odpowiednich dokumentów pierwotnych, w tym faktur wystawionych zgodnie z art. 169 Ordynacji podatkowej Federacja Rosyjska.

Zatem prawo do odliczenia podatku powstaje dla podatnika, jeżeli spełnione są powyższe wymagania Ordynacji podatkowej Federacji Rosyjskiej.

Należy pamiętać, że w Uchwale Federalnej Służby Antymonopolowej Okręgu Moskiewskiego z dnia 31 stycznia 2011 r. Nr KA-A41/17374-10 w sprawie nr A41-6749/10 przytoczono argumentację inspektoratu, że z naruszeniem ust. 5 art. 169 Kodeksu podatkowego Federacji Rosyjskiej faktura nie zawiera opisu wykonanej pracy, ale istnieje link - praca wykonana w ramach umowy zgodnie z ustawą. Zauważamy, że argument ten został słusznie odrzucony przez sąd z następujących powodów.

Zgodnie z podpunktem 5 klauzuli 5 art. 169 Kodeksu podatkowego Federacji Rosyjskiej faktura wystawiona na sprzedaż towarów (praca, usługi), przeniesienie praw własności musi wskazywać nazwę dostarczonego (wysłanego) towaru (opis wykonanej pracy, świadczonych usług) oraz jednostkę miary (jeżeli można ją wskazać).

Sądy ustaliły, że na fakturze w kolumnie „Nazwa towaru (opis wykonanej pracy, świadczonych usług)” wskazano – za pracę wykonaną w ramach umowy zgodnie z ustawą, zawierając jednocześnie odniesienie do konkretnego numeru umowy i wskazanie aktu nr KS-2 lub nr KS -3.

Przedstawiona faktura pozwala zatem określić charakter wykonanej pracy, a także wysokość podatku od towarów i usług, a tym samym potwierdza prawo wnioskodawcy do stosowania ulg podatkowych.

Odrzucając argumentację organu podatkowego o naruszeniu zasad wykonywania zaświadczeń o odbiorze wykonanych robót, sądy wskazały, że wskazane przez kontrolę naruszenia nie były istotne.

Należy pamiętać, że faktura jest dokumentem, na podstawie którego organizacja może zastosować odliczenia podatkowe z tytułu dostarczonych towarów (wykonanej pracy, świadczonych usług). Prawdziwość transakcji potwierdzają inne dokumenty pierwotne, w tym przypadku formularze nr KS-2 i nr KS-3.

Jeżeli zatem na podstawie analizy brzmienia zawartego w nazwie faktury możliwe będzie ustalenie realności i stanu faktycznego transakcji gospodarczej, wówczas Klient ma podstawy do zastosowania odliczenia na takiej fakturze.

Jednak, jak pokazuje praktyka, roszczenia organów podatkowych nie są wykluczone i kupujący może być zmuszony bronić swojego prawa do odliczenia przed sądem.

Jednocześnie faktura wypełniona szczegółowym opisem rodzaju wykonanych prac może z naszego punktu widzenia wyeliminować ryzyko bezpodstawnych roszczeń ze strony organów podatkowych, a co za tym idzie, ciężar obrony swoich praw na drodze sądowej.

Jednocześnie informujemy, że niniejsza Odpowiedź wyraża prywatną opinię doradcy podatkowego, ma charakter informacyjno-wyjaśniający i nie stoi na przeszkodzie przestrzeganiu norm ustawodawstwa Federacji Rosyjskiej w rozumieniu odbiegającym od interpretacja przedstawiona w powyższej odpowiedzi.

(Odpowiedź została przygotowana przy wykorzystaniu materiałów SPS Consultant Plus)

Uchwała XIX Arbitrażowego Sądu Apelacyjnego z dnia 21 lipca 2011 r. N 19AP-7149/10

Woroneż

XIX Arbitrażowy Sąd Apelacyjny w składzie:

sędzia przewodniczący Osipova M.B.,

sędziowie Skrynnikov V.A.

Michajłowa T.L.,

przy sporządzaniu protokołu posiedzenia sądu przez sekretarza Baumana L.V.,

w roli głównej:

z kontroli Federalnej Służby Podatkowej miasta Biełgorod: Shlyakhova Z.Yu., główny państwowy inspektor podatkowy, pełnomocnictwo nr 32 z dnia 23 listopada 2010 r., Sergeeva O.V., pełnomocnictwo nr 11 z dnia 1 czerwca, 2010,

z Departamentu Federalnej Służby Podatkowej Obwodu Biełgorodskiego: Gezulya I.V., pełnomocnictwo nr 25 z dnia 09.03.2010 r.,

ze spółki z ograniczoną odpowiedzialnością „Atlant”: Goduev S.I., pełnomocnik z dnia 27.10.2010 r., b/n,

Po rozpatrzeniu na posiedzeniu jawnym odwołań kontroli Federalnej Służby Podatkowej miasta Biełgorod i wydziału Federalnej Służby Podatkowej Obwodu Biełgorodskiego od wyroku Sądu Arbitrażowego Obwodu Biełgorodskiego z dnia 17 lutego 2011 r. w sprawie Nr A08-5144/2010-9 (sędzia Vertoprahova L.A.), zgodnie z wnioskiem spółki z ograniczoną odpowiedzialnością „Atlant” do kontroli Federalnej Służby Podatkowej miasta Biełgorod o uznanie decyzji za częściowo nieważną ,

ZAINSTALOWANE:

Spółka z ograniczoną odpowiedzialnością „Atlant” (zwana dalej Atlant LLC, Spółka) zwróciła się do sądu arbitrażowego z wnioskiem do Inspektoratu Federalnej Służby Podatkowej miasta Biełgorod (zwanej dalej Federalną Służbą Podatkową Rosji dla miasto Biełgorod, Inspektorat) o unieważnienie decyzji nr 67 z dnia 02.06.2010 r. w sprawie pociągnięcia do odpowiedzialności podatkowej zmienionej decyzją Urzędu Federalnej Służby Podatkowej Obwodu Biełgorodskiego nr 141 z dnia 06.08.2010 r. (zwanej dalej jako Federalna Służba Podatkowa Rosji dla Obwodu Biełgorodskiego, Urząd) w zakresie dodatkowego wymiaru podatku dochodowego w wysokości 23 336 522 rub., kary podatkowe - 3 358 946 rub., kara z art. 122 Ordynacji podatkowej Federacji Rosyjskiej - 4 404 264 rubli; z tytułu dodatkowego naliczenia podatku VAT w wysokości 21 239 295 rubli, kary podatkowe - 3 974 709 rubli, kara z art. 122 Kodeksu podatkowego Federacji Rosyjskiej - 1 512 383 rubli. (biorąc pod uwagę objaśnienia podanych wymagań – s. 76-90, w. 10).

Postanowieniem Sądu Arbitrażowego Obwodu Biełgorodskiego z dnia 17 lutego 2011 r. postawione wymagania zostały spełnione. Od Inspektoratu odzyskano na rzecz Spółki kwotę 4.000 RUB. o zwrot wydatków na obowiązki państwowe.

Inspektorat i Departament nie zgadzając się z przyjętym aktem prawnym, złożyły apelacje, w których wnosiły o uchylenie postanowienia Sądu I instancji i wydanie w sprawie nowego aktu prawnego, który pozbawiłby Spółkę zaspokojenia w całości podane wymagania.

W odwołaniu inspektorat na poparcie zgodności z prawem decyzji odwołuje się do okoliczności, które stanowiły podstawę jej wydania.

W przedstawionym uzupełnieniu Inspektorat powołuje się na fakt, że sąd I instancji uznał decyzję Inspektoratu w przedmiocie dodatkowego naliczenia podatku VAT w wysokości 3 737 278 rubli, która przypada na epizod z Europroject LLC, jednakże decyzja Sąd I instancji nie zawiera żadnych argumentów, dla których decyzja Inspektoratu w tej części została uznana za nieważną.

Departament w odwołaniu wskazuje także na legalność decyzji Inspektoratu (biorąc pod uwagę jej częściową zmianę decyzją Departamentu), odnosząc się jednocześnie do bezpodstawnego przedstawienia Spółki do odliczenia podatku VAT i zaliczenia do kosztów wydatki na prace i usługi wykonane i świadczone przez Construction Management LLC i Astra LLC.

Po zapoznaniu się z materiałami sprawy, przesłuchaniem pełnomocnika osób biorących udział w sprawie, który stawił się na rozprawie sądowej oraz omówienia argumentacji apelacji, sąd apelacyjny dochodzi do wniosku, że nie ma podstaw do uchylenia lub zmiany zaskarżonego wyroku sądowego działać.

Jak wynika z materiałów sprawy, Inspektorat przeprowadził na miejscu kontrolę podatkową działalności Spółki w zakresie prawidłowości naliczania oraz terminowego regulowania (potrącania, przelewania) podatków i opłat, w tym podatku od towarów i usług, podatku dochodowego od osób prawnych za okres od dnia 01.01.2007 r. do 31.12.2008 r. sporządzono ustawę nr 13-11/51 z dnia 26 kwietnia 2010 r.

Inspektorat po zapoznaniu się z protokołem i materiałami z kontroli podatkowej na miejscu wydał decyzję nr 67 z dnia 02.06.2010 r. w sprawie pociągnięcia Spółki do odpowiedzialności za popełnienie przestępstwa skarbowego, zgodnie z którą Spółka została pociągnięta do odpowiedzialności podatkowej, w tym na podstawie ust. 1 art. 122 Ordynacji podatkowej Federacji Rosyjskiej za niezapłacenie podatku VAT w formie grzywny w wysokości 2 185 546 rubli, za niezapłacenie podatku dochodowego - 4 406 664 rubli.

Z tytułu klauzuli 2 naliczono Spółce kary w wysokości 3.976.573 RUB z tytułu podatku VAT i 3.360.659 RUB z tytułu podatku dochodowego.

Klauzula 3.1. Spółka została wezwana do uregulowania zaległości, w tym podatku VAT w wysokości 21 248 295 rubli i podatku dochodowego w wysokości 23 348 522 rubli.

Decyzją Urzędu Federalnej Służby Podatkowej Obwodu Biełgorodskiego nr 141 z dnia 08.06.2010 r., podjętą na skutek odwołania Spółki, decyzja Inspektoratu nr 67 z dnia 06.02.2010 r. została zmieniona.

Paragrafy 1 - 3.1 sentencji otrzymują nowe wydanie.

Uwzględniając wprowadzone zmiany, dodatkowa naliczona kwota podatku VAT wyniosła 21 239 295 rubli, kary z tytułu podatku VAT - 3 974 709 rubli, grzywna na podstawie ust. 1 art. 122 Ordynacji podatkowej Federacji Rosyjskiej za niepłacenie podatku VAT - 2 183 746 rubli.

Uwzględniając wprowadzone zmiany, dodatkowa naliczona kwota podatku dochodowego wyniosła 23 336 522 rubli, kary z tytułu podatku dochodowego - 3 358 946 rubli, grzywna z ust. 1 art. 122 Ordynacji podatkowej Federacji Rosyjskiej za niepłacenie podatku dochodowego - 4 404 264 rubli.

Nie zgadzając się z decyzją Inspektoratu nr 67 z dnia 06.02.2010 r. zmienioną decyzją Departamentu nr 141 z dnia 08.06.2010 r. Spółka złożyła odpowiedni wniosek do sądu.

Spółka zaskarżyła do sądu decyzję organu podatkowego zmienioną przez Departament w sprawie dodatkowego wymiaru podatku dochodowego w wysokości 23 336 522 rubli, kary podatkowe - 3 358 946 rubli, grzywnę z art. 122 Ordynacji podatkowej Federacji Rosyjskiej - 4 404 264 rubli; z tytułu dodatkowego naliczenia podatku VAT w wysokości 21 239 295 rubli, kary podatkowe - 3 974 709 rubli, kara z art. 122 Kodeksu podatkowego Federacji Rosyjskiej - 1 512 383 rubli.

Podstawą do naliczenia powyższych podatków, kar i kar pieniężnych były wnioski Inspektoratu, że pierwotne dokumenty finansowo-ekonomiczne przedłożone przez Atlant LLC jako dokument potwierdzający zasadność poniesionych wydatków oraz odliczenia podatku VAT (umowy, kosztorysy, faktury ), protokoły odbioru wykonanych robót) zawierają informacje nieprawdziwe, gdyż zostały podpisane przez osoby niezidentyfikowane. Organizacje kontrahentów (Construction Management LLC i Astra LLC) nie składają raportów podatkowych i księgowych, nie mają wystarczających zasobów pracy do wykonania prac i nie znajdują się pod adresem określonym w dokumentach założycielskich. Ponadto wskazano, że fakt, że wymienione organizacje nie wykonywały prac, potwierdzają zeznania osób przesłuchiwanych w trakcie kontroli.

Na podstawie powyższych okoliczności organ podatkowy doszedł do wniosku, że Construction Management LLC i Astra LLC w rzeczywistości nie wykonywały pracy na rzecz Atlant LLC, w związku z czym wnioskodawca ujął wynagrodzenie za wykonaną pracę w kosztach, a odliczenia podatkowe zostały dokonane w sposób nieuzasadniony.

Odrzucając te wnioski Inspektoratu i dostosowując się do postawionych przez Spółkę wymagań, Sąd I instancji zasadnie wyszedł z następującego stanowiska.

Zgodnie z art. 146 Ordynacji podatkowej Federacji Rosyjskiej (zwanej dalej Ordynacją podatkową Federacji Rosyjskiej) przedmiotem opodatkowania podatkiem od wartości dodanej (zwanej dalej VAT) są transakcje określone w tym artykule.

Podstawę opodatkowania VAT, w zależności od charakteru transakcji przeprowadzanych przez podatnika, ustala podatnik zgodnie z wymogami art. 154-159, 162 Ordynacji podatkowej Federacji Rosyjskiej.

Zgodnie z art. 166 kodeksu podatkowego Federacji Rosyjskiej kwotę podatku przy ustalaniu podstawy opodatkowania zgodnie z art. 154–159 i 162 kodeksu podatkowego Federacji Rosyjskiej oblicza się jako procentowy udział w podstawie podatku odpowiadającej stawce podatku, a w przypadku rozliczeń odrębnych – jako kwotę podatku uzyskaną w wyniku zsumowania kwot podatków, obliczonych odrębnie jako udziały procentowe odpowiednich podstaw opodatkowania odpowiadających stawkom podatku.

Całkowita kwota podatku od sprzedaży towarów (pracy, usług) to kwota uzyskana przez zsumowanie kwot podatku obliczonych zgodnie z procedurą określoną w ust. 1 tego artykułu.

Zgodnie z ust. 1 art. 173 Ordynacji podatkowej Federacji Rosyjskiej kwotę podatku od wartości dodanej należną do budżetu oblicza się na podstawie wyników każdego okresu rozliczeniowego, pomniejszoną o kwotę odliczeń podatkowych przewidzianych w art. 171 Ordynacji podatkowej Federacja Rosyjska (z wyjątkiem ulg podatkowych przewidzianych ustęp 3 artykułu 172 Ordynacja podatkowa Federacji Rosyjskiej), łączna kwota podatku obliczona zgodnie z art. 166 Ordynacji podatkowej Federacji Rosyjskiej i powiększona o kwotę podatku zwróconego zgodnie z niniejszym rozdziałem.

Według ustęp 1 artykułu 171 Podatnik Federacji Rosyjskiej ma prawo obniżyć całkowitą kwotę podatku obliczoną zgodnie z art. 166 Kodeksu podatkowego Federacji Rosyjskiej o odliczenia podatkowe określone w tym artykule.

Kwoty podatku przedstawiane podatnikowi przy nabyciu towarów (pracy, usług) oraz praw majątkowych na terytorium Federacji Rosyjskiej lub zapłacone przez podatnika przy imporcie towarów na obszar celny Federacji Rosyjskiej w ramach reżimu celnego dopuszczenie do spożycia krajowego, import czasowy i przetwarzanie poza obszarem celnym podlegają odliczeniu lub przy imporcie towarów przewożonych przez granicę celną Federacji Rosyjskiej bez kontroli celnej i odprawy celnej, w odniesieniu do towarów (pracy, usług), a także jako prawa majątkowe nabyte w celu dokonania czynności uznanych za przedmioty opodatkowania zgodnie z niniejszym rozdziałem, z wyjątkiem towarów, o których mowa w art. ustęp 2 artykułu 170 Ordynacja podatkowa Federacji Rosyjskiej, a także towary (roboty, usługi) zakupione w celu odsprzedaży.

Zgodnie z art. 172 Ordynacji podatkowej Federacji Rosyjskiej odliczenia podatkowe przewidziane w art. 171 Ordynacji podatkowej Federacji Rosyjskiej dokonywane są na podstawie faktur wystawianych przez sprzedawców przy zakupie przez podatnika towarów (pracy, usług), praw majątkowych, dokumentów potwierdzające faktyczną zapłatę kwot podatku przy imporcie towarów na obszar celny Federacji Rosyjskiej, dokumenty potwierdzające zapłatę kwot podatku potrąconych przez agentów podatkowych lub na podstawie innych dokumentów w przypadkach przewidzianych w ust. 3, 6 - 8 art. 171 kodeksu podatkowego Federacji Rosyjskiej.

Odliczeniu, o ile niniejszy artykuł nie stanowi inaczej, podlegają wyłącznie kwoty podatku przedstawione podatnikowi przy zakupie towarów (pracy, usług), praw majątkowych na terytorium Federacji Rosyjskiej lub faktycznie zapłacone przez niego przy imporcie towarów na obszar celny Federacji Rosyjskiej, po rejestracji określonych towarów (robót budowlanych, usług), praw własności, biorąc pod uwagę cechy przewidziane w tym artykule i w obecności odpowiednich dokumentów pierwotnych.

Podstawą stosowania ulg podatkowych na podstawie art. 169 Ordynacji podatkowej Federacji Rosyjskiej są faktury wystawiane przez dostawców w przypadku zakupu przez podatnika towarów (robót budowlanych, usług) i wystawiane w określony sposób.

Tym samym podatnik ma prawo do odliczenia podatku VAT pod warunkiem spełnienia wszystkich warunków przewidzianych w przepisach o podatkach i opłatach, a mianowicie: przyjęcia do rozliczenia towarów, robót budowlanych, usług nabytych w celu dokonania transakcji uznanych za przedmiot podatku VAT, opodatkowanie, dostępność faktur wystawionych zgodnie z wymogami art. 169 Kodeksu podatkowego Federacji Rosyjskiej.

Na mocy art. 246 Kodeksu podatkowego Federacji Rosyjskiej organizacje rosyjskie są uznawane za podatników podatku dochodowego od osób prawnych, regulacja tego podatku odbywa się zgodnie z przepisami rozdziału. 25 Ordynacja podatkowa Federacji Rosyjskiej.

Zgodnie z art. 247 Ordynacji podatkowej Federacji Rosyjskiej przedmiotem opodatkowania podatkiem dochodowym od osób prawnych jest zysk uzyskany przez podatnika.

Zysk organizacji rosyjskich ujmuje się jako uzyskany dochód pomniejszony o kwotę kosztów produkcji, które ustala się zgodnie z rozdziałem. 25 Ordynacja podatkowa Federacji Rosyjskiej.

Na podstawie ust. 1 art. 252 Ordynacji podatkowej Federacji Rosyjskiej podatnik pomniejsza uzyskany dochód o kwotę poniesionych wydatków (z wyjątkiem wydatków określonych w art. 270 Ordynacji podatkowej Federacji Rosyjskiej). Wydatki zalicza się do uzasadnionych i udokumentowanych wydatków (oraz w przypadkach przewidzianych w art. 265 Ordynacji podatkowej Federacji Rosyjskiej – strat) poniesionych (poniesionych) przez podatnika.

Wydatki uzasadnione oznaczają wydatki uzasadnione ekonomicznie, których ocena wyrażona jest w formie pieniężnej.

Udokumentowane wydatki oznaczają wydatki poparte dokumentami sporządzonymi zgodnie z ustawodawstwem Federacji Rosyjskiej. Wszelkie wydatki zalicza się do kosztów, jeżeli zostały poniesione w celu prowadzenia działalności mającej na celu osiągnięcie przychodów.

Zatem przy obliczaniu podstawy opodatkowania podatku dochodowego podatnik ma prawo uwzględnić wydatki, w tym w formie naliczonej amortyzacji, jeżeli istnieją dokumenty sporządzone zgodnie z ustawodawstwem Federacji Rosyjskiej i potwierdzające fakt poniesienie odpowiednich wydatków, a także powiązanie ich z działalnością podatnika mającą na celu osiągnięcie dochodu.

Obowiązek potwierdzenia zgodności wydatków z określonymi wymogami przepisów podatkowych, a także prawo do odliczenia podatku od towarów i usług spoczywa na podatniku.

Zgodnie z art. 9 ustawy federalnej z dnia 21 listopada 1996 r. N 129-FZ „O rachunkowości” wszystkie transakcje biznesowe przeprowadzane przez organizację są dokumentowane dokumentami uzupełniającymi. Dokumenty te pełnią rolę podstawowych dokumentów księgowych, na podstawie których prowadzona jest księgowość.

Podstawowe dokumenty księgowe są akceptowane do rachunkowości, jeżeli są sporządzone w formie zawartej w albumach ujednoliconych formularzy podstawowej dokumentacji księgowej, a dokumenty, których forma nie jest przewidziana w tych albumach, muszą zawierać następujące obowiązkowe dane: nazwę dokumentu; data sporządzenia dokumentu; nazwa organizacji, w imieniu której sporządzono dokument; treść transakcji biznesowej; mierzenie transakcji biznesowych w kategoriach fizycznych i pieniężnych; nazwy stanowisk osób odpowiedzialnych za wykonanie transakcji biznesowej i prawidłowość jej wykonania; osobiste podpisy tych osób.

Uchwała Państwowego Komitetu Statystycznego Federacji Rosyjskiej z dnia 11 listopada 1999 r. N 100 „W sprawie zatwierdzenia ujednoliconych form podstawowej dokumentacji księgowej do rozliczania pracy w budownictwie kapitałowym oraz prac remontowo-budowlanych” zatwierdziła ujednolicone formy podstawowej dokumentacji księgowej do rozliczania praca przy budowie i remontach kapitału, uzgodniona z Ministerstwem Finansów Rosji, Ministerstwem Gospodarki Rosji - prace budowlane, w tym N N KS-2 „Świadectwo odbioru wykonanej pracy”, KS-3 „Świadectwo kosztu pracy wykonanych i wydatków”, KS-6a „Dziennik wykonanej pracy”.

Zgodnie ze stanowiskiem prawnym określonym w paragrafie 1 Uchwały Plenum Naczelnego Sądu Arbitrażowego Federacji Rosyjskiej z dnia 12 października 2006 r. Nr 53 „W sprawie oceny przez sądy arbitrażowe ważności podatnika otrzymującego korzyść podatkową ”, praktyka sądowa przy rozwiązywaniu sporów podatkowych opiera się na domniemaniu dobrej wiary podatników i innych uczestników stosunków prawnych z zakresu gospodarki. W tym zakresie przyjmuje się, że działania podatników skutkujące uzyskaniem korzyści podatkowych są uzasadnione ekonomicznie, a informacje zawarte w zeznaniu podatkowym i sprawozdaniu finansowym są wiarygodne.

Złożenie przez podatnika do organu podatkowego wszystkich prawidłowo sporządzonych dokumentów przewidzianych przepisami prawa o podatkach i opłatach w celu uzyskania korzyści podatkowych, chyba że organ podatkowy wykaże, że informacje zawarte w tych dokumentach są niekompletne, nierzetelne i (lub) sprzeczny.

Korzyść podatkowa nie może zostać uznana za uzasadnioną również wówczas, gdy została uzyskana przez podatnika poza związkiem z realizacją rzeczywistej działalności gospodarczej lub innej działalności gospodarczej (klauzula 4 Uchwały Plenum Naczelnego Sądu Arbitrażowego Federacji Rosyjskiej nr 53) .

Na podstawie ust. 3, 4, 9 ww. uchwały korzyść podatkową można uznać za nieuzasadnioną w przypadku, gdy dla celów podatkowych uwzględnia się transakcje niezgodnie z ich rzeczywistym znaczeniem gospodarczym lub uwzględnia się transakcje, które nie wynikają z uzasadnionych względów ekonomicznych lub innych (celów biznesowych), jeżeli korzyść podatkowa podatnik uzyskała bez związku z prowadzeniem rzeczywistej działalności gospodarczej lub innej działalności gospodarczej, a także jeżeli sąd uznał, że główny cel dążonym przez podatnika było uzyskiwanie dochodów wyłącznie lub w przeważającej mierze z korzyści podatkowych, przy braku zamiaru prowadzenia rzeczywistej działalności gospodarczej.

Jednocześnie wniosek o bezzasadności korzyści podatkowej musi opierać się na obiektywnej informacji, która w sposób bezsporny potwierdza, że działania podatnika nie miały uzasadnionego celu biznesowego, dokumentach przedłożonych przez podatnika na poparcie uzyskania korzyści podatkowej i miały na celu wyłącznie wywołanie korzystnych skutków podatkowych.

Obowiązujące przepisy nakładają na organy podatkowe obowiązek udowodnienia złej wiary podatnika. Zgodnie z art. 65 Kodeksu postępowania arbitrażowego Federacji Rosyjskiej każda osoba biorąca udział w sprawie musi wykazać okoliczności, na które powołuje się jako podstawa swoich roszczeń lub zastrzeżeń. Punkt 1 nazwany artykuł i ustęp 5 artykułu 200 Zgodnie z Kodeksem postępowania arbitrażowego Federacji Rosyjskiej obowiązek udowodnienia okoliczności, które stanowiły podstawę wydania zaskarżonej decyzji, ciąży na organie, który wydał decyzję.

Zgodnie z art. 702 Kodeksu cywilnego Federacji Rosyjskiej na podstawie umowy jedna strona (wykonawca) zobowiązuje się wykonać określone prace na polecenie drugiej strony (klienta) i dostarczyć wynik klientowi, a klient zobowiązuje się do zaakceptować wynik pracy i zapłacić za niego.

Do niektórych rodzajów umów (umowa o gospodarstwo domowe, umowa o roboty budowlane, umowa o prace projektowe i geodezyjne, umowa o prace na potrzeby państwa) stosuje się postanowienia niniejszego paragrafu, chyba że regulamin stanowi inaczej niniejszego Kodeksu o tego typu umowach.

Przepisy art. 706 stanowią, że jeżeli ustawa lub umowa nie przewidują obowiązku wykonania przez wykonawcę robót przewidzianych w umowie osobiście, wykonawca ma prawo zaangażować w wykonanie swoich obowiązków inne osoby (podwykonawców). W tym wypadku wykonawca pełni rolę generalnego wykonawcy.

Jednocześnie generalny wykonawca odpowiada wobec zamawiającego za skutki niewykonania lub nienależytego wykonania zobowiązań przez podwykonawcę zgodnie z przepisami ustęp 1 artykułu 313 i art. 403 tego Kodeksu, a wobec podwykonawcy – odpowiedzialność za niewykonanie lub nienależyte wykonanie przez Klienta zobowiązań wynikających z umowy.

Według ustęp 1 artykułu 740 Kodeks cywilny Federacji Rosyjskiej, na podstawie umowy o usługę budowlaną, wykonawca zobowiązuje się w terminie określonym w umowie wybudować określony obiekt według wskazówek klienta lub wykonać inne prace budowlane, a klient zobowiązuje się stworzyć warunki niezbędne do wykonawcy robót, zaakceptowaniu ich wyniku i zapłaceniu uzgodnionej ceny. Umowa o usługę budowlaną zawierana jest na budowę lub przebudowę przedsiębiorstwa, budynku (w tym mieszkalnego), budowli lub innego obiektu, a także na wykonanie prac instalacyjnych, rozruchowych i innych prac nierozerwalnie związanych z obiektem w budowie.

Zgodnie z art. 746 Kodeksu cywilnego zapłata za pracę wykonaną przez wykonawcę dokonywana jest przez zamawiającego w wysokości określonej w kosztorysie, w terminie i w sposób określony przepisami prawa lub umową o usługę budowlaną.

Jak wynika z materiałów sprawy, Spółka zawarła umowę generalną nr 2 z dnia 04.05.08. z ZAO „Alekseevsky Bacon” (t. 5 s. 57-63), zgodnie z którym Spółka (generalny wykonawca) przyjęła na siebie obowiązek budowy kompleksu hodowli trzody chlewnej w cyklu zamkniętym dla 2500 sztuk pod adresem: obwód Biełgorod, Alekseevsky dzielnica, niedaleko wsi. Worobiowo, plac budowy „Worobiowo-2”.

Punkt 7.10 umowy stanowi, że Generalny Wykonawca wykonuje prace zarówno samodzielnie, jak i za pośrednictwem wykonawców zleconych.

Spółka zawarła także umowę generalną nr 4 z dnia 12 maja 2008 roku z ZAO Alekseevsky Bacon. (t. 5 s. 14-19), zgodnie z którym Spółka (generalny wykonawca) przyjęła na siebie obowiązek budowy kompleksu hodowli trzody chlewnej w cyklu zamkniętym dla 2500 sztuk pod adresem: obwód Biełgorodski, rejon Aleksiejewski, w pobliżu wsi. Matreno-Gezovo, plac budowy „Matreno-Gezovo-2”.

Zgodnie z klauzulą 2.1 umowy koszt prac wyniósł 350 000 000 rubli, w tym podatek VAT 18%.

Punkt 7.10 umowy stanowi, że Generalny Wykonawca wykonuje prace zarówno samodzielnie, jak i za pośrednictwem wykonawców zleconych.

Ponadto Spółka zawarła umowę o roboty budowlane nr 1203 z dnia 21 września 2007 roku z OJSC Biełgorod Bacon (t. 5 arkusz sprawy 20-32), zgodnie z którą Spółka (wykonawca) przyjęła na siebie zobowiązania do wykonania wszelkiego rodzaju robót ogólnobudowlanych i prace specjalne wraz ze wszystkimi towarzyszącymi budynkami i konstrukcjami niezbędnymi i wystarczającymi do oddania obiektu do użytku: tuczarnia trzody chlewnej dla 16 000 sztuk wieś „Żurbinka”. Volchya Aleksandrovka Volokonovsky rejon kompleksu startowego N6 „Alekseevsky” Kompleks hodowli trzody chlewnej do produkcji wieprzowiny w żywej wadze o wydajności 60 tysięcy ton w obwodzie białogorodskim.

Zgodnie z klauzulą 2.1 umowy koszt prac wyniósł 162 019 444,77 rubli, w tym 18% VAT.

Spółka zawarła także umowę o roboty budowlane nr 1-118 z dnia 01.08.06 z OJSC Biełgorod Bacon. (t. 5 s. 46-56), zgodnie z którym Spółka (wykonawca) zobowiązuje się, na zlecenie Zamawiającego i zgodnie z wykazem rodzajów robót, do wykonania robót budowlanych, instalacyjnych i specjalnych, instalacyjnych, nadzór i uruchomienie urządzeń z wykorzystaniem własnych zasobów i zasobów, sieci obiektowych i zagospodarowanie terenu na terenie obiektu: „Kompleks hodowli trzody chlewnej do produkcji wieprzowiny w obwodzie Biełgorodskim w żywej wadze o wydajności 60 tys. ton. Rozruch kompleks „Tuczarnia świń handlowych na 16 000 sztuk „Osinovaya Roshcha” (na północny wschód od wsi Karaichnoye) lub „Karaichnoye” (na południe od wsi Karaichnoye, rejon Szebekinski, obwód Biełgorodski).

Zgodnie z klauzulą 2.1 umowy koszt prac wyniósł 142 240 000 rubli, w tym podatek VAT 18%.

Spółka zawarła także umowę o roboty budowlane nr 363 z dnia 28 listopada 2006 roku z OJSC Biełgorod Bacon. (t. 9 s. 28-40), zgodnie z którym Spółka (wykonawca) zobowiązuje się na zlecenie Zamawiającego, zgodnie z projektem i wykazem rodzajów robót, do wykonania prac budowlanych, instalacyjnych i specjalnych , montaż i uruchomienie urządzeń z wykorzystaniem własnych zasobów i zasobów, sieci obiektowych oraz zagospodarowanie terenu na terenie obiektu: Tuczarnia trzody chlewnej komercyjnej na 16 000 sztuk „Pasieka Popova” /s. Bułanowka, rejon Szebekinski / Kompleks startowy N4 „Bulanowski” Kompleks hodowli trzody chlewnej do produkcji wieprzowiny w obwodzie Biełgorodskim w żywej wadze o wydajności 60 tys. ton rocznie.

Zgodnie z klauzulą 2.1 umowy koszt prac wyniósł 145 084 800 rubli, w tym podatek VAT 18%.

Spółka zawarła także umowę o roboty budowlane nr 1577 z dnia 29 grudnia 2007 roku z OJSC Biełgorod Bacon. (t. 5 s. 1-13), zgodnie z którym Spółka (wykonawca) przyjęła na siebie zobowiązania do wykonania wszelkiego rodzaju robót ogólnobudowlanych i robót specjalnych wraz ze wszystkimi towarzyszącymi im budynkami i konstrukcjami niezbędnymi i wystarczającymi do oddania obiektu do użytku: tucz trzody chlewnej warsztat na 16 000 głów „Sirotino” s. Meszkowo, rejon Szebekinski, Kompleks startowy N5 „Majak” Kompleks hodowli trzody chlewnej do produkcji wieprzowiny w żywej wadze o wydajności 60 tys. ton w obwodzie Biełgorodskim.

Tym samym Spółka na zlecenie klientów OJSC Biełgorod Bacon i CJSC Alekseevsky Bacon zobowiązała się do wykonania prac budowlanych związanych z budową kompleksów hodowli trzody chlewnej i tuczarni trzody chlewnej na następujących placach budowy: Vorobyovo-2, Matreno-Gezovo -2, Żurbinka”. „Aspen Grove”, „Pasieka Popova”, „Sirotino”.

Jednocześnie z przedstawionych w materiałach sprawy umów o generalne wykonawstwo wynika, że istnieje warunek przyznający generalnemu wykonawcy prawo do wykonywania robót zarówno samodzielnie, jak i siłami zaangażowanych wykonawców.

Do realizacji prac na powyższych budowach Spółka zaangażowała jako podwykonawców organizacje budowlane, w tym Construction Management LLC i Astra LLC.

Tym samym zostały zawarte umowy podwykonawstwa z Construction Management LLC:

od 05.12.08 (t. 4 s. 5-6), zgodnie z którym podwykonawca wykonywał prace na obiekcie Worobowo-2;

N 1 z dnia 01.09.08 (t. 2 akta sprawy 34), zgodnie z którym podwykonawca wykonywał prace na terenie Żurbinki;

z datą 01.10.08 (t. 2 akta sprawy 38), zgodnie z którym podwykonawca wykonywał prace na obiekcie Aspen Grove;

z datą 08.03.07 (t. 2 akta sprawy 41), zgodnie z którym podwykonawca wykonywał prace na terenie Pasieki Popova;

N 4 z dnia 02.06.08 (t. 2 akta sprawy 37), zgodnie z którym podwykonawca wykonywał prace na obiekcie Sirotino;

Ponadto Spółka zawarła z dniem 08.01.08 umowę z Construction Management LLC na świadczenie usług w zakresie pojazdów specjalistycznych. (t. 4 s. 168).

Astra LLC wykonywała na rzecz Atlant LLC prace podwykonawstwa na tej stronie na podstawie umowy

N 16 z dnia 01.08.08 (t. 2 akta sprawy 40), zgodnie z którym podwykonawca wykonywał prace na obiekcie Worobowo-2;

N 15 z dnia 01.08.08 (t. 2 akt sprawy 39), zgodnie z którym podwykonawca wykonywał prace na obiekcie Matreno-Gezovo-2.

Prace wykonane przez Construction Management LLC na obiekcie Worobowo-2 zostały odebrane przez Atlant LLC zgodnie z następującymi świadectwami ukończenia (formularze KS-2):

N 1 z dnia 31.05.08 (tom 2, karta sprawy 88), nr 1 z dnia 29 czerwca 2008 r. (t. 2 akta sprawy 86, tom 4 k. 51-52), N 1 z dnia 30.06.08. (t. 2 akta sprawy 69), nr 1 z dnia 30.09.08. (tom 2, arkusze okładek 66-67, tom 4, arkusze okładek 69-70), N 1 z dnia 31.12.08. (t. 2 akt sprawy 43.82, tom 4 akt sprawy 41-42.95-96), N 1 z dnia 30.06.09. (t. 4 s. 54-55).

od 31.12.08 (t. 2 akta sprawy 42.81, tom 4 k. sprawy 84), z dnia 30.09.08. (t. 2 akta sprawy 65), z dnia 30 czerwca 2008 r. (t. 2 akta sprawy 68, tom 4 akta sprawy 53,68), z dnia 29.06.08. (t. 2 akta sprawy 85, tom 4 k. 50), z dnia 31.05.08. (t. 2 akta sprawy 87, tom 4 ar. sprawy 40)

N 8 z dnia 30.05.08 (t. 2 akta sprawy 131), N 20 z dnia 30.05.08. (t. 2 akta sprawy 136), N5 z dnia 31.05.08. (t. 2 akta sprawy 108.116.132), N 12 z dnia 31.05.08. (t. 2 akta sprawy 130), nr 9 z dnia 30 czerwca 2008 r. (t. 2, s. 120), N 16 z dnia 30 czerwca 2008 r. (t. 2 akta sprawy 128), nr 19 z dnia 30 czerwca 2008 r. (t. 2 akta sprawy 118), nr 7 z dnia 31 lipca 2008 r. (t. 2 akta sprawy 125), nr 8 z dnia 29.08.08. (t. 2 s. PO), nr 9 z dnia 30.09.08. (t. 2 akta sprawy 114), N 36 z dnia 30.09.08. (t. 2 akta sprawy 112), nr 1 z dnia 31 października 2008 r. (t. 2 akta sprawy 115), N 55 z dnia 31.12.08. (t. 2 akta sprawy 123).

Prace wykonane przez Construction Management LLC na obiekcie Żurbinka zostały odebrane przez Atlant LLC zgodnie z następującymi świadectwami ukończenia (formularze KS-2):

N 1 z dnia 28 marca 2007 r (t. 4 akta sprawy 32-37), nr 1 z dnia 28 marca 2008 r. (t. 2 akta sprawy 76-77), nr 1 z dnia 30 czerwca 2008 r. (tom 2, arkusze okładek 52-53, tom 4, arkusze okładek 44-46), N 1 z dnia 31.07.08. (t. 4 akta sprawy 62-63), nr 1 z dnia 29.08.08. (tom 2, arkusze okładek 58-59, tom 4, arkusze okładek 65-67); N 1 z dnia 30.09.08 (tom 2, arkusze okładek 61-64, tom 4, arkusze okładek 72-75), N1 z dnia 31.12.08. (t. 2 akta sprawy 93, tom 4 akta sprawy 80-81), nr 2 z dnia 31.12.08. (tom 2, arkusze okładek 91-92, tom 4, arkusze okładek 77-79), nr 3 z dnia 31 grudnia 2008 r. (t. 2 akta sprawy 90, tom 4 akta sprawy 83),

Koszt pracy wykonanej przez Construction Management LLC dla Atlant LLC jest uzgadniany za pomocą następujących zaświadczeń o kosztach wykonanych prac (formularze KS-3):

od 28.03.08 (t. 2 akta sprawy 75, tom 4 akta sprawy 31), z dnia 30.06.08. (t. 2 akta sprawy 51, tom 4 akta sprawy 43), z dnia 31.07.08. (t. 2 akta sprawy 54, tom 4 akta sprawy 61), z dnia 29.08.08. (t. 2 akta sprawy 57, tom 4 akta sprawy 64). od 30.09.08 (t. 2 akta sprawy 60, tom 4 akta sprawy 71), z dnia 31.12.08. (t. 2 akta sprawy 89, tom 4 akta sprawy 76).

Aby zapłacić za wykonaną pracę, Construction Management LLC wystawiła Atlant LLC następujące faktury:

N 5 z dnia 31.05.08 (t. 4 akta sprawy 145), nr 17 z dnia 30 czerwca 2008 r. (t. 2 akta sprawy 127, tom 4 akta sprawy 153), N 12 z dnia 31.07.08. (t. 2 akta sprawy 126, tom 4 akta sprawy 157), N21 z dnia 29.08.08. (t. 2 akt sprawy 111, tom 4 akt sprawy 160), N 35 z dnia 30.09.08. (t. 2 akt sprawy 113, tom 4 akt sprawy 162), N 57 z dnia 31.12.08. (t. 2 akta sprawy 122, tom 4 akta sprawy 166).

Prace wykonane przez Construction Management LLC na obiekcie Aspen Grove zostały odebrane przez Atlant LLC zgodnie z następującymi świadectwami ukończenia prac (formularze KS-2): N 1 z dnia 31.08.07. (tom 2, arkusze okładek 78-79, tom 4, arkusze okładek 23-24), N 1 z dnia 30.04.08. (t. 2 s. 96-97, 99-100, t. 4 s. 35-36, 38-39).

Koszt prac wykonanych przez Construction Management LLC na rzecz Atlant LLC został uzgodniony następującymi zaświadczeniami o kosztach wykonanych prac (formularz KS-3): z dnia 31.08.07. (t. 2 akta sprawy 78, tom 4, k. 22), z dnia 30.04.08. (tom 2, arkusz sprawy 96,98 tom 4, arkusz sprawy 34,37).

Aby zapłacić za wykonaną pracę, Construction Management LLC wystawiła spółce Atlant LLC następujące faktury: N 7 z dnia 31.08.07. (t. 2 akta sprawy 117, tom 4 akta sprawy 159), nr 8 z dnia 30.04.08. (t. 2 akta sprawy 109, tom 4 akta sprawy 147), N9 z dnia 30.04.08. (t. 2 akta sprawy 124, tom 4 akta sprawy 146).

Prace wykonane przez Construction Management LLC na obiekcie Pasieka Popova zostały odebrane przez Atlant LLC zgodnie z następującymi świadectwami ukończenia prac (formularze KS-2): N 1 z dnia 26.10.07. (t. 2 akta sprawy 80. tom 4 k. sprawy 26), N 1 z dnia 30.06.08. (tom 2, arkusze okładek 47-50, tom 4, arkusze okładek 57-60)!

Koszt prac wykonanych przez Construction Management LLC na rzecz Atlant LLC został uzgodniony następującymi zaświadczeniami o kosztach wykonanych prac (formularz KS-3): z dnia 26.10.07. (tom 2, s. 80, tom 4, s. 25), z dnia 30.06.08. (t. 2 akta sprawy 46, tom 4 akta sprawy 56).

W celu zapłaty za wykonane prace Construction Management LLC wystawiła spółce Atlant LLC następujące faktury: nr 8 z dnia 31.10.07. (t. 2 akt sprawy 133, tom 4 akt sprawy 164), N 15 z dnia 30.06.08. (t. 2 akta sprawy 129, tom 4 akta sprawy 156).

Prace wykonane przez Construction Management LLC na obiekcie Sirotino zostały odebrane przez Atlant LLC zgodnie z następującymi świadectwami ukończenia prac (formularze KS-2): N 1 z dnia 30.06.08. (tom 2, arkusze okładek 3-74, tom 4, arkusze okładek 48-49). N 1 z dnia 31.12.08 (tom 2, arkusz sprawy 84, tom 4, arkusz sprawy 28-3.0).

Koszt prac wykonanych przez Construction Management LLC na rzecz Atlant LLC został uzgodniony następującymi zaświadczeniami o kosztach wykonanych prac (formularz KS-3): z dnia 30.06.08. (t. 2 akta sprawy 72, tom 4 akta sprawy 47), z dnia 31.12.08. (t. 2 akta sprawy 83, tom 4 akta sprawy 27).

W celu zapłaty za wykonane prace Construction Management LLC wystawiła spółce Atlant LLC następujące faktury: nr 18 z dnia 30 czerwca 2008 r. (t. 4 akta sprawy 151), N56 z dnia 31.12.08. (t. 4 akta sprawy 167).

Prace wykonane przez Astra LLC na obiekcie Worobowo-2 zostały odebrane przez Atlant LLC zgodnie ze świadectwem ukończenia prac (formularz KS-2) nr 1 z dnia 31.12.08. (t. 2 s. 95 w. 4 s. 95-96).

Koszt prac wykonanych przez Astra LLC na rzecz Atlant LLC został uzgodniony zaświadczeniem o kosztach wykonanych prac (formularz KS-3) z dnia 31 grudnia 2008 roku. (t. 2 s. 43, 94, t. 4 s. 94).

W celu zapłaty za wykonaną pracę Astra LLC wystawiła fakturę Atlant LLC nr 188 z dnia 31 grudnia 2008 roku. (t. 2 akta sprawy 134).

Prace wykonane przez Astra LLC na obiekcie Matreno-Gezovo zostały odebrane przez Atlant LLC zgodnie ze świadectwem ukończenia prac (formularz KS-2) z dnia 30 września 2008 roku. (tom 2, arkusz sprawy 45).

Koszt prac wykonanych przez Astra LLC na rzecz Atlant LLC został uzgodniony zaświadczeniem o kosztach wykonanych prac (formularz KS-3) z dnia 30 września 2008 roku. (tom 2, arkusz sprawy 44).

W celu zapłaty za wykonaną pracę Astra LLC wystawiła fakturę Atlant LLC nr 156 z dnia 30 września 2008 roku. (t. 2 s. 135).

Zapłata za prace wykonane przez Astra LLC i Construction Management LLC została dokonana przez Spółkę przy wykorzystaniu bezgotówkowych form płatności (tom 4).

Społeczeństwo w latach 2007-2008. została przedstawiona do odliczenia podatku VAT w kwocie 17.502.017 RUB. iw kosztach zalicza się wydatki w kwocie 97.233.431 RUB. dla ww. kontrahentów.

Zgodnie z art. 753 ust. 2 Kodeksu cywilnego Federacji Rosyjskiej Klient organizuje i odbiera wynik pracy na własny koszt, chyba że umowa o budowę stanowi inaczej.

Ustępy 3 i 4 tego artykułu Kodeks cywilny Federacja Rosyjska ustaliła, że Klient, który wcześniej przyjął wynik odrębnego etapu pracy, ponosi ryzyko następstw śmierci lub uszkodzenia wyniku pracy, które nie powstały z winy wykonawcy.

Dostarczenie wyniku prac przez wykonawcę i jego akceptację przez klienta formalizowane jest aktem podpisanym przez obie strony. Jeżeli jedna ze stron odmówi podpisania aktu, dokonuje się w nim adnotacji, a akt podpisuje druga strona.

Tym samym fakt zakończenia prac budowlanych przewidzianych umowami podwykonawstwa potwierdzają podpisane akty odbioru wykonanych prac, certyfikaty, kosztorysy, tabele, dzienniki robót, dokumenty płatnicze, akty komisji roboczej ds. gotowości zrealizowanych projektów budowlanych (sprawa k. 59-87 t.3, s. 22-236 t.4, s. 73-81 t.8, załącznik t.1,2,5-7).

Obiekty zostały przyjęte przez klienta Spółki zgodnie z protokołami odbioru zakończonej budowy obiektu przez komisję roboczą z dnia 20 stycznia 2010 roku. (t. 3 s. 62-65), z dnia 25 grudnia 2008 r. (t. 3 akt sprawy 66-71), z dnia 17.12.2010 r., z dnia 01.09.08. (t. 3 akta sprawy 78-81) z dnia 10 czerwca 2008 r. (t. 3 s. 72-77), z dnia 24.12.09. (t. 3 s. 82-87). Obecnie przedmioty są wykorzystywane przez Klienta zgodnie z ich przeznaczeniem.

Odpowiednie akty w formularzu KS-2 oraz zaświadczenia o kosztach wykonanych prac w formularzu KS-3, podpisane przez Spółkę z klientami, trafiają merytorycznie do materiałów sprawy i do sądu apelacyjnego.

Z materiałów sprawy nie wynika, aby istniały jakiekolwiek uwagi ze strony klientów robót dotyczące wielkości wykonanych prac.

Obecność dokumentów służących do dokumentowania odpowiednich operacji, a także brak wiarygodnych dowodów na ich sfałszowanie wskazuje, że prace te faktycznie miały miejsce.

Sąd pierwszej instancji słusznie zauważył, że stwierdzone przez organ podatkowy niedociągnięcia w przygotowaniu dokumentów podróży same w sobie nie przekreślają faktu świadczenia usług wyposażenia specjalnego w kwocie 1 617 000 rubli, w tym podatku VAT w wysokości 246 661 rubli. Wskazane przez Inspektorat uchybienia nie wpływają na możliwość ustalenia cech jakościowych i ilościowych wykonanych prac.

Inspektorat nie kwestionuje faktu, że podczas kontroli podatkowej na miejscu dokumenty wymagane przez ustawodawstwo podatkowe Federacji Rosyjskiej, a także dokumenty potwierdzające zapłatę za wykonaną pracę, odzwierciedlenie wyników tej pracy w księgowości oraz faktury , zostały przez podatnika przedstawione w całości.

Sąd odrzucił także argumentację Inspektoratu, że umowy Spółki z Astra LLC i Stroitelnoye Upravlenie LLC nie uwzględniały kosztów prac, terminów zakończenia i rozpoczęcia prac.

Koszt prac kontraktowych nie jest zasadniczym warunkiem umowy, jednakże z treści umów wynika, że strony zgodziły się na ustalanie miesięcznego wymiaru prac i potwierdzanie tego ustawami i zaświadczeniami w formularzach KS- 2 i KS-3.

Biorąc pod uwagę fakt, że umowy zostały wykonane oraz brak dowodów na to, że były one kwestionowane przez strony, sąd apelacyjny nie ma podstaw, aby uznać przedmiotowe umowy za niezawarte lub nieważne.

Inspektorat dokonując dodatkowego wymiaru podatku dochodowego od osób prawnych oraz podatku VAT za lata 2007 i 2008 oparł się na stwierdzeniu, że Spółka zaniżyła podstawę opodatkowania podatkiem dochodowym w związku z niezgodnym z prawem zaliczeniem do kosztów kosztów związanych z opłaceniem prac podwykonawców wykonanych przez Construction Management LLC i LLC „Astra”, a także nieuzasadnionego stosowania odliczeń podatku VAT od faktur wystawionych jej przez określonych kontrahentów.

Jednocześnie Inspekcja wyszła z faktu, że przekazane przez Spółkę do kontroli dokumenty zawierały informacje nieprawdziwe, gdyż zostały podpisane przez osobę niezidentyfikowaną. Tym samym podczas kontroli podatkowej na miejscu przeprowadzono badanie pisma ręcznego w celu ustalenia autentyczności podpisu Natalii Iwanowna Gostewy (szefowej i założycielki Construction Management LLC oraz szefa Astra LLC) na dokumentach przedstawionych przez Spółkę . Z treści zaświadczenia Centrum Ekspertów Kryminalistycznych Dyrekcji Spraw Wewnętrznych Obwodu Biełgorodskiego z dnia 27 stycznia 2010 r. N 1121 wynika, że podpisy prawdopodobnie nie złożyła Natalia Iwanowna Gostewa, ale inna osoba imitująca jej podpis.

Ponadto stwierdzono, że Construction Management LLC i Astra LLC posiadają cechy spółek jednodniowych: masowego założyciela, masowego zarządcę oraz adres siedziby. Według informacji przekazanych przez posiadaczy salda budynków JSC Tsentrogiproruda (Biełgorod, ul. Michurina, 56 - adres rejestracyjny Construction Management LLC) i JSC Belagrotech Institute (Biełgorod, ul. N. Chumicheva, 126 - adres rejestracyjny LLC „ Astra”), organizacje te nie wynajmowały lokali niemieszkalnych, czyli nie znajdują się w miejscu rejestracji. Fakt ten potwierdzają także protokoły kontroli z dnia 07.08.2009 r. i z dnia 02.11.2009 r. 2010 b/n Wymagania dotyczące dostarczenia dokumentów z dnia 17.06.2009 N 13-11.2208 i z dnia 18.06.2009 N13-11/2241, przesłane na adresy Construction Management LLC i Astra LLC, zostały zwrócone do Inspektoratu z dopiskiem „Organizacji nie ma w wykazie.” Zgodnie z przedłożonym Inspektoratowi przez wskazane organizacje bilansem podatkowym i księgowym, w każdej z nich zatrudniona jest jedna osoba, nie ma personelu technicznego, stałego i pracującego kapitału również nie ma Kiedy Inspektorat sprawdził sprawozdawczość podatkową Construction Management LLC i Astra LLC, ustalono, że kwoty wszystkich zadeklarowanych podatków należnych do budżetu są minimalne. Ponadto szef Towarzystwa Samedow P.M. w protokole przesłuchania nr 33 z dnia 01.03.2010 r. dotyczącym kwestii relacji ze spółkami Construction Management LLC i Astra LLC potwierdził, że szef tych organizacji Gosteva N.I. nie zna żadnego z urzędników tych organizacji.

W celu potwierdzenia faktycznego wykonania prac podczas kontroli przeprowadzono przesłuchania kierowników i urzędników innych organizacji podwykonawczych, które wykonywały prace na ww. budowach: BelSpetsTech LLC (Bolshakova S.P.), Mechanization Management LLC (Belkov V.D. . ), LLC Komplekstroy (Osipov V.G.), LLC SpeStroyServis (Gasanov N.T. ogly), LLC Stroyecosystems (Tarasov R.A.), LLC Spetselektromontazh (Shirokiy V.E.), indywidualny przedsiębiorca Bodnar A.I.

Na podstawie ankiet przeprowadzonych wśród szefów wymienionych organizacji Inspektorat doszedł do wniosku, że organizacje LLC Construction Management i LLC Astra nie są nikomu znane, świadkowie nie spotykali się z pracownikami tych organizacji na budowach i nie są osobiście znałem menedżerów.

Okoliczności te oraz wyniki przeprowadzonej ankiety dały podstawę do stwierdzenia, że pomiędzy Spółką a Construction Management LLC i Astra LLC nie istnieją rzeczywiste powiązania gospodarcze oraz nie potwierdził się fakt wykonywania przez te organizacje prac podwykonawczych.

Jednocześnie organ podatkowy nie kwestionuje całkowitego wolumenu prac wykonanych przy wymienionych projektach budowlanych, ich płatności i przekazania klientom.

Ustalenia Inspektoratu zostały słusznie odrzucone przez Sąd I instancji z następujących powodów.

Jak wynika z materiałów sprawy, Construction Management LLC i Astra LLC są zarejestrowane jako osoby prawne w określony sposób, który jest dostępny w Jednolitym Państwowym Rejestrze Podmiotów Prawnych, są zarejestrowane do celów podatkowych w Federalnej Służbie Podatkowej Rosji w Biełgorodzie, i posiadać rachunki bieżące w finansowych instytucjach kredytowych (sprawa 4-5, tom 3).

Z wyciągu z Jednolitego Państwowego Rejestru Podmiotów Prawnych dostępnego w materiałach sprawy (arkusz sprawy 4 v. 3) wynika, że Astra LLC została zarejestrowana w dniu 12 listopada 2007 r. pod numerem OGRN 1073123026514 i jest aktywnym podmiotem prawnym . Siedziba firmy to Biełgorod, ul. Nikolay Chumichova, 126, reżyser – Gosteva N.I. Podstawową działalnością jest wznoszenie budynków i budowli, działalność dodatkową to montaż urządzeń inżynieryjnych budynków i budowli, prace wykończeniowe, wynajem maszyn i sprzętu budowlanego z operatorem oraz działalność w zakresie transportu samochodowego.

Ponadto, jak wynika z zaprezentowanego w materiałach wyciągu z Jednolitego Państwowego Rejestru Podmiotów Prawnych (karta sprawy 5, t. 3), spółka Construction Management LLC została zarejestrowana w dniu 15 lutego 2007 r. pod numerem OGRN 1073123009046, spółka jest aktywnym podmiotem gospodarczym osoba prawna. Siedziba firmy to Biełgorod, ul. Michurina, 56 lat, dyrektor firmy – Gosteva N.I. Główną działalnością jest przygotowanie placu budowy, działalność dodatkowa to wznoszenie budynków i budowli, montaż wyposażenia inżynieryjnego budynków i budowli, prace wykończeniowe, wynajem maszyn i urządzeń budowlanych wraz z operatorem.

Dane dotyczące szefów kontrahentów Spółki określone w dokumentach pierwotnych odpowiadają danym określonym w Jednolitym Państwowym Rejestrze Podmiotów Prawnych.

Sąd apelacyjny wziął także pod uwagę, że w Uchwale Plenum Naczelnego Sądu Arbitrażowego Federacji Rosyjskiej nr 53 z dnia 12 października 2006 r. „W sprawie oceny przez sądy arbitrażowe ważności otrzymania przez podatnika zeznania podatkowego korzyści” należy zauważyć, że fakt naruszenia przez kontrahenta podatnika obowiązków podatkowych nie stanowi sam w sobie dowodu uzyskania przez podatnika nieuzasadnionej korzyści podatkowej.

Sąd Konstytucyjny Federacji Rosyjskiej w swoim wyroku z dnia 16 października 2003 r. N 329-O wyjaśnił, że wykładnia art. 57 Konstytucji Federacji Rosyjskiej w systemowym powiązaniu z innymi przepisami Konstytucji Federacji Rosyjskiej nie nie pozwala na stwierdzenie, że podatnik ponosi odpowiedzialność za działania wszystkich organizacji uczestniczących w wieloetapowym procesie płatności i przekazywania podatków do budżetu.

W rozumieniu przepisów zawartych w art. 3 ust. 7 Kodeksu podatkowego Federacji Rosyjskiej, w zakresie stosunków podatkowych obowiązuje domniemanie dobrej wiary. Organy ścigania nie mają prawa interpretować pojęcia „podatnicy działający w dobrej wierze” jako nakładającego na podatników dodatkowe obowiązki, które nie są przewidziane przez prawo.

Jednocześnie przepisy podatkowe nie nakładają na podatnika obowiązku sprawdzenia, czy rzeczywista lokalizacja dostawców odpowiada adresom wskazanym w ich dokumentach założycielskich, identyfikacji faktycznych szefów tych organizacji oraz sprawdzania autentyczności podpisów na dokumenty pierwotne.

Sąd apelacyjny nie ma także podstaw, aby sądzić, że te czynności przy zawieraniu i wykonywaniu przedmiotowych transakcji są wspólne dla podmiotów gospodarczych przy zawieraniu i wykonywaniu umów, biorąc pod uwagę sposoby ich zawierania przewidziane w prawie cywilnym.

Dodatkowo przy zawieraniu umów o podwykonawstwo wymienione organizacje udostępniały kopie pozwoleń na roboty budowlane (k. sprawy 35-38 t. 10).

Fakt, że na stronie internetowej Gosstroy nie ma informacji o wydawaniu licencji tym organizacjom, nie może wskazywać na brak tych licencji w momencie zawierania umów o podwykonawstwo.

Z materiałów sprawy wynika, że w momencie zawarcia umów podwykonawstwa złożono zeznanie podatkowe Construction Management LLC i Astra LLC (k. 115-140 t. 9).

Obowiązujące przepisy nie przewidują także obciążania podatnika niekorzystnymi konsekwencjami działań kontrahentów, prawo do odliczenia podatku nie jest uzależniane od wyników działalności gospodarczej dostawców towarów (robót budowlanych, usług), gdy przeprowadzają transakcje biznesowe.

Za nieuzasadnioną korzyść podatkową można uznać także wówczas, gdy organ podatkowy wykaże, że działalność podatnika, jego osób współzależnych lub powiązanych ma na celu dokonywanie transakcji związanych z korzyściami podatkowymi, głównie z kontrahentami nie dopełniającymi swoich obowiązków podatkowych (klauzula 10 Uchwały Plenum Naczelnego Sądu Arbitrażowego Federacji Rosyjskiej nr 53 z dnia 12 października 2006 r. „W sprawie oceny przez sądy arbitrażowe zasadności podatnika uzyskującego korzyść podatkową”).

Tym samym brak kontrahentów Spółki pod adresami wskazanymi w dokumentach rejestracyjnych jako ich lokalizacja w momencie kontroli podatkowej na miejscu nie może wskazywać na brak transakcji finansowo-gospodarczych pomiędzy podatnikiem a jego kontrahentami we wcześniejszym okresie.

W materiałach sprawy brak jest dowodów na to, że Spółka dokonuje transakcji handlowych wyłącznie lub przede wszystkim z kontrahentami nie dopełniającymi swoich obowiązków podatkowych.

Spółka przedstawiła dowody wskazujące na realność zrealizowanych transakcji handlowych z ww. kontrahentami, a także dowody na związek nabytych prac i w związku z tym poniesionych wydatków z działalnością Spółki.

Inspektorat nie przedstawił materiału dowodowego, na podstawie którego sąd mógłby dojść do wniosku, że zadeklarowane przez Spółkę transakcje gospodarcze nie miały miejsca lub nie mogły mieć miejsca w rzeczywistości.

Jak wynika z materiałów sprawy, podczas terenowej kontroli podatkowej przeprowadzono badanie pisma ręcznego w celu ustalenia autentyczności podpisu Natalii Iwanowna Gostewy (szefowej i założycielki Construction Management LLC oraz szefa Astra LLC) na dokumentów przedstawionych przez Spółkę.

Zgodnie z zaświadczeniem Eksperckiego Centrum Kryminalistycznego Dyrekcji Spraw Wewnętrznych Obwodu Biełgorodskiego z dnia 27 stycznia 2010 r. N 1121, badając podpisy w imieniu Gostevy N.I. Ustalono, że na części dokumentów (akty odbioru wykonanych prac, zaświadczenia o kosztach wykonanych prac, faktury, umowy o podwykonawstwo NN15, 16 z dnia 01.08.2008 r.) podpisy w imieniu Gosteva N.I. prawdopodobnie wykonany nie przez N.I. Gostevę, ale przez inną osobę imitującą jej podpis. Podpisy w imieniu Gościa N.I. w innej części dokumentów (akty odbioru wykonanych prac, zaświadczenia o kosztach wykonanych prac, faktury, umowa podwykonawstwa NN13 c-1 z dnia 08.03.2007 r., umowa o świadczenie usług sprzętu specjalnego z dnia 04.01.2007 r.) 2008, umowy o podwykonawstwo z dnia 05.12.2008, 09.01.2008, 02.06.2008, 01.10.2008, 01.09.2008) zostały sporządzone nie przez Natalię Iwanowna Gostewę, ale przez inną osobę imitującą jej podpis .

Sąd Apelacyjny wziął pod uwagę, co następuje

W Uchwale Prezydium z dnia 20 kwietnia 2010 r. N 18162/09 Naczelny Sąd Arbitrażowy Federacji Rosyjskiej wskazał, że obowiązek wystawiania faktur będących podstawą zastosowania ulgi podatkowej przez podatnika – nabywcę towary (roboty, usługi) i odzwierciedlenie w nich informacji, określonych w art. 169 Kodeksu podatkowego Federacji Rosyjskiej, spoczywa na sprzedającym. W konsekwencji, jeżeli kontrahent dopełnił określonych wymogów w zakresie sporządzenia niezbędnych dokumentów, nie ma podstaw do uznania, że informacje zawarte w ww. fakturach są nierzetelne lub niespójne, chyba że zachodzą okoliczności wskazujące, że podatnik wiedział lub powinien był wiedzieć o podaniu przez sprzedawcę nierzetelnych lub sprzecznych informacji.

W przypadku braku dowodów na niezrealizowanie transakcji gospodarczych, w związku z którymi dochodzi się prawa do odliczenia podatku, sąd może dojść do wniosku, że podatnik wiedział lub powinien był wiedzieć o nierzetelności (niespójności) informacji. w wyniku oceny ogółu okoliczności związanych z zawarciem i wykonaniem umowy, a także innych okoliczności wymienionych w Uchwale Plenum Naczelnego Sądu Arbitrażowego Federacji Rosyjskiej z dnia 12 października 2006 r. N 53 „W dniu ocena przez sądy polubowne zasadności uzyskania przez podatnika korzyści podatkowej.”

Bazując na stanowisku prawnym Naczelnego Sądu Arbitrażowego Federacji Rosyjskiej, określonym w Uchwale Prezydium Federacji Rosyjskiej z dnia 8 czerwca 2010 r. N 17684/09, fakt podpisania dokumentów potwierdzających dokonanie przedmiotowych transakcji w dniu w imieniu kontrahentów przez osoby odmawiające ich podpisania oraz ich pełnomocnika nie stanowi bezwarunkowej i wystarczającej podstawy do odmowy zaliczenia wydatków do celów podatkowych.

Z uchwały Prezydium Naczelnego Sądu Arbitrażowego Federacji Rosyjskiej z dnia 25 maja 2010 roku N 15658/09 w sprawie N A60-13159/2008-C8 wynika również, że biorąc pod uwagę realia realizacji transakcji przez strony, fakt, że transakcja i dokumenty potwierdzające jej wykonanie zostały wykonane w imieniu kontrahenta podpisane przez osobę, która zaprzecza ich podpisaniu i posiada uprawnienia menadżera (w odniesieniu do nierzetelności rejestracji informacji o niej jako o menadżerze w Jednolitym Państwowym Rejestrze Podmiotów Prawnych) sama w sobie nie jest bezwarunkowym i wystarczającym dowodem wskazującym, że spółka uzyskała nieuzasadnioną korzyść podatkową.

W przypadku stwierdzenia tej okoliczności i nieudowodnienia faktu niewykonania spornego dzieła, zastosowanie odliczenia podatku od wartości dodanej, a także uznanie wydatków poniesionych w związku z zapłatą za te prace, może być odmówił, pod warunkiem że Inspekcja wykaże, że podatnik działał bez należytej staranności i biorąc pod uwagę warunki i okoliczności zawarcia oraz wykonania danej transakcji, wiedział lub powinien był wiedzieć o tym, że kontrahent podał nieprawdziwe informacje lub o fałszywości złożył dokumenty ze względu na ich podpis przez osobę niebędącą szefem kontrahenta lub że kontrahentem umowy jest osoba nieprowadząca faktycznie działalności gospodarczej i niedeklarująca swoich obowiązków podatkowych z tytułu transakcji dokonywanych w jego imieniu.

Wszelkie argumenty, że na podstawie okoliczności i warunków transakcji Spółka wiedziała lub powinna była wiedzieć o naruszeniach popełnionych przez swojego kontrahenta, a także że przedstawione przez kontrahenta dokumenty zawierają fałszywe informacje ze względu na ich podpis przez osobę, która zaprzecza jego udział w działalności kontrahenta podatnika lub że kontrahentem umowy jest osoba, która nie prowadzi rzeczywistej działalności gospodarczej i nie deklaruje swoich obowiązków podatkowych z tytułu transakcji dokonywanych w jego imieniu, nie zostało stwierdzone ani udowodnione przez Inspektorat .

Z wyjaśnień Spółki oraz materiałów sprawy wynika, że dokonując transakcji handlowych ze spornymi kontrahentami, Spółka wychodziła z faktu, że kontrahenci ci byli zarejestrowani w Jednolitym Państwowym Rejestrze Podmiotów Prawnych, złożyli kopie licencji, faktycznie wykonywali wymagane ilości pracy, które zostały następnie zaakceptowane przez klienta Spółki, organizacje posiadały rachunki rozliczeniowe w bankach, za pośrednictwem których realizowano przepływy pieniężne. Ponadto podstawowe dokumenty składane przez wykonawców Spółce zostały podpisane przez osoby wskazane jako osoby upoważnione tych organizacji w Jednolitym Państwowym Rejestrze Podmiotów Prawnych.

Mając na uwadze powyższe, jak Spółka wskazuje, nie miała podstaw wątpić w rzetelność kontrahenta.

Podmioty gospodarcze nie mają prawa do podejmowania jakichkolwiek działań kontrolnych w stosunku do swoich kontrahentów w związku z prawidłowym wypełnianiem obowiązków podatkowych.

Odniesienia Inspektoratu do konieczności odbywania osobistych spotkań dyrektorów podmiotów gospodarczych zostają przez sąd apelacyjny odrzucone, gdyż te argumenty Inspektoratu nie mają uzasadnienia normatywnego i stoją w sprzeczności ze zwykłymi relacjami biznesowymi i gospodarczymi uczestników obrotu cywilnego.

Z wyjaśnień Spółki wynika, że przedstawiciele wykonawców przekazali Spółce projekty dokumentów podpisane przez Astra LLC i Construction Management LLC, które są zwykle wykorzystywane w działalności gospodarczej.

Inspektorat odwołuje się także do zeznań świadków (pracowników Astra LLC - V.I. Gostev, I.V. Kiseleva, a także urzędników i pracowników Atlant LLC - R.M. Samedov, G.I. Kramchaninova, V. Demchenko.P., Mamishova E.G.ogly), które , w ocenie Inspektoratu, wskazują na niewykonanie prac bezpośrednio przez Construction Management LLC i Astra LLC.

Inspektorat odniósł się także do zeznań niektórych podwykonawców (V.D. Belkov – Mechanization Management LLC, V.G. Osipov – Komplekstroy LLC, R.A. Tarasov – Stroyecosystems LLC, A.P. Bodnar – IP Bodnar, Bolshakova S.P. – BelSpetsTech LLC).

Tymczasem z analizy protokołów przesłuchań tych świadków nie wynika, że Construction Management LLC i Astra LLC nie prowadziły prac na ww. budowach.

Zatem z protokołu przesłuchania V.D. Belkowa. wynika z tego, że świadek nie był pytany o Construction Management LLC i Astra LLC;

świadkowie Osipow V.G., Tarasow R.A. pokazali, że nie potrafią wyjaśnić niczego dotyczącego Construction Management LLC i Astra LLC;

świadkowie Bolshakova S.P., Bodnar A.P. wykazało, że Construction Management LLC i Astra LLC nie spotkały się i nie były zaznajomione.

Jednocześnie sąd apelacyjny wziął także pod uwagę, że prace budowlane na spornych terenach prowadziła duża liczba wykonawców, dlatego sam fakt braku informacji o konkretnych wykonawcach od osób pracujących na budowach nie może należy uznać za okoliczność niezaprzeczalnie wskazującą na brak faktu, że kontrowersyjne prace były realizowane przez spółki Astra LLC i Construction Management LLC.