Займ от учредителя: проводки. Займы работникам: от предоставления до погашения

24.11.2015 Когда организация нуждается в денежных средствах, то источником временной финансовой помощи может стать учредитель, с которым заключается договор займа. Если данный договор является беспроцентным, то в нем необходимо прописать, что выплата процентов за пользование денежными средствами не предусмотрена (п. 1 ст. 809 ГК РФ).

В бухгалтерском и налоговом учете заемные денежные средства, полученные от учредителя или возвращенные обратно, не признаются ни в составе доходов, ни в составе расходов организации.

Из новой практической статьи "Справочника хозяйственных операций. 1С:Бухгалтерия 8" вы узнаете, как в программе отразить полученный и возвращенный краткосрочный беспроцентный заем от учредителя-резидента.

Заем от учредителя (беспроцентный)

На практике часто возникает ситуация, когда организация нуждается в денежных средствах. Источником временной финансовой помощи может быть учредитель, который на основании договора займа перечисляет денежные средства на расчетный счет организации или вносит наличными в кассу компании.

Обратите внимание! Договор займа должен быть заключен в письменной форме (п. 1 ст. 808 ГК РФ). В данном договоре необходимо прописать одно из существенных условий, что он является беспроцентным, то есть выплата процентов за пользование денежными средствами не предусмотрена. Соответственно, деньги, полученные в рамках договора займа на условиях возврата такой же суммы, не могут рассматриваться как безвозмездно полученные (п. 1 ст. 809 ГК РФ).

Заемщик обязан возвратить займодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа (п. 1 ст. 810 ГК РФ).

Бухгалтерский учет

Заемные денежные средства, полученные от учредителя, не признаются в составе доходов организации, а только увеличивают ее кредиторскую задолженность (п. 3 ПБУ 9/99 "Доходы организации"). Возвращенная сумма беспроцентного займа не отражается в составе расходов, но приводит к уменьшению кредиторской задолженности (п. 3 ПБУ 10/99 "Расходы организации").

Для отражения операций по получению и погашению беспроцентного займа используется субсчет 66.03 "Краткосрочные займы" (если заем получен на срок до 12 месяцев) и субсчет 67.03 "Долгосрочные займы" (если заем получен на срок более 12 месяцев) (Инструкция по применению плана счетов бухгалтерского учета). Данные счета корреспондируются со счетами расчетов 50 "Касса" или 51 "Расчетные счета".

Налоговый учет

Операции по получению и возврату займа не признаются реализацией и, соответственно, не подлежат обложению НДС (пп. 1 п. 2 ст. 146 НК РФ).

Денежные средства, полученные и погашенные по договору займа, не отражаются в составе доходов и расходов организации-заемщика для целей обложения налогом на прибыль (пп. 10 п. 1 ст. 251 НК РФ , п. 12 ст. 270 НК РФ).

Обратите внимание! Порядок определения выгоды и ее оценки при получении организацией беспроцентного займаглавой 25 НК РФ не установлены. Соответственно, использование организацией-заемщиком беспроцентного займа не является экономической выгодой, что не приводит к увеличению базы по налогу на прибыль (письмо Минфина России от 09.02.2015 № 03-03-06/1/5149).

Пошаговая инструкция в программе 1С:Бухгалтерия,8(ред.30.)

Организация ООО "Нейминг" (заемщик) получила от учредителя Нестерова Д.И. (заимодавец) на расчетный счет краткосрочный беспроцентный заем в размере 490 000,00 рублей сроком на 7 месяцев. Учредитель - резидент РФ и владеет 100% уставного капитала данной организации. Целевое назначение займа - пополнение оборотных средств. Возврат беспроцентного займа произведен безналичным путем досрочно в полном объеме.

| № | Дата | Операция | Дт | Кт | Сумма | Документ 1С

Создать на основании | Пакет документов

Входящий Исходящий

|

|---|---|---|---|---|---|---|---|

| 1 | Поступление беспроцентного займа на расчетный счет заемщика | ||||||

| 1.1 | 17.08.15 | Отражено получение беспроцентного займа от учредителя организации | 51 | 66.03 | 490 000,00 | Поступление на расчетный счет | Договор беспроцентного займа Банковский ордер Банковская выписка |

| 2 | Возврат беспроцентного займа учредителю | ||||||

| 2.1 | 25.11.15 | Составление платежного поручения на погашение беспроцентного займа | --- | --- | 490 000,00 | Платежное поручение | Платежное поручение |

| 2.2 | 25.11.15 | Регистрация выписки банка на погашение беспроцентного займа | 66.03 | 51 | 490 000,00 | Списание с расчетного счета

Платежное поручение | Банковская выписка |

1. Поступление беспроцентного займа на расчетный счет заемщика

Для выполнения операции 1.1 "Отражено получение беспроцентного займа от учредителя организации" (см. таблицу примера) необходимо создать документ Поступление на расчетный счет . В результате проведения этого документа будут сформированы соответствующие проводки.

Создание документа "Поступление на расчетный счет" (рис. 1):

Заполнение документа "Поступление на расчетный счет" (рис. 2):

- Вид операции документа Получение займа от контрагента .

- В поле от укажите дату поступления беспроцентного займа в соответствии с банковской выпиской.

- В полях Вх. номер и Вх. дата укажите реквизиты банковского ордера.

- В поле Плательщик выберите наименование займодавца-учредителя из справочника "Контрагенты".

- В поле Счет плательщика укажите счет физического лица, с которого перечислены денежные средства.

- В поле Сумма введите сумму полученного займа.

- При нажатии на гиперссылку Разбить платеж появляется форма "Разбивка платежа", где при необходимости можно поступившие денежные средства разнести по необходимым договорам и статьям движения денежных средств. В нашем примере данная функция не используется.

- В поле Договор выберите договор беспроцентного займа, который должен иметь вид Прочее (рис. 3).

- Заполните остальные поля, как показано на рис. 2

- Кнопка Провести .

Результат проведения документа "Поступление на расчетный счет" (рис. 4):

Результат проведения документа .

Для контроля за кредиторской задолженностью по полученным краткосрочным займам перед учредителем можно воспользоваться отчетом Оборотно-сальдовая ведомость по счету 66.03 "Краткосрочные займы".

Для этого выполните следующее (рис. 5):

- Вызовите из меню: Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету .

- В полях Период выберите период, за который формируется отчет.

- В поле Счет выберите счет 66.03 .

- Нажмите кнопку Сформировать .

Как видно из оборотно-сальдовой ведомости, по счету 66.03 "Краткосрочные займы" образовалась кредиторская задолженность в сумме 490 000,00 руб.

2. Возврат беспроцентного займа учредителю

По условиям примера возврат беспроцентного займа организацией произведен безналичным путем досрочно в полном объеме.

Для выполнения операции 2.1 "Составление платежного поручения на погашение беспроцентного займа" (см. таблицу примера) – необходимо создать документ Платежное поручение . В результате проведения документа проводки не формируются.

Если платежные поручения создаются в программе "Клиент-банк", то в "1С:Бухгалтерии 8" создавать их необязательно. В этом случае вводится только документ "Списание с расчетного счета", который формирует необходимые проводки. Документ "Списание с расчетного счета" можно создать вручную или на основании выгрузки из других внешних программ (например, "Клиент-банк").

Создание и заполнение документа "Платежное поручение":

- Вызов из меню: Банк и касса – Банк – Платежные поручения .

- Нажмите кнопку Создать .

- Вид операции Возврат займа контрагенту .

- В поле Получатель выберите учредителя из справочника "Контрагенты". Поля "Счет получателя" и "Договор" заполнятся автоматически.

- В поле Сумма платежа отразите сумму возврата. Поле "в т.ч. проценты" не заполняйте, т.к. заем по условиям примера является беспроцентным.

- Заполните остальные поля, как это показано на рис. 6.

- Установите флажок Оплачено и щелкните по ссылке Ввести документ списания с расчетного счета . При этом появляется документ "Списание с расчетного счета" с видом операции "Расчеты по кредитам и займам", в котором все поля заполнены по умолчанию из документа-основания (рис. 7). Снимите флажок Подтверждено выпиской банка , т.к. списание денежных средств с расчетного счета еще не произошло. При сохранении документа "Списание с расчетного счета" проводки не формируются. Данный флажок устанавливается в момент регистрации банковской выписки (см. ниже).

- Для вызова печатного бланка платежного поручения используйте кнопку Платежное поручение .

- Кнопка Провести и закрыть .

После получения выписки банка, в которой зафиксировано списание денежных средств с расчетного счета, необходимо подтвердить ранее созданный документ "Списание с расчетного счета" для формирования проводок.

Подтверждение документа "Списание с расчетного счета" (рис. 7):

- Вызовите из меню: Банк и касса – Банк – Банковские выписки .

- Откройте документ Списание с расчетного счета (не проведен).

- Поле Вид платежа должно быть заполнено значением "Погашение долга".

- Установите флажок Подтверждено выпиской банка .

- Кнопка Провести .

Результат проведения документа "Списание с расчетного счета" (рис. 8):

Для просмотра проводок нажмите кнопку Показать проводки и другие движения документа .

Для проверки отсутствия задолженности перед учредителем-займодавцем по договору беспроцентного займа можно воспользоваться отчетом Оборотно-сальдовая ведомость по счету 66.03 "Краткосрочные займы" (рис. 9).

Как видно из оборотно-сальдовой ведомости, по счету 66.03 "Краткосрочные займы" задолженность перед учредителем отсутствует.

Информация получена с its.1c.ru

Организация может выдавать займы любым другим организациям или физическим лицам.

По договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества (п. 1 ст. 807 ГК РФ).

Договор займа, в котором займодавцем является организация, обязательно должен быть составлен в письменной форме.

По общему правилу договор займа является возмездным.

Это означает, что даже если в самом договоре нет условия о том, что заемщик должен уплачивать какие-либо проценты займодавцу, этот договор не является беспроцентным. Заемщик все равно должен будет уплатить проценты, размер которых будет определяться исходя из ставки рефинансирования ЦБ РФ на день уплаты долга (п. 1 ст. 809 ГК РФ).

Если же стороны действительно хотят заключить беспроцентный договор займа, то такое условие нужно обязательно включить в текст договора.

Порядок выплаты процентов за пользование заемными средствами устанавливается условиями договора займа. Проценты могут выплачиваться ежемесячно, ежеквартально, единовременно при возврате займа и другими способами.

Обратите внимание!

Если договором не установлен порядок выплаты процентов, то проценты должны уплачиваться заемщиком ежемесячно до дня возврата суммы займа (п. 2 ст. 809 ГК РФ).

Подробные рекомендации по заключению договоров займа приведены в журнале "Экономико-правовой бюллетень" N 4 за 2003 г. (тема номера "Займы и кредиты: правовое регулирование, бухгалтерский и налоговый учет").

БУХГАЛТЕРСКИЙ УЧЕТ

В соответствии с ПБУ 19/02 "Учет финансовых вложений" предоставленные другим организациям займы относятся к финансовым вложениям организации.

Хотя в ПБУ 19/02 речь идет только займах, предоставленных другим организациям, на наш взгляд, в составе финансовых вложений следует учитывать все выданные организацией займы, включая и займы, выданные физическим лицам.

Суммы займов, предоставленные организацией другим юридическим и физическим (кроме работников организации) лицам, учитываются на счете 58 "Финансовые вложения" на отдельном субсчете "Предоставленные займы".

Займы, выданные работникам организации, отражаются на счете 73 "Расчеты с персоналом по прочим операциям" на отдельном субсчете "Расчет по предоставленным займам".

Обратите внимание!

Беспроцентные займы, выданные организацией, не могут рассматриваться и приниматься к учету в качестве финансовых вложений.

Этот вывод следует из п. 2 ПБУ 19/02, которым определены условия, одновременное выполнение которых позволяет принять финансовые вложения к бухгалтерскому учету. Одним из этих условий является способность приносить экономические выгоды (доход) в будущем.

Выдача беспроцентного займа никаких экономических выгод организации принести не может. Поэтому, на наш взгляд, беспроцентные займы, выданные организацией, должны отражаться не на счете 58, а, например, на счете 76 "Расчеты с разными дебиторами и кредиторами".

В бухгалтерском учете доходы в виде процентов, полученные организацией от предоставления займов, признаются либо в составе выручки (счет 90 "Продажи"), либо в составе операционных доходов (счет 91 "Прочие доходы и расходы") в соответствии с ПБУ 9/99 "Доходы организации" (п. 34 ПБУ 19/02).

Проценты по договорам займа признаются выручкой от реализации только в том случае, если предоставление займов является предметом деятельности организации, т.е. служит постоянным источником доходов организации.

На практике чаще всего организации выдают займы не на регулярной основе, а время от времени. Поэтому получаемые проценты, как правило, учитываются в составе операционных доходов.

Проценты начисляются в бухгалтерском учете ежемесячно в соответствии с условиями договора займа (п. 16 ПБУ 9/99) независимо от того, когда фактически они уплачиваются заемщиком.

Даже если договором предусмотрена уплата процентов по окончании договора (одновременно с возвратом основного долга), в целях бухгалтерского учета признание доходов в виде процентов производится ежемесячно.

Суммы процентов, подлежащие получению по договору займа, должны отражаться по кредиту счета 91 в корреспонденции со счетом 76. Получение процентов от заемщика отражается по дебету счета 51 (50) и кредиту счета 76.

В бухгалтерском учете организации операции, связанные с предоставлением займа, отражаются следующими проводками:

Д-т счета 58 -

К-т счета 51 (50) - предоставлен заем;

Д-т счета 76 -

К-т счета 91/1 - начислены причитающиеся проценты;

Д-т счета 51 (50) -

К-т счета 76 - получены проценты;

Д-т счета 51 (50) -

К-т счета 58 - погашен заем.

ПРИМЕР 1.

Организация А (займодавец) предоставила 25 июня 2004 г. организации Б (заемщику) заем в денежной форме на сумму 1 000 000 руб. сроком на 3 месяца под 20% годовых (366 дней в году). Согласно договору проценты уплачиваются заемщиком единовременно по окончании договора вместе с возвратом основной суммы долга.

В бухгалтерском учете организации А (займодавца) эта операция отражается следующими проводками.

Июнь:

Д-т счета 58 - К-т счета 51 - 1 000 000 руб. - отражено предоставление займа;

Д-т счета 76 - К-т счета 91 - 3278,69 руб. - начислены проценты за июнь (1 000 000 руб. х 20%) : 366 дней х х 6 дней).

Июль:

Д-т счета 76 - К-т счета 91 - 16 939,90 руб. - начислены проценты за июль (1 000 000 руб. х 20% : : 366 дней х 31 день).

Август:

Д-т счета 76 - К-т счета 91 - 16 939,90 руб. - начислены проценты за август.

Сентябрь:

Д-т счета 76 - К-т счета 91 - 13 661,20 руб. - начислены проценты за сентябрь (1 000 000 руб. х 20% : : 366 дней х 25 дней);

Д-т счета 51 - К-т счета 58 - 1000 000 руб. - отражен возврат суммы займа;

Д-т счета 51 - К-т счета 76 - 50 819,69 руб. - отражено поступление процентов за весь период действия договора займа.

НАЛОГОВЫЙ УЧЕТ

налог на прибыль В целях налогообложения прибыли проценты, получаемые организацией по договору займа, признаются внереализационными доходами (п. 6 ст. 250 НК РФ).

Порядок признания доходов (в том числе и внереализационных) для организаций, применяющих метод начисления, определяется ст. 271 НК РФ, а для организаций, применяющих кассовый метод, - ст. 273 НК РФ.

При методе начисления порядок признания доходов в виде процентов определен в п. 6 ст. 271 НК РФ.

По договорам займа, срок действия которых приходится более чем на один отчетный период, доход признается полученным и включается в состав внереализационных доходов на конец соответствующего отчетного периода.

В случае прекращения действия договора (погашения долгового обязательства) до истечения отчетного периода доход признается полученным и включается в состав соответствующих доходов на дату прекращения действия договора (погашения долгового обязательства).

Таким образом, при применении метода начисления порядок признания доходов в бухгалтерском и налоговом учете одинаков.

При кассовом методе признание доходов производится в день поступления денежных средств в уплату процентов по договору займа на счет в банке или в кассу займодавца (п. 2 ст. 273 НК РФ). Поэтому доходы в виде процентов по договорам займа признаются в том периоде, когда они фактически получены.

Налог на добавленную стоимость Согласно подп. 15 п. 3 ст. 149 НК РФ операции по оказанию финансовых услуг по предоставлению займа в денежной форме не подлежат обложению НДС. Так как проценты являются платой за оказанную услугу по предоставленному займу, сумма полученных процентов НДС не облагается.

В Декларации по НДС полученные проценты отражаются справочно в разделе 5 (код операции 1010292).

Поскольку в подп. 15 п. 3 ст. 149 НК РФ речь идет только о займах в денежной форме, следует признать, что при выдаче займа в натуральной форме полученные проценты будут признаваться объектом обложения НДС.

При предоставлении займа в натуральной форме следует также учитывать, что право собственности на передаваемые товары (сырье) переходит от займодавца к заемщику. Такая передача права собственности по договору займа является объектом обложения налогом на добавленную стоимость у займодавца на основании подп. 1 п. 1 ст. 146 НК РФ. Налоговая база в этом случае определяется согласно п. 2 ст. 154 НК РФ как стоимость передаваемых товаров, исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 40 НК РФ, без включения в них НДС (см. письмо Минфина России от 29.04.2002 N 04-02-06/1/71).

Операции займа регулируются . Передача в долг денег оформляется договором займа в письменной форме. По соглашению сторон к договору может быть приложен документ, который подтверждает передачу займа (расписка, акт).

Договор вступает в силу с момента передачи денег ().

В договоре займа нужно определить сумму, порядок и сроки возврата, размер и порядок уплаты процентов. Особое внимание следует уделить процентной ставке. Если ваш договор является безвозмездным, обязательно пропишите это условие. При отсутствии данной информации договор по умолчанию считается процентным ().

Если в договоре не установлен размер процентов, его определяют исходя из ставки рефинансирования на день уплаты займа или его части (п. 1 ст. 809 ГК РФ).

Сотруднику можно предоставить заем только в рублях (ст. 9 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»).

Если не определен срок возврата займа, сотрудник обязан вернуть его по требованию организации в течение 30 дней (). Заем можно вернуть досрочно, если это не противоречит условиям договора (п. 2 ст. 810 ГК РФ).

Работник может вернуть заем в кассу или на расчетный счет организации. Также по соглашению сторон сумму долга можно удерживать из заработной платы. Размер удержаний не может превышать 20 % от суммы зарплаты ().

к меню

КАК ВЫДАТЬ займ сотруднику, директору

Руководитель организации вправе предоставить сотруднику заем на его личные нужды. Заем может быть процентным и беспроцентным. От условий договора займа зависит расчет налога на прибыль и НДФЛ. На что обратить внимание, выдавая заем, рассмотрим ниже.

На практике часто сотрудник просит организацию, в которой он работает, помочь ему временно денежными средствами на приобретения жилья или иного имущества. При этом для бухгалтерии возникают следующие вопросы:

- Имеют ли право компании выдавать займы своим сотрудникам?

- Какие требования при этом предъявляются к организации (наличие прибыли и т.д.) и к сотруднику (срок его работы в фирме и т.д.)?

- Каков максимальный размер и срок займа?

- Должны ли такие займы облагаться процентами?

- Как в налоговой отчетности отражается выдача займов сотрудникам организации?

- Какими налогами облагается?

- Какими документами оформляется займ?

1 . Любая коммерческая фирма имеет право выдавать займы своим сотрудникам

2 . Требования к организации, сотруднику, срокам и размерам займа.

Каких-то требований нет, ни к организации, ни к ее сотрудникам. Также в законодательстве РФ нет ограничений по срокам и размеру займа. Единственное, что надо учитывать следующее. Согласно Федеральному закону от 7 августа 2001 г. № 115-ФЗ

«О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» обязательному контролю подлежат операции с денежными средствами или иным имуществом «если сумма, на которую она совершается, равна или превышает 600 000

рублей либо равна сумме в иностранной валюте, эквивалентной 600 000 рублей, или превышает ее, а по своему характеру данная операция относится к одному из следующих видов операций:

1) операции с денежными средствами в наличной форме

:

снятие со счета или зачисление на счет юридического лица денежных средств в наличной форме в случаях, если это не обусловлено характером его хозяйственной деятельности;

...

4) иные сделки с движимым имуществом

:

...

предоставление юридическими лицами, не являющимися кредитными организациями, беспроцентных займов физическим лицам и (или) другим юридическим лицам, а также получение такого займа».

Примечание : В нашем случае, мы выдаем займ своему сотруднику, а не постороннему физическому лицу. Поэтому под этот закон не подпадаем.

к меню

3 . Процентные ставки.

Гражданским кодексом РФ и Налоговым кодексом РФ нет прямого запрета по выдаче коммерческой организацией беспроцентных займов. Однако, у организации имеется риск, что налоговые органы при анализе договоров беспроцентного займа, доначислят налог на прибыль исходя из ставки рефинансирования, обосновывая свою позицию тем, что коммерческая организация создана с целью получения прибыли и не может не получать экономическую выгоду от финансово-хозяйственной деятельности.

Размер процентной ставки отражается в договоре займа . Если в договоре процентная ставка не указана, она определяется исходя из , установленной в месте нахождения юридического лица на день возврата займа или его части (п. 1 ). На данный момент она составляет 8.25 процентов годовых.

С июня 2018 года новые правила расчета процентов по займу

С 1 июня есть три способа, как считать проценты по займу. Раньше в была оговорка только о том, что заимодавец имеет права на проценты. Как их считать, стороны могли зафиксировать в договоре. Теперь по нормам ГК проценты по займу можно считать:

- по фиксированной ставке;

Пример: «За пользование суммой займа Заемщик выплачивает Заимодавцу проценты в размере 15 процентов годовых от суммы займа» - по плавающей ставке;

«За пользование суммой займа Заемщик выплачивает Заимодавцу проценты. За первые шесть месяцев займа размер процентов составляет 15 процентов годовых от суммы займа. За вторые шесть месяцев займа размер процентов составляет 14 процентов годовых от суммы займа. В случае досрочного возврата суммы займа размер процентов составляет 18 процентов годовых от суммы займа». - другим способом, например установить вознаграждение в твердой сумме.

«За пользование суммой займа Заемщик выплачивает Заимодавцу вознаграждение в размере 30 000 (тридцать тысяч) руб.».

Способ расчета стороны должны закрепить в договоре. Если в договоре способ не зафиксировали, до 1 июня проценты считайте по ставке банковского процента по местонахождению заимодавца. С 1 июня 2018 проценты рассчитывайте по ключевой ставке, которая действовала в соответствующем месяце (п. 1–3 ст. 809 ГК).

За ошибку в расчетах и заимодавцу, и заемщику инспекторы могут доначислить налог на прибыль, штраф, пени и привлечь бухгалтера к административной ответственности. Например, если заимодавец рассчитает проценты в меньшем размере, он занизит внереализационные доходы. Если заемщик учтет проценты в большем размере, он завысит расходы (п. 6 ст. 250, подп. 2 п.1 ).

к меню

4 . Отчетность.

В случае выдачи беспроцентного займа или займа с пониженной ставкой, у сотрудника возникает материальная выгода от экономии на процентах (подп. 1 п. 1 ).Если заем получен в рублях размер материальной выгоды определяется как превышение суммы процентов, исчисленной исходя из 2/3 действующей ставки рефинансирования, установленной Центральным банком РФ на дату фактического получения дохода налогоплательщиком, над суммой процентов, исчисленной исходя из условий договора.

Договор займа между юридическим и физическим лицами должен быть заключен в письменной форме . В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы или определенного количества вещей (например, акт передачи денежных средств сотруднику-заемщику, акт возврата денежных средств организации-займодавцу).

В договоре следует отразить

:

- сумму и валюту долга;

- порядок и срок возврата денежных средств (частями или единовременно);

- порядок возврата суммы займа – внесение в кассу организации или безналичным перечислением на счет займодавца);

- размер и порядок уплаты процентов (ежемесячно, ежеквартально, единовременно при возврате займа или иные варианты).

Если заемщик не возвращает в срок сумму займа, на эту сумму он в размере, предусмотренном пунктом 1 Гражданского кодекса РФ, со дня, когда она должна была быть возвращена, до дня ее возврата ()

Если иное не оговорено в договоре, проценты уплачиваются ежемесячно до дня возврата суммы займа (п. 2 ).

Если в договоре не указан размер процентов, его определяют исходя из ставки рефинансирования, которая установлена на день возврата займа или его части (п. 1 ст. 809 ГК РФ).

Если не установлен срок возврата основной суммы (или он определен моментом востребования), заемщик обязан вернуть ее в течение 30 дней со дня предъявления организацией требования об этом (п. 1 ).

В случае выдачи займа директору организации следует учитывать положения законодательства об акционерных обществах и об обществах с ограниченной ответственностью в части сделок с заинтересованностью. Для этого собрание участников ООО принимает решение заключить договор займа, выдать займ директору. Для этого поручает одному из учредителей подписать этот договор от лица ООО.

к меню

Как получить ДИРЕКТОРУ беспроцентный займ?

- Решение собрания участников ООО о выдаче директору беспроцентного займа, например на 5 лет.

- Подписывается договор займа.

- Выдается займ.

Порядок НАЛОГООБЛОЖЕНИЯ НДФЛ суммы прощенного долга по беспроцентному займу, ПРОЩЕНИЕ долга

Невозвращенный работником заем в случае прощения долга является его доходом, с которого следует уплатить НДФЛ. При этом дохода в виде материальной выгоды за пользование беспроцентным займом у налогоплательщика не возникает.

Примечание : Письмо Минфина от 15.07.14 № 03-04-06/34520 .

Прощение долга по беспроцентному займу

В выше приведенном письме речь идет о ситуации, когда работникам организации выдаются беспроцентные займы. В дальнейшем долг или его часть может быть списана. Является ли сумма прощенного долга экономической выгодой работника? Да, является. Причем при определении налоговой базы по НДФЛ нужно учитывать все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло (п. 1 ). При дарении компанией суммы займа с работника снимается обязанность по возврату долга и появляется возможность распоряжаться денежными средствами по своему усмотрению. Таким образом, у физлица возникает экономическая выгода и, соответственно, доход в размере суммы прощенной задолженности (дара). Указанные суммы облагаются в общем порядке по ставке 13 процентов.

к меню

Когда удерживать НДФЛ от материальной выгоды от экономии на процентах по займу

По общему правилу у физлица, получившего беспроцентный заем, образуется доход в виде материальной выгоды от экономии на процентах (п.1 ). С него организация обязана удержать НФДЛ.

Обратите внимание!

С 01.01.2016 датой получения дохода в виде материальной выгоды от экономии на процентах будет считаться последний день каждого месяца в течение срока займа. Данные изменения внесены в Федеральным законом от 02.05.2015 № 113-ФЗ.

Материальная выгода от экономии на процентах за пользование заемными (кредитными) средствами возникает в последний день каждого месяца в течение срока кредитования (подп. 7 п. 1 ст. 223 НК РФ). В этот момент налоговый агент должен рассчитать сумму НДФЛ. А удержать налог и перечислить его в бюджет – при первой выплате любых денежных средств ().

Это правило применяется и к материальной выгоде от экономии на процентах за безвозмездное пользование заемными (кредитными) средствами.

Для резидентов РФ ставка НДФЛ в отношении материальной выгоды равна 35 %, для нерезидентов - 30 % ().

Исключение!

Если заем выдан сотруднику на приобретение жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков под строительство или с жилыми домами, то материальная выгода не облагается НДФЛ (). Чтобы получить освобождение от налога, работник должен представить работодателю уведомление о праве на получение имущественного налогового вычета.

Но при заключении договора дарения беспроцентного займа

с налогоплательщика снимается обязанность по возврату полученных взаймы денежных средств. А раз так, то дохода в виде материальной выгоды

Как показывает практика, в таком случае гораздо лучше оформить уведомление о прощении долга

. Его подписывает только кредитор и направляет должнику. Обязательные элементы тут будут те же, что и в соглашении. Зато вероятность спора с инспекторами минимальна. Когда единственный учредитель является гражданином, можно оформить как соглашение о прощении долга, так и уведомление. к меню

В , регулирующей отношения по договору займа, не ограничен максимальный размер долгового обязательства такого рода. Соответственно, простить учредитель может как всю сумму займа, так и его часть на свое усмотрение.Сумма прощения долга по договору займа

Деньги и другие вещи могут выдаваться в долг как возмездно, так и без уплаты процентов. О том, как учитывать получение и выдачу беспроцентного займа, расскажем в нашей консультации.

Получаем беспроцентный заем

Независимо от вида займа (процентный или беспроцентный) расчеты по договору займа у заемщика учитываются на счетах (Приказ Минфина от 31.10.2000 № 94н):

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам».

Счет 66 используется, если заем получен на срок до 12 месяцев включительно, а счет 67 - если заем предоставлен на срок больше года.

Беспроцентный заем организация обычно получает от своих учредителей. Однако вид займодавца на порядок учета расчетов по беспроцентному займу не влияет.

Представим типичные проводки по получению и возврату беспроцентного займа.

Выдаем беспроцентный заем

При выдаче беспроцентного займа проводки по учету финансовых вложений у займодавца не формируются. Ведь беспроцентное предоставление ценностей не может являться финансовым вложением, поскольку не приносит доход (п. 2 ПБУ 19/02).

Следовательно, для учета беспроцентных займов займодавцем применяется не счет 58 «Финансовые вложения», а счет 76 «Расчеты с разными дебиторами и кредиторами».

Если же беспроцентный заем выдается работнику, то используется счет 73 «Расчеты с персоналом по прочим операциям».

Представим по беспроцентному займу основные бухгалтерские проводки.

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Выдан беспроцентный займ другой организации | 76 | 51, 52, 10, 41 и др. |

| Выдан беспроцентный займ сотруднику | 73 | 50, 51 и др. |

| Отражен возврат выданных займов | 50, 51, 52, 10, 41 и др. | 76, 73 |

Напомним, что при предоставлении неденежных займов плательщик НДС должен .

Беспроцентный заем и налог на прибыль

При предоставлении или получении беспроцентного займа выданные и полученные ценности не учитываются в расчете налога на прибыль (пп. 10 п. 1 ст. 251 , п. 12 ст. 270 НК РФ).

При этом даже экономию на процентах, возникающую от того, что заемщик не платит проценты по заемным средствам, заемщик не должен признавать в своих доходах. Ведь НК не предусматривает начисление материальной выгоды по беспроцентному займу организацией-заемщиком в целях расчета налога на прибыль (

1. Как правильно оформить предоставление заемных средств работникам.

2. Каков порядок налогообложения и бухгалтерского учета займов работникам.

3. Какие последствия влечет прощение долга сотрудника по займу.

По законодательству РФ выдача займов не является исключительным правом кредитных организаций, поэтому ничто не мешает работодателям «поддержать» своих сотрудников заемными средствами. Условия предоставления займов по месту работы могут существенно отличаться от банковских: меньшая или даже нулевая процентная ставка, более длительный срок возврата или бессрочный заем (до востребования) и т.д. Таким образом, для работников выгода от получения таких займов очевидна. Однако и для работодателя предоставление займов сотрудникам имеет свои плюсы, например, повышение лояльности и дополнительная мотивация сотрудников, способ удержать хороших специалистов. Поэтому работодатели, располагающие достаточными финансовыми возможностями, как правило, не отказывают своим работникам в выдаче займа. О том, что нужно знать бухгалтеру (и не только) о займах сотрудникам, — читайте в статье.

Договор займа с работником

Предоставление заемных средств сотруднику оформляется договором, в соответствии с которым заимодавец (работодатель) предает в собственность заемщику (работнику) определенную денежную сумму, а последний обязуется ее вернуть. При составлении договора займа с сотрудником необходимо учитывать следующие важные условия:

- Форма договора займа – всегда письменная, так как одна из сторон (работодатель) является юридическим лицом (ИП) (п. 1 ст. 808 ГК РФ).

- Дата, с которой договор вступает в силу – определяется датой фактической передачи денег (п. 1 ст. 807 ГК РФ).

- Сумма займа – устанавливается в договоре. Законодательство не содержит ограничений по сумме займов, выдаваемых работодателями своим сотрудникам. Однако если выдача займа является для организации крупной сделкой (сумма займа составляет 25% и более от стоимости имущества по данным бухгалтерской отчетности за последний отчетный период), то решение об одобрении выдачи такого займа принимает не директор, а общее собрание участников общества (ООО), совет директоров (наблюдательный совет) или общее собрание акционеров (АО).

- Валюта займа – рубли. Займы и кредиты в иностранной валюте имеют выдавать только кредитные организации (ст. 9 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»).

- Проценты по договору за пользование займом – могут предусматриваться, а могут не предусматриваться.

! Обратите внимание: Если в договоре процентная ставка не установлена, по умолчанию она считается равной ставке рефинансирования, действующей на момент возврата займа (части займа) (п. 1 ст. 809 ГК РФ). Для того чтобы заем являлся беспроцентным, в договоре необходимо прописать условие о неначислении процентов, например: «проценты за пользование заемными денежными средствами по настоящему договору не начисляются».

- Срок и порядок возврата займа и процентов – устанавливаются в договоре по соглашению сторон. Если такой порядок не закреплен в договоре, заемщик обязан уплачивать проценты ежемесячно, а сумму займа возвратить в течение 30 дней с момента предъявления требования со стороны заимодавца (п. 2 ст. 809, п. 1 ст. 810 ГК РФ).

- Возможность досрочного погашения займа – закрепляется в договоре. В том случае, если условия досрочного возврата займа не прописаны в договоре, беспроцентный заем может быть возвращен заемщиком досрочно в любой момент, а процентный заем – не ранее, чем через 30 дней с момента уведомления заимодавца о досрочном погашении (п. 2 ст. 810 ГК РФ).

Договор займа с сотрудником составляется в произвольной форме, как правило, на основании заявления работника. Помимо перечисленных условий в договоре займа необходимо прописать срок, на который выдается заем, способ передачи суммы займы (из кассы организации, перечислением на счет работника), способ возврата займа (удержанием из заработной платы, перечислением на расчетный счет организации, внесением в кассу), а также цель получения займа работником. Особенно важно подробно и четко прописать цель получения займа сотрудником, если она связана с приобретением жилья, а также земельных участков под строительство жилья. От цели займа зависит порядок налогообложения НДФЛ материальной выгоды при использовании заемных средств, о чем речь пойдет далее.

НДФЛ при предоставлении займа работнику

Правильно составить договор займа с сотрудником – это полдела: самое «интересное» для бухгалтера начинается после фактической выдачи займа. Прежде всего, необходимо определить, возникает ли у сотрудника материальная выгода от экономии на процентах за пользование заемными средствами. Доход в виде материальной выгоды появляется в том случае, когда процентная ставка по договору займа меньше 2/3 ставки рефинансирования, действующей на дату получения дохода. Сумму материальной выгоды можно рассчитать по следующей формуле:

МВ = СЗ х (2/3 ст. реф. – ст. з.) / 365 (366) х t , где

- МВ – материальная выгода по договору займа с сотрудником (руб.)

- СЗ – сумма займа по договору (руб.)

- ст. реф. – ставка рефинансирования (%) действующая на дату погашения (частичного погашения) займа (при беспроцентном займе) или погашения процентов по займу (при процентном займе).

- ст. з. – процентная ставка по займу, установленная в договоре

- t – период времени (календ. дн.) за который начисляются проценты (при процентном займе) или пользования заемными средствами (при беспроцентном займе).

Материальная выгода, полученная сотрудником при использовании заемных средств, облагается НДФЛ по ставке 35% . НДФЛ необходимо удержать в день получения работником дохода в виде материальной выгоды, а именно:

- при процентном займе – в день погашения процентов по займу (пп. 3 п. 1 ст. 223 НК РФ);

- при беспроцентном займе – в день возврата заемных средств. Если заем погашается частями, то материальная выгода рассчитывается на каждую дату возврата (Письма Минфина России от 26.03.2013 № 03-04-05/4-282, от 27.02.2012 № 03-04-05/9-223, от 26.03.2013 № 03-04-05/4-282 и от 27.02.2012 № 03-04-05/9-223).

Чтобы лучше понять, каким образом рассчитывается материальная выгода и НДФЛ с нее при предоставлении займа сотруднику, предлагаю воспользоваться примером.

Пример расчета материальной выгоды по договору займа с сотрудником

Организация ООО «Омега» заключила договор займа со своим сотрудником Егоровым А.Н. По условиям договора заем в сумме 30 000 руб. выдан 01.09.2014 года на 3 месяца под 5% годовых *. Погашение займа производится ежемесячно равными частями (по 10 000 руб.), проценты также погашаются ежемесячно.

Работник вносил деньги в погашение займа через кассу в последнее число каждого месяца. Ставка рефинансирования на 30.09.14, 31.10.14, 30.11.14 составляла 8,25%, то есть 2/3 ставки рефинансирования — 5,5%.

- Материальная выгода за сентябрь: 30 000 х (5,5% — 3%) / 365 х 30 = 61,64 руб.

- 30.09.14 начислен НДФЛ за сентябрь: 61,64 х 35% = 22 руб.

- Материальная выгода за октябрь: (30 000 – 10 000) х (5,5% — 3%) / 365 х 31 = 42,47 руб.

- 31.10.14 начислен НДФЛ за октябрь: 42,47 х 35% = 15 руб.

- Материальная выгода за ноябрь: (20 000 – 10 000) х (5,5% — 3%) / 365 х 30 = 20,55 руб.

- 30.11.14 начислен НДФЛ за ноябрь: 20,55 х 35% = 7 руб.

* Если бы сотруднику предоставлялся беспроцентный заем, то при расчете материальной выгоды сумму займу нужно было умножать на 2/3 ставки рефинансирования, а не на разницу процентных ставок. Например, материальная выгода за сентябрь составила: 30 000 х 5,5% / 365 х 30 = 135,62 руб.

НДФЛ, начисленный с материальной выгоды, удерживается из любых ближайших выплат в пользу сотрудника (например, из заработной платы).

! Обратите внимание: Не облагается НДФЛ материальная выгода , полученная от экономии на процентах за пользование заемными средствами, если заем выдавался сотруднику на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них, а также земельных участков под индивидуальное жилищное строительство, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них (абз. 3 пп. 1 п. 1 ст. 212 НК РФ). Для этого необходимо выполнение следующих условий:

- цель займа по договору должна соответствовать одному из перечисленных оснований;

- сотрудник должен предоставить письмо налогового органа о получении права на имущественный налоговый вычет. При этом в письме должен быть указан налоговый агент, то есть организация, выдавшая заем, а также реквизиты договора займа – таковы требования Минфина России (Письмо от 07.06.2013 № 03-04-06/21233).

Налог на прибыль, УСН при предоставлении займа сотруднику

Денежные средства, выданные сотруднику в качестве займа, не относятся к расходам, учитываемым при расчете налога на прибыль и единого налога при УСН. Соответственно, и возврат займа не является доходом ни на общей, ни на упрощенной системе налогообложения.

Однако в том случае, если сотруднику предоставляется процентный заем, сумма начисленных процентов включается в состав внереализационных доходов и подлежит налогообложению (абз. 2 п. 4 ст. 328, п. 6 ст. 250, п. 6 ст. 271 НК РФ).

Прощение долга сотрудника по договору займа

В некоторых случаях работодатель может пойти навстречу сотруднику и простить ему долг по договору займа, например, в связи с тяжелым материальным положением. Существует, как минимум, два варианта оформления такого решения: через соглашение сторон о прощении долга либо по договору дарения.

Если прощение долга оформляется соглашением:

- С момента подписания соглашения у сотрудника возникает доход, равный прощенной сумме долга, который подлежит налогообложению по ставке 13%. Материальной выгоды от экономии на процентах в данном случае нет (Письмо Минфина России от 22.01.2010 № 03-04-06/6-3).

- Сумму прощенного долга организация-заимодавец не имеет права включить в расходы для целей налогового учета.

- С невозвращенной суммы долга сотрудника необходимо начислить страховые взносы (Письма Минздравсоцразвития России от 21.05.2010 г. № 1283-19 и от 17.05.2010 г. № 1212-19).

Если невозвращенная сумма займа оформляется договором дарения:

- В данном случае у сотрудника также возникнет доход, облагаемый НДФЛ по ставке 13%, однако появится и право на налоговый вычет в размере 4 000 руб. с сумм подарков.

- Подаренная работнику сумма непогашенного долга обложению страховыми взносами не подлежит (Письмо Минздравсоцразвития России от 27.02.2010 № 406-19 и п. 1 ст. 7 Закона № 212-ФЗ).

- Как и в случае с прощением долга по соглашению, «подаренная» сотруднику сумма невозвращенного займа не включается в состав расходов для целей налогообложения.

Таким образом, выгоднее и для работодателя и для работника прекратить обязательства по договору займа через договор дарения. Подробнее о том, как правильно оформить подарок сотруднику и на что обратить внимание – Вы можете прочитать в статье .

Бухгалтерский учет займов сотрудникам

Операции по предоставлению займов работникам учитываются на счете 73 «Расчеты с персоналом по прочим операциям» на субсчете 1 «Расчеты по предоставленным займам». При этом порядок учетного отражения займов сотрудникам зависит от конкретных условий, установленных договором: способ предоставления и погашения, является заем процентным или беспроцентным и т.д.

|

Дебет счета |

Кредит счета | |

| 50 «Касса»(51 «Расчетные счета») | Выдан заем сотруднику | |

| 73/1 «Расчеты по предоставленным займам» | 91/1 «Прочие доходы» | Начислены проценты по займу |

| 50 «Касса»(51 «Расчетные счета»,70 «Расчеты с персоналом по оплате труда») | 73/1 «Расчеты по предоставленным займам» | Погашен (частично погашен) займ, проценты по займу (или удержан из заработной платы) |

| 70 «Расчеты с персоналом по оплате труда» | 68/1 «Расчеты с бюджетом по НДФЛ» | Удержан НДФЛ с дохода сотрудника в виде материальной выгоды |

| 91/2 «Прочие расходы» | 73/1 «Расчеты по предоставленным займам» | Списана в расходы прощенная сумма займа. |

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Остались вопросы – задавайте их в комментариях к статье!

Нормативная база

- Гражданский кодекс РФ

- Налоговый кодекс РФ

- Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования , .

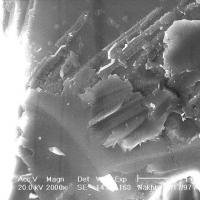

Марсианский метеорит и террасы

Марсианский метеорит и террасы Как марсианские метеориты попадают на Землю

Как марсианские метеориты попадают на Землю Первый полёт человека на Луну: как это было

Первый полёт человека на Луну: как это было Отвар из ревеня Как закрыть ревень без сахара на зиму

Отвар из ревеня Как закрыть ревень без сахара на зиму Брокколи: как хранить самый прихотливый вид капусты Капуста брокколи когда убирать и как хранить

Брокколи: как хранить самый прихотливый вид капусты Капуста брокколи когда убирать и как хранить Сумский государственный университет

Сумский государственный университет Купянский автотранспортный колледж, катк Купянский автотранспортный колледж

Купянский автотранспортный колледж, катк Купянский автотранспортный колледж