Что значит форма предоставления кредита. Организация кредитования юридических лиц в коммерческом банке. Формы обеспечения возвратности кредита

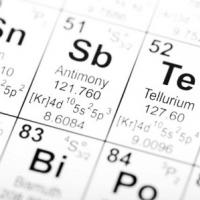

Формы кредита зависят от характера ссуженной стоимости, кредитора и заемщика, а также целевых потребностей заемщика (табл. 6.1). В зависимости от ссуженной стоимости различают несколько форм кредита: товарную, денежную, смешанную.

Таблица 6.1

Формы кредита

Товарная форма кредита исторически была первой. Кредиторами при ней были обладатели излишков предметов потребления. Позднее землевладельцы кредитовали крестьян до сбора нового урожая зерном и другими сельскохозяйственными товарами. В современных условиях эта форма используется при продаже товаров с рассрочкой платежа (например, вексельные кредиты), аренде имущества и прокате вещей.

Если кредит предоставлен и возвратен деньгами, то он выдается в денежной форме. Она является типичной и преобладающей в современном хозяйстве вследствие всеобщей эквивалентности денег при обмене товарных стоимостей и универсальности их как средства обращения и платежа.

Смешанная форма возникает, когда кредит функционирует одновременно в товарной и денежной форме:

- 1) он предоставлен деньгами, а возвращен товаром;

- 2) кредит постепенно возвращается деньгами за проданные в рассрочку товары;

- 3) имеет место лизинг дорогостоящего оборудования, сопровождающийся оплатой расходов по установке и наладке.

Видов кредита в зависимости от различных критериев классификации могут быть десятки. Виды кредита можно классифицировать по следующим признакам:

- по группам заемщиков: государство, банки, нефинансовые организации, население;

- субъектам кредитования: коммерческий, банковский, государственный кредит;

- назначению : для финансирования основного и оборотного капитала, потребительские кредиты населению, межбанковские кредиты;

- размерам: крупные, средние и мелкие кредиты;

- обеспечению: обеспеченные и необеспеченные кредиты;

- срокам погашения: кредиты до востребования и срочные (последние, в свою очередь, делятся на краткосрочные, среднесрочные, долгосрочные);

- способам предоставления: разовый, кредитная линия, овердрафт;

- способам погашения: кредиты, погашаемые единовременно, и кредиты с рассрочкой платежа;

- видам процентных ставок, с фиксированной процентной ставкой и с плавающей процентной ставкой;

- валюте предоставления кредита: в национальной или иностранной валюте;

- числу кредиторов : предоставляемые одним банком, синдицированные (консорциальные) кредиты, параллельные кредиты;

- участникам кредитных отношений : коммерческий, банковский, межфирменный, межбанковский, потребительский, государственный, международный.

Основу кредитной системы любой страны составляют коммерческий и банковский кредиты.

Коммерческий (хозяйственный) кредит – это кредит, предоставляемый одним предпринимателем другому, как правило, поставщиком покупателю в форме отсрочки платежа за поставленную продукцию. В роли кредитора здесь выступают не специализированные кредитные организации, а любые юридические лица, связанные с производством и реализацией товаров и услуг. Он предоставляется в товарной форме. Ссудный капитал интегрирован с промышленным либо с торговым, т.е. в качестве кредитора выступают промышленные либо торговые предприятия. Плата за кредит включается в цену товара. Инструментом коммерческого кредита традиционно является вексель, выражающий безусловное финансовое обязательство заемщика по отношению к кредитору.

Коммерческий кредит является исходной формой кредита. На его базе развиваются другие виды, прежде всего банковский кредит. Хозяйственная форма кредита означает, что кредиторами являются хозяйственные организации (предприятия, фирмы, компании). Кредитовать друг друга могут предприятия и фирмы. В этом случае кредит называется межфирменным. При этом предприятие-продавец дает отсрочку оплаты товара, а покупатель долговым обязательством, векселем, гарантирует оплату стоимости покупки по истечении согласованного срока.

С течением времени крупные промышленные и торговые предприятия стали выдавать денежные кредиты. Поэтому прежнее название "коммерческий кредит" уступило место новому – "хозяйственный кредит". Он имеет следующие особенности (табл. 6.2).

- 1. Источником являются занятые и незанятые капиталы. Отсрочка оплаты – продолжение реализации, т.е. ссужается не временно освободившаяся стоимость, а обычный товар с отсрочкой платежа.

- 2. Источником денежной ссуды являются временно освободившиеся из хозяйственного оборота средства.

- 3. Собственность на передаваемый товар переходит к заемщику-покупателю, а ссуженные денежные средства передаются во временное пользование.

- 4. Плата за отсрочку платежа входит в стоимость товара, а за пользование ссудой выступает в виде дополнительно уплачиваемого ссудного процента.

Как в денежном, так и в товарном виде хозяйственный кредит является краткосрочным в отличие от банковского, который выдается, как правило, на больший срок.

Таблица 6.2

Особенности коммерческого кредита

Коммерческий кредит имеет ряд ограничений. Во-первых, он ограничен по направлению (его предоставляют, как правило, поставщики покупателям); во-вторых, размерами (определяется суммой поставки товара покупателю); в-третьих, сроками. Назначение предприятий – производить, а не выдавать кредиты. Поставщик, по существу, не может выдавать кредиты на длительный срок. Коммерческий кредит лишь частично повышает ликвидность капитала.

Все эти ограничения снимает банковский кредит , т.е. кредит, предоставляемый банками предпринимателям и другим заемщикам в виде денежных ссуд.

Банковский кредит не привязан только к сделкам купли- продажи. Собирая огромные денежные ресурсы из всех перечисленных выше источников , банки могут предоставлять ссуды кому угодно практически в любых суммах и на любые сроки. Банковский кредит превращает в капитал не только временно свободные средства предприятий, но и бюджетные средства и значительную часть денежных доходов и сбережений населения.

Если банк предоставляет кредит за счет вложенных в депозит средств физических лиц, он является кредитором по отношению к заемщику и заемщиком по отношению к вкладчикам – физическим лицам. Банковская форма кредита наиболее распространена и обеспечивает наибольшие по объему ссуды. Она имеет три особенности:

- 1) кредитуются свои и привлеченные ресурсы;

- 2) ссужаются временно свободные денежные средства;

- 3) деньги ссужаются как капитал.

Третья особенность обязывает заемщика использовать полученные средства таким образом, чтобы получить прибыль, достаточную для оплаты ссудного процента. Погашение банковского кредита может производиться и товарами. В России, например, в период кризиса 90-х гг. XX в. были отмечены случаи расплаты предприятий-заемщиков с коммерческими банками-кредиторами сахаром.

В случае межбанковского кредитования банки кредитуют друг друга. Отсюда и название – межбанковский кредит. Он осуществляется через соответствующие банковские корреспондентские счета. Межфирменный и межбанковский кредиты представляют собой разновидности коммерческого и банковского кредитов.

Межфирменный кредит отличается от коммерческого, во-первых, тем, что он предоставляется в денежной форме и, во-вторых, как правило, это беспроцентный кредит, который представляет собой временную финансовую помощь.

Межбанковский кредит – как правило, краткосрочный, выдаваемый одним банком другому, в том числе центральным банком коммерческим банкам, как правило, на короткие сроки с целью повышения ликвидности.

Потребительский кредит – кредит, предоставляемый населению на потребительские нужды. Он может предоставляться как персональная ссуда в денежной форме физическому лицу для покупки недвижимости, оплаты дорогостоящего лечения, обучения в платном высшем учебном заведении или туристической поездки. Но чаще всего он выдается в товарной форме при продаже товаров с последующей оплатой или рассрочкой платежа. Главным его назначением является поощрение покупки населением товаров и услуг.

Существует два подвида государственного кредита : государственные заимствования, где государство выступает в качестве заемщика, и государственное кредитование, где государство выступает в качестве кредитора. Кроме того, как уже отмечалось ранее, государство может выступать гарантом по кредитам, выдаваемым коммерческими и другими банками. В таком случае оно должно вернуть полученный кредит при несостоятельности заемщика.

Международный кредит – движение ссудного капитала в сфере международных экономических отношений. Этот вид кредита связан с предоставлением валютных и товарных ресурсов на условиях возвратности, срочности и уплаты процентов. В качестве кредиторов и заемщиков выступают частные предприятия (банки, фирмы), государственные учреждения, правительства, международные и региональные валютно-кредитные и финансовые организации. В связи с этим международный кредит принято делить на государственный (двусторонний и многосторонний) и частный (банковский и коммерческий). Международный кредит играет важную роль в развитии международных экономических отношений и может способствовать ускорению развития целых стран и регионов, стимулируя внешнюю торговлю, импорт техники и технологий. Но он же может использоваться и как инструмент экономического и политического давления со стороны кредиторов.

Производительная форма кредита означает использование ссуды на цели производства и обращения. Производительное использование ссуды имеет целью обеспечить возрастание капитала путем рациональной организации производства и обращения. Однако не исключены случаи покрытия кредитом убытков, его превращения из инструмента экономического роста в фактор обострения рыночных диспропорций и тормоз экономического развития.

Потребительский кредит обеспечивает потребительские нужды граждан и предприятий. Кроме того, он может быть направлен на поддержание жизнедеятельности, восстановление физических сил и здоровья, приобретая производительные черты.

Кредит может быть предоставлен и физическим, и юридическим лицам. Юридическими лицами могут быть коммерческие организации, в том числе банки и фирмы, некоммерческие и государственные организации.

Субъектами кредитов могут быть:

- банки, банковские консорциумы или объединения;

- кредитные организации небанковского типа, например ломбарды, пункты проката, кассы взаимопомощи, кредитные кооперативы, строительные общества и пенсионные фонды;

- частные лица;

- торговые и другие организации.

По целевой направленности различают кредиты:

- 1) для обеспечения производственного процесса сырьем, топливом, материалами и оборудованием;

- 2) торгово-посреднических операций;

- 3) строительства и приобретения жилья;

- 4) формирования оборотных средств;

- 5) сельскохозяйственного производства (растениеводства, животноводства, земледелия).

Могут быть и нецелевые кредиты, например на покрытие недостатка расчетного счета. Среди кредитов на покупку жилья все больший вес приобретает ипотека. Основная особенность ипотечного кредитования состоит в том, что приобретаемая за счет него квартира или другое недвижимое имущество становится залогом для банка и в случае неплатежа должника обеспечивает погашение кредита. Ипотечное кредитование развивается наиболее успешно, вызывая спрос на строительные материалы, увеличивая масштабы строительной индустрии и объем ее финансирования.

Обеспеченность кредита принято классифицировать по характеру, полноте (степени) и формам. По характеру обеспеченности различают прямые, выдаваемые под конкретные товарно-материальные ценности, и косвенные кредиты, предоставляемые на покрытие разрыва в платежном обороте. Обеспечение может быть полным (достаточны), неполным (недостаточным) и бланковым. При полном обеспечении стоимость его выше размера кредита или равна ему. Неполное обеспечение означает, что его стоимость меньше размера кредита. Если кредит не имеет обеспечения, его называют бланковым. Обеспечением возврата кредита могут быть гарантии, поручительства третьих лиц и страхование. Они характеризуют форму обеспеченности.

По срокам погашения различают краткосрочные, среднесрочные и долгосрочные кредиты. По международным стандартам краткосрочным является кредит, срок возврата которого составляет не более года. В России в 1990-е гг. краткосрочными считались ссуды от трех до шести месяцев, а долгосрочными – свыше одного года. В настоящее время краткосрочный кредит можно оформить на период в пределах одного года или до востребования банком. Среднесрочные ссуды в США нс выходят за пределы восьми лет, в Германии – до шести лет.

По способам предоставления кредит может быть разовым и в форме открытия кредитной линии.

Погашение кредита может осуществляться в рассрочку либо единовременно вместе с процентами ("аннуитетным платежом"). Разовый кредит выдается одной суммой. В рамках открытой кредитной линии предоставляется несколько кредитов. Рассрочка может означать равномерное периодическое (ежемесячно, ежеквартально и т.д.), неравномерное периодическое с возрастанием или убыванием и неравномерное непериодическое погашение ссуды.

Кредиты физическим лицам делятся на экспресс-кредиты, выдаваемые без глубокого изучения заемщика через 20–30 мин после обращения за ними; традиционные, выдаваемые после тщательного изучения кредитной истории заемщика, а также кредиты по кредитным картам.

Начисление простых процентов по кредитам может осуществляться на моменты их предоставления, погашения или внесения рассроченных платежей, а также по специальному графику. Процентные ставки могут быть фиксированными и плавающими. Фиксированная процентная ставка устанавливается на весь период пользования ссудой без права одностороннего ее пересмотра. Плавающая процентная ставка, как правило, устанавливается по средне- и долгосрочным кредитам. Она складывается из подвижной основы, соответствующей рыночной конъюнктуре, и фиксированной величины. В связи с этим различают кредиты с плавающей и фиксированной ставкой процента.

- Эти средства собираются в виде остатков на расчетных и текущих счетах предприятий, вкладов и депозитов юридических и физических лиц в банках, временно свободных средств бюджетов всех уровней, средств на счетах внебюджетных фондов, валютных средств и ценностей в банках, собственных средств банков и других финансово-кредитных организаций.

Материал из учебного пособия И.Н. Уксусовой «Деньги, кредит, банки»

Раздел 2. кредит как форма движения денежного капитала

Вопрос 1. Сущность кредита и его формы

Кредит -это предоставление банком или кредитной организацией денег заемщику в размере и на условиях, предусмотренных кредитным договором, по которому заемщик обязан возвратить полученную сумму и уплатить проценты по ней (ст. 819 ГК РФ).

Кредит предоставляется банком, а его предметом являются деньги. Кредиты могут предоставляться также хозяйствующими субъектами, имеющими свободные денежные средства: инвестиционными фондами, трастовыми компаниями, финансовыми компаниями и др.

Кредит выдается при соблюдении следующих принципов:

– срочность;

– возвратность;

– платность;

– обеспеченность;

– дифференцированый подход при кредитовании;

– целевой характер использования.

От кредита следует отличать ссуду и заем.

Ссуда -передача вещи одной стороной (ссудодателем) в безвозмездное временное пользование другой стороне (ссудополучателю), которая обязуется вернуть ту же вещь в том же состоянии, в каком она ее получила, с учетом нормального износа или в состоянии, обусловленном договором (ст. 689 ГК РФ).

Заем -передача одной стороной (заимодавцем) в собственность другой стороне (заемщику) денег или ценных вещей, с обязательством заемщика возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества (ст. 807 ГК РФ).

Кредит представляет собой форму движения денежного капитала и обеспечивает превращение собственного капитала кредитора в заемный капитал заемщика.

Денежные кредиты бывают следующих видов:

– инвестиционный налоговый;

– налоговый;

– финансовый;

– коммерческий.

Инвестиционный налоговый кредит-изменение уплаты налога, при котором организации представляется возможность в течение определенного срока и в определенных пределах уменьшить свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов. Порядок и условия предоставления инвестиционного налогового кредита определены Налоговым Кодексом РФ.

Налоговый кредит-это отсрочка или рассрочка по уплате налога. Этот кредит предоставляется на срок от трех месяцев до одного года.

Финансовый кредит-прямая выдача кредитором денег заемщику. Порядок и условия кредитования в РФ регулируются главой 42 «Заем и кредит» ГК РФ.

Коммерческие кредиты-это расчеты с рассрочкой или отсрочкой платежа одного хозяйствующего субъекта или предпринимателя с другим хозяйствующим субъектом (предпринимателем). Этот вид кредита называют также кредитом поставщика.

Формы предоставления финансового кредита

По сфере применения и видам заемщиков финансовый кредит имеет два вида:

– межбанковский кредит, при котором кредитором и заемщиком выступает банк;

– кредит для коммерческих целей, при котором кредитором выступает коммерческий банк, а заемщиком-предприятие, товарищество, акционерное общество и т. д.

Порядок кредитования, оформления и погашения кредитов регулируется кредитным договором.

Важным условием выдачи кредита является его обеспечение. Возврат кредита обеспечивает в первую очередь кругооборот оборотных средств. Дополнительными видами обеспечения кредита являются: залог, поручительство, гарантия, страхование ответственности заемщика за непогашение кредита. Кредиты банков могут выдаваться как в рублях, так и в иностранной валюте.

Залог-это способ обеспечения кредитных обязательств заемщика. В качестве залога могут выступать: товарно-материальные ценности, недвижимость, ценные бумаги, затраты производства и запланированные к выпуску объемы продукции, служащие залогом полного и своевременного возврата кредита и уплаты процентов.

Поручительство-это договор с односторонними обязательствами, посредством которого поручитель берет обязательство перед кредитором погасить при необходимости задолженность заемщика.

Гарантия-это обязательство гаранта выплатить за гарантируемого определенную сумму при наступлении гарантийного случая. Гарантия в отличие от поручительства не является актом, дополняющим кредитное соглашение. В настоящее время гарантию может выдавать только банк другим кредитным организациям и страховым компаниям. Она применяется при межбанковском кредитовании.

Различают следующие формы предоставления финансового кредита заемщику :

– срочный кредит;

– онкольный кредит;

– ипотечный кредит;

– ломбардный кредит.

Срочный кредит -это обычная форма кредита. Например, банк перечисляет на расчетный счет заемщика сумму выдаваемого кредита. По истечении срока кредит погашается путем перечисления банку на ссудный счет соответствующей суммы с расчетного счета заемщика.

Онкольный кредит -краткосрочный кредит, который погашается по первому требованию (с предупреждением за 2-7 дней) и выдается, как правило, под обеспечение ценными бумагами и товарами, т. е. под залог.

Ипотечный кредит -это кредит под залог недвижимости. Выдается ипотечными банками для покрытия крупных капитальных затрат, нового строительства, приобретения недвижимости. Объект строительства является предметом залога.

Ломбардный кредит -это вид финансового кредита, который предоставляется коммерческим банкам Центральным банком РФ на срок от 3 до 30 дней под залог государственных ценных бумаг, перечисленных в ломбардном списке.

Формы предоставления коммерческого кредита

Основными формами кредита как разновидности расчетов (расчетов с рассрочкой платежа) являются:

– фирменный кредит;

– вексельный (учетный) кредит;

– факторинг;

– овердрафт;

– кредит по открытому счету.

Фирменный кредит -традиционная форма кредитования, при которой поставщик (продавец) предоставляет кредит покупателю в форме отсрочки платежа с оформлением векселя. Разновидностью фирменного кредита является предоставление отсрочки платежа при покупке с одновременным получением аванса от покупателя.

Вексельный кредит . Для кредитования торговых операций может использоваться коммерческий (торговый) вексель. Он выдается предприятием под залог товаров при совершении торговой сделки как платежный документ или как долговое обязательство. Банк предоставляет вексельный (учетный) кредит векселедержателю путем покупки (учета) векселя до наступления срока платежа. Владелец векселя получает от банка сумму, указанную в векселе, за минусом учетного процента, комиссионных платежей и других расходов. В такой сделке участвуют обычно три стороны: должник (трассат), первоначальный кредитор (трассант) и тот, кому должна быть выплачена сумма (ремитент). Обычно трассат выражает свое согласие (акцепт) на уплату долга.

Учетная ставка по векселю -процентная ставка, применяемая для расчета величины учетного процента. Учетный процент-плата, взимаемая за авансирование денег при учете векселя банком. Учетный процент -это плата за вексельный кредит, которая представляет собой разницу между номиналом векселя и суммой, уплаченной банку при его покупке. Использование коммерческих векселей повышает надежность расчетов.

Факторинг представляет собой инкассирование дебиторской задолженности покупателя и является специфической разновидностью краткосрочного кредитования и посреднической деятельности. Целью факторинга является получение средств немедленно или в срок, определенный договором.

Овердрафт -это особая форма предоставления краткосрочного кредита, проводится путем списания банком средств со счета клиента сверх остатка на нем. В результате такой операции образуется дебетовое сальдо-задолженность клиента банку. Банк и клиент заключают между собой соглашение, в котором устанавливаются максимальная сумма овердрафта, условия предоставления кредита, порядок погашения его, размер процента за кредит.

Кредит по открытому счету . Сущность кредитов или расчетов по открытому счету заключается в том, что продавец отгружает товар покупателю и направляет в его адрес товарораспорядительные документы, относя сумму задолженности в дебет счета, открытого им на имя покупателя. В обусловленные контрактом сроки покупатель погашает свою задолженность по открытому счету.

При расчетах по экспортно-импортным операциям применяются такие формы кредита:

– форфейтирование;

– акцептный кредит;

– акцептно-рамбурсный кредит.

Форфейтирование представляет собой форму кредитования экспортных операций банком или финансовой компанией путем покупки ими без оборота на продавца векселей и других долговых требований по внешнеторговым операциям. Форфетирование, как правило, применяется при поставке машин, оборудования на крупные суммы с длительной рассрочкой платежа (до 7 лет).

Акцептный кредит -это кредит, предоставляемый банком в форме акцепта переводного векселя (тратты), выставляемого на банк экспортерами и импортерами. При этой форме кредита экспортер получает возможность выставлять на банк векселя на определенную сумму в рамках кредитного лимита. Банк акцептирует эти векселя, гарантируя тем самым их оплату должником в установленный срок.

Разновидностью акцептного кредита является акцептно-рамбурсный кредит (не учить). Рамбурс в международной торговле означает оплату купленного товара через посредство банка, в форме акцепта банком импортера тратт, выставленных экспортерами. Термин «акцептно-рамбусный кредит» применяется в тех случаях, когда банки акцептуют тратты, выставляемые на них иностранными коммерческими банками.

Форма кредита характеризует внешнее проявление и организацию кредитных отношений. Кредит как экономическая категория имеет несколько форм. Форма кредита определяется рядом характерных признаков:

характером ссуженной стоимости (объектом кредитной сделки);

составом участников (субъектов) кредитных отношений, т.е. кредитора и кредитополучателем;

целевым направлением кредита;

способом обеспечения возврата кредита;

методами формирования и уплаты процента;

особенностями формирования ресурсной базы для кредитования и др.

Внутри форм выделяют виды кредита, которые формируются в зависимости от особенностей объекта, целевого направления кредита, его срока, обеспеченности возврата и т.д. В зависимости от ссуженной стоимости различают товарную, денежную и смешанную (товарно-денежную) формы кредита.

Товарная форма исторически предшествовала денежной. Товарная форма кредита в чистом виде означает представление и возвращение ссуженной стоимости в форме товарных стоимостей.

Денежная форма кредита возникает при передаче денежных средств в долг на условиях возвратности. Денежная форма является преобладающей формой кредита (банковский кредит, государственный кредит).

В современных условиях товарная форма кредита обычно сочетается с денежной формой его погашения (лизинг, коммерческий кредит, продажа товаров в рассрочку платежей, прокат вещей). Здесь имеет место смешанная форма кредита.

В зависимости от того, кто в кредитной сделке является кредитором и кредитополучателем различают формы кредита: банковский, государственный, ипотечный, лизинговый, коммерческий и др. Если кредитор и кредитополучатель находятся внутри одного государства, то это национальная форма кредита. Международная форма кредита предполагает, что один из участников кредитной сделки – иностранный субъект. Цели получения кредита кредитополучателем различны, объектов кредитования множество, но их можно сгруппировать в виде производительной и потребительской форм кредита.

В экономической литературе называются и другие формы кредита в зависимости от различных критериев их классификации: прямая и косвенная, развитая и неразвитая и др.

Банковский кредит

В настоящее время во внутриэкономическом обороте применяется в основном денежный кредит. Он представлен, прежде всего, в форме банковского кредита. Это движение ссудного капитала, предоставляемого банками взаймы за плату во временное пользование. Оно выражает экономические отношения между кредиторами (банками) и субъектами кредитования (кредитополучателями), в качестве которых могут быть как юридические, так и физические лица. Юридические лица других государств – нерезиденты Республики Беларусь руководствуются в отношении кредита теми же правилами и несут те же обязанности и ответственность, что и юридические лица Республики Беларусь.

Банковский кредит связан с аккумулированием временно свободных средств, их перераспределением на условиях возвратности, а также эмиссией денежных знаков в обращение через систему кредитования. Возвратная форма движения денежных ресурсов создает возможность перераспределения денежных ресурсов неоднократно. Необходимость использования банковского кредита обусловливается закономерностями и непрерывностью кругооборотов фондов предприятий в воспроизводственном процессе, особенностями организации оборотных средств и основных фондов, экономическими интересами кредитора и кредитополучателя.

Банковский кредит – основная форма кредита. Степень и направленность его зависит от использования определенных методов кредитования применительно к конкретным экономическим условиям. Банковский кредит предоставляется банками при заключении кредитного договора с каждым кредитополучателем индивидуально таким образом, чтобы степень риска кредитной сделки была минимальной.

В Республике Беларусь основные подходы при банковском кредитовании юридические и физические лица, индивидуальные предпринимателей определены Инструкцией о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата № 226 от 30.12.2003 г. Они обязательны для соблюдения банками, небанковскими кредитно-финансовыми организациями, кредитополучателями.

Система банковского кредитования охватывает принципы, объекты кредитования, механизм предоставления и возврата ссуд, контроль в процессе кредитования.

Принципы кредитования – главные положения, правила, которые должны соблюдаться при осуществлении кредитования. Сами же эти положения и правила определяются природой, ролью, функциями кредита и теми общественными условиями, в которых они проявляются.

Экономичность характеризует достижение наибольшей эффективности использование кредита при наименьших кредитных вложениях. Такая политика важна как для кредитора, так и для кредитополучателя. Для банка экономичность означает возможность ускорения кругооборота кредитных ресурсов, для кредитополучателя – путь сокращению размера платы за кредит, увеличению доходов. Комплексность предполагает такую кредитную политику, которая проводится на основе учета закономерности развития экономики в определенный период. Дифференцированность – различный подход к кредитованию отдельных категорий кредитополучателей, объектов и т.д. Из самой сущности кредита вытекают принципы кредитования : срочность , возвратность, целевой характер, материальная обеспеченность, платность.

Срочность и возвратность означают, что кредиты, предоставляемые кредитополучателю, должны быть возвращены банку в срок, определенный кредитным договором. Экономической основой срочности кредита является непрерывность кругооборота общественных фондов и денежных средств в хозяйстве, поскольку при такой непрерывности в концу каждого оборота происходит постоянное высвобождение денежных средств, что создает возможности погашения банковского кредита. Целевой характер ссуд, их назначение определяет прежде всего, кредитополучатель, однако и банк при выделении кредита исходит из его назначения, из конкретного объекта кредитования. Без соблюдения принципа целевого направления кредита трудно обеспечить его возвратность в установленные сроки, так как эти сроки рассчитаны на выполнение определенных хозяйственных операций в сфере производства и обращения.

В настоящее время целевое использование кредита устанавливается в кредитном договоре следующими способами:

на кредитополучателя возлагается обязанность использовать предоставленные денежные средства на приобретение определенных вещей, включая ценные бумаги и иные имущества, в т.ч. имущественные права, оплату работ и (или) услуг;

для кредитополучателя устанавливается запрет на вложения предоставленных денежных средств в определенные виды деятельности;

комбинированное установление целевого использования кредита с одновременным использованием обоих способов;

целью овердрафтного кредитования или кредитования по счету-контокорренту для юридических лиц является устранение платежных разрывов, возникающих в процессе финансово-хозяйственной деятельности;

физическим лицам кредиты предоставляются на финансирование недвижимости и на потребительские нужды;

не допускается использование кредита на уплату процентов за пользование кредитом, неустойки (штрафа, пени), а также вознаграждения (комиссии), связанного с предоставлением кредита, за исключением комиссионного вознаграждения при получении кредита наличными денежными средствами с использованием банковской пластиковой карточки.

Кредит не может быть использован на следующие цели:

покрытие убытков;

уплаты взносов в уставные фонды юридических лиц;

погашение ранее полученных кредитов либо погашение кредита за другого кредитополучателя;

уплаты налогов и иных платежей в бюджет и государственный бюджет и внебюджетные фонды, страховых платежей, оплаты телеграфных и почтовых расходов.

Принцип материальной обеспеченности кредитования означает, что кредитополучатель должен приобрести те товарно-материальные ценности или осуществить те затраты, под которые выдан кредит. Благодаря этому обеспечивается прямая связь выдачи ссуд с обеспечением. Однако на практике существует и косвенная связь кредитования с материальным процессом, когда в момент предоставления кредита ему не противостоят конкретные товарно-материальные ценности, затраты.

При предоставлении кредита в качестве обеспечения возврата банковских кредитов могут приниматься:

гарантия;

поручительство;

страховое свидетельство о страховании ответственности за непогашение кредитов;

гарантийный депозит денег.

Материальная гарантия возврата может быть дана как непосредственно кредитополучателем, так и его гарантом (др. предприятием, банком). К одному кредитополучателю могут применены различные формы обеспечения возврата кредита.

Банковский кредит – денежные средства, предоставленные банком иному лицу в размере и на условиях, предусмотренных кредитным договором.

В приоритетном порядке кредитные ресурсы направляются на поддержку жизненно важных и наиболее эффективных производств, их структурную перестройку, стимулирования выпуска товаров и продукции, нужных населению и народному хозяйству, обеспечению экспертного потенциала республики.

Кредиты предоставляются на реализацию государственной программы и другие мероприятия, не противоречащие действующему законодательству, на цели, связанные с созданием и движением текущих и долгосрочных активов.

Банковские кредиты классифицируются на краткосрочные и долгосрочные.

К краткосрочным кредитам относятся:

кредиты, предоставленные на цели, связанные с созданием и движением текущих активов, без ограничения по сроку;

другие кредиты, предоставленные на срок до двенадцати месяцев включительно, за исключением кредитов, предоставленных на цели, связанные с созданием и движением долгосрочных активов.

К долгосрочным кредитам относятся:

кредиты, предоставленные на цели, связанные с созданием и движением долгосрочных активов, без ограничения по сроку;

другие кредиты, предоставленные на срок свыше двенадцати месяцев, за исключением кредитов, предоставленных на цели, связанные с созданием и движением текущих активов.

К иным кредитам относятся межбанковские кредиты; кредиты, целевое использование по которым установлено в виде запрета на вложение денежных средств в определенные виды деятельности и др.

Кредиты на выплату заработной платы выдаются на срок не более двух месяцев.

Кредиты снабженческим организациям Министерства сельского хозяйства и продовольствия Республики Беларусь на приобретение сельскохозяйственной техники и средств защиты растений для безвозмездной их передачи сельскохозяйственным предприятиям по решению местных органов управления могут предоставляться на сроки в пределах плановых периодов формирования источников погашения кредитов.

Кредитование субъектов хозяйствования с привлечением внешних займов (кредитов) осуществляется с учетом особенностей, определенных международным договором (соглашением), межбанковским соглашением, индивидуальным кредитным соглашением либо иным документом, содержащим условие кредитования.

Банковское кредитование осуществляется:

единовременным предоставлением денежных средств;

открытием кредитной линии, в т.ч. возобновляемой, с правом на получение и использование в течение об_?___ ленного срока денежных средств с установлением лимита выдачи и лимита задолженности;

овердрафтное кредитование осуществляется с установлением лимита выдачи, лимита задолженности и срока ___?____ овердрафта (общий срок, в течение которого устанавливается и действует разрешенный лимит и срок предоставления???? с момента начала использования разрешенного лимита овердрафта до момента полного погашения задолженности по кредиту);

микрокредитование осуществляется на сумму, не превышающую 7500 базовых величин на момент заключения кредитного договора;

при консорциальном кредитовании банки-участники объединяют свои кредитные ресурсы через банк-агент. Кредитование осуществляется на основании консорциального кредитного договора между банком-агентом и кредитополучателем;

синдицированные кредиты предоставляются одному кредитополучателю несколькими банками-учатниками в рамках единого синдицированного кредитного договора, заключаемого между банками-участниками и кредитополучателем;

для субъектов хозяйствования, за исключением индивидуальных предприятий с устойчивой платежеспособностью, обеспечивающих покрытие свыше 90 процентов оборотных активов собственными средствами в течение трех и более последних месяцев и имеющих постоянные деловые связи с банком, может использоваться единый счет-контокоррент с правом допущения по этому счету дебетового сальдо в белорусских рублях, на срок не более пятнадцати банковских дней. Кредитование ао счету-контокорренту – способ кредитования по расчетному (текущему) счету, при котором банк перечисляет денежные средства на счета третьих лиц на основании платежной инструкции кредитополучателя(платежные инструкции третьего лица, акцептованной кредитополучателем) или выдает наличные денежные средства с установлением лимита выдачи и лимита задолженности по счету-контокорренту и срока, в течение которого допускается дебетовое сальдо по счету-контокорренту;

банк не предоставляет денежные средства в форме кредита путем зачисления денежных средств на счет кредитополучателя – юридических лиц при наличии расчетных документов в картотеке к внебалансовому счету "Расчетные документы, не оплаченные в срок" (исключение составляют случаи, когда в указанной картотеке отсутствуют расчетные документы, имеющие приоритет по очередности исполнения платежей над расчетным документом, оплачиваемым за счет кредита). Счет кредитополучателя – текущий (расчетный) счет; счет специального режима по учету аккредитивов и средств, депонированных для расчетов чеками; карт-счет.

Предоставление (размещение) банком денежных средств в форме кредита осуществляется в соответствии с условиями кредитного договора следующими способами:

в безналичном порядке путем перечисления банком денежных средств на счет кредитополучателя либо на счета третьих лиц на основании платежной инструкции кредитополучателя (платежной инструкции третьего лица, акцептованной кредитополучателем).

Банк вправе отказать в оплате платежных инструкций кредитополучателя (третьего лица) в случае, если данная операция не соответствует условиям кредитного договора.

путем выдачи кредитополучателю наличных денежных средств. Наличные денежные средства кредитополучателям – юридическим лицам предоставляются на выдачу заработной платы или закупку у третьих лиц сельскохозяйственной и (или) другой продукции, приобретение которой разрешено за наличный расчет действующим законодательством.

В соответствии с действующим законодательством банк не предоставляет кредит кредитополучателю, имеющему просроченную (сомнительную) задолженность по ранее выданным кредитам, за исключением следующих случаев:

– предусмотренных Указом Президента Республики Беларусь от 12 ноября 2003 года №508 "О некоторых вопросах экономической несостоятельности (банкротства)", по предоставлению кредитов для осуществления досудебного оздоровления, реализации планов завершения досудебного оздоровления в защитном периоде и планов санации;

предусмотренных постановлением Совета Министров Республики Беларусь и Национального банка Республики Беларусь от 10 октября 2000 года №1554/43 "О некоторых вопросах выделения министерствам и другим республиканским органам государственного управления, а также объединениям, подчиненным Правительству Республики Беларусь, кредитов банков на финансирование их программ" при финансировании проектов в рамках выполнения программ министерствами, другими республиканскими государственными органами, а также объединениями, подчиненными Правительству Республики Беларусь;

при разработке мероприятий, утвержденных органом управления Кредитополучателя – субъекта хозяйствования, по улучшению деятельности Кредитополучателя и погашению просроченных кредитов, выдачи кредитов по экономически обоснованному заключению представителей банка, направленных в соответствии с законодательством Республики Беларусь в качестве наблюдателей за хозяйственной деятельностью субъекта хозяйствования, если кредитование осуществляется не в рамках выполнения программ министерствами и другими республиканскими органами государственного управления, а также объединениями, подчиненными Правительству Республики Беларусь;

– выдачи кредитов на строительство (реконструкцию) или приобретения жилья, под гарантию правительства Республики Беларусь, при разработке мероприятий, утвержденных органом управления кредитополучателя – юридического лица, по улучшению деятельности кредитополучателя и погашению просроченных кредитов, выдачи кредитов по экономически обоснованному заключению представителей банка, направленных в соответствии с законодательством Республики Беларусь в качестве наблюдателей за хозяйственной деятельностью юридического лица, если кредитование осуществляется не в рамках выполнения программ министерствами и другими республиканскими органами государственного управления, а также объединениями, подчиненными правительству Республики Беларусь.

Банковский кредит - основная форма кредита, предоставляемого коммерческими банками в денежной форме хозорганам во временное пользование, за плату, на условиях возвратности и целевого использования.

В зависимости от сроков, на которые выдаются банковские кредиты, они делятся на: краткосрочные, среднесрочные и долгосрочные.

Краткосрочные кредиты - это кредиты, предоставляемые банками предприятиям для покрытия временных затруднений, возникающих в связи с затратами производства и обращения, не обеспеченных поступлением собственных средств в соответствующем периоде. Выдаются краткосрочные ссуды на срок до одного года.

Среднесрочные кредиты - это кредиты, предоставляемые на оплату оборудования, текущие расходы, на финансирование капитальных вложений. Выдаются они на срок до трех лет.

Долгосрочные кредиты - это кредиты, предоставляемые на финансирование капитальных затрат по реконструкции, модернизации и расширению действующих основных фондов, строительству новых объектов и др. Выдаются долгосрочные кредиты на срок свыше трех лет.

Основной формой выдачи банковских ссуд является прямое банковское кредитование, т.е. выдача учреждениями банков ссуд непосредственно хозяйствующим субъектам в порядке оплаты расчетно-платежных документов за приобретаемые товарно-материальные ценности, оборудование, конструкции, полученные услуги и на другие цели, предусмотренные договором.

Кредитование - это способ выдачи (предоставления) кредиторами (банками) средств субъектам предпринимательской деятельности (заемщикам) во временное пользование, на строго определенные цели, за плату и на условиях возвратности.

Кредитор - субъект кредитных отношений, предоставляющий кредиты иному субъекту хозяйственной деятельности во временное пользование.

Заемщик - субъект кредитных отношений, который получил во временное пользование денежные средства на условиях возвратности, платности и срочности.

Выдача банками кредитов субъектам предпринимательской деятельности осуществляется при соблюдении следующих принципов, обеспеченности, возвратности, срочности, платности и целевого использования.

Принцип обеспеченности кредита означает, что заемщик на взятую сумму кредита предоставляет банку в залог стоимость имеющегося у него имущества, материальных ценностей, ценных бумаг и т.д. Основная цель этого обеспечения - защитить экономику банка от возможных убытков в случае невозврата заемщиком взятой ссуды из-за неплатежеспособности.

Возвратность кредита означает, что полученные хозяйствующим субъектом заемные средства должны быть возвращены банку в срок, установленный в кредитном договоре.

Принцип срочности кредита заключается в том, что ссуды предприятиям выдаются на строго определенный срок, предусмотренный в договоре, по истечении которого они должны быть возвращены.

Платность кредита состоит в том, что ссуды учреждения банков выдают хозяйствующим субъектам за определенную плату, называемую процентом.

Целевой характер использования кредита предусматривает вложение заемных средств на конкретные цели, предусмотренные кредитным договором. Кредит выдается для финансирования конкретных мероприятий, а не во всех случаях, когда предприятие нуждается в денежных средств.

Определенные виды оборотных средств (запасов, затрат, расчетов) и капитальных затрат на финансирование которых выдаются ссуды, называются объектами кредитования. В составе оборотных активов основными объектами кредитования являются:

готовая продукция и товары;

производственные запасы (сырье и основные материалы, покупные полуфабрикаты и вспомогательные материалы, запасные части и топливо, малоценные и быстроизнашивающиеся предметы.);

незавершенное производство и расходы будущих периодов;

* расчетно-платежные документы по расчетам с поставщиками и покупателями и др.

Порядок оформления получения кредита в банке

Кредитные взаимоотношения между банком и субъектом хозяйственной деятельности регулируются кредитным договором, заключаемым между кредитором и заемщиком в письменной форме после дачи согласия банком на выдачу ссуды заемщику.

При получении положительного ответа, заемщик обращается в банк официально с ходатайством-заявлением, в котором указывается цель получения кредита, его сумма, срок пользования, предлагаемое обеспечение, экономическая характеристика кредитуемого мероприятия и источники погашения кредита.

Вместе с ходатайством-заявлением заемщик предоставляет банку следующие документы:

технико-экономическое обоснование кредитуемого мероприятия;

копии контрактов (договоров) между продавцом и покупателями;

копию договоров аренды земли, помещений, оборудования и т.д.;

расчеты ожидаемых доходов от проведения кредитуемого мероприятия, за счет которых ожидается погасить будущий кредит;

бухгалтерский и финансовые отчеты за предыдущий отчетный год и квартал;

выписки по счетам заемщика, открытым в других банках;

* заключения аудиторских фирм о финансовом положении заемщика;

договор залога, поручительства, гарантии, страхования (один из этих документов или несколько по требованию банка);

бизнес-план по вновь осуществляемому мероприятию;

расчет поступления и расходования денежных средств;

* расчет получения прибыли и ее распределения.

Порядок погашения кредита и процентов за пользование им

Порядок, форма и сроки погашения кредита заемщиком предусматриваются, как правило, в кредитном договоре. Однако в случаях, когда предусмотренная в договоре сумма ссуды выдается заемщику частями в порядке оплаты отдельных видов затрат, контрактов и оформление этих частей ссуды производится срочными обязательствами, то их погашение осуществляется в сроки и в суммах, предусмотренных в этих обязательствах.

Контроль банка за использованием и погашением кредита

Важным этапом в процессе кредитования является осуществление банком контроля за выполнением условий кредитного договора с заемщиком, целевым и эффективным использованием предоставленного кредита, своевременным и полным его погашением и уплатой процентов по нему. Банк на протяжении всего периода действия кредитного договора проводит анализ хозяйственно-финансовой деятельности заемщика, его финансового положения, осуществляет проверки состояния сохранности предоставленного банку в залог имущества.

К чему снится шить. Шить толкование сонника

К чему снится шить. Шить толкование сонника Примета — разбить зеркало случайно: что делать, если оно треснуло

Примета — разбить зеркало случайно: что делать, если оно треснуло Значение таро рыцарь кубков

Значение таро рыцарь кубков Как Церковь свергла царскую власть: открывший правду историк боится удара топором Он за власть церкви

Как Церковь свергла царскую власть: открывший правду историк боится удара топором Он за власть церкви Марсианский метеорит и террасы

Марсианский метеорит и террасы Как марсианские метеориты попадают на Землю

Как марсианские метеориты попадают на Землю Первый полёт человека на Луну: как это было

Первый полёт человека на Луну: как это было