Новогодние подарки: бухучет и налогообложение. Новогодние подарки: учет, налогообложение и автоматизация Как провести новогодние подарки в 1с 8.2

Перед изучением операций, которые будет необходимо провести в «1С:Бухгалтерии 8», давайте сначала кратко рассмотрим последовательность действий при выдаче подарков в зависимости от источника поступления и финансирования, а также вызванные этим особенности учета, документального оформления, налогообложения и отчетности.

Павел ИВАНИШИН , консультант «Б & К»

Подарки за счет предприятия

Кратко опишем, как происходит оформление подарков к Новому году за счет средств предприятия:

1. Руководитель предприятия издает приказ о выдаче новогодних подарков сотрудникам или их детям.

2. Отдел кадров составляет списки сотрудников или их детей на выдачу подарков.

3. Составляется утвержденная руководителем смета на закупку подарков.

4. Отдел снабжения закупает необходимые подарки.

5. Подарки выдаются сотрудникам в соответствии с ранее утвержденными списками.

В соответствии со ст. 3 Закона Украины «Об освобождении от налогообложения денежных средств, которые направляются на проведение новогодне-рождественских праздников для детей и на приобретение детских праздничных подарков» от 30.11.2000 г. № 2117-ІІІ (далее - Закон № 2117 , период действия - с 15.11.2012 г. по 15.01.2013 г.) не включается в совокупный налогооблагаемый доход граждан, которые являются родителями, стоимость праздничных подарков и билетов на новогодне-рождественские мероприятия, полученных детьми по закону, от перечисленных в ст. 1 этого Закона учреждений и организаций (к таким учреждениям и организациям относятся органы госвласти, органы местного самоуправления, общественные (в т. ч. профсоюзные) организации и созданные ими заведения образования, здравоохранения и культуры, которые содержатся за счет средств соответствующих бюджетов).

Под детскими новогодними подарками Закон № 2117 подразумевает наборы товаров в виде кондитерских изделий, игрушек отечественного производства и фруктов стоимостью не более 8 % прожиточного минимума для трудоспособного лица, установленного на 1 января отчетного налогового года. В 2012 году стоимость одного такого подарка не должна превышать 85,84 грн. (1073,00 грн. х 8 %).

Если стоимость новогоднего детского подарка превысит 85,84 грн., то сумма превышения подлежит обложению НДФЛ по ставкам 15 (17) % как дополнительное благо с учетом коэффициента для доходов в неденежной форме. Стоимость праздничных подарков и билетов на новогодне-рождественские мероприятия, полученных детьми согласно Закону № 2117 , следует указать в форме № 1ДФ независимо от их налогообложения. Целесообразно их отразить по признаку дохода «127».

Кроме новогодних подарков детям работников, предприятие может поздравить подарками и самих работников. Согласно п.п. 165.1.39 Налогового кодекса Украины от 02.12.2010 г. № 2755-VI (далее - НКУ ) стоимость подарка, необлагаемая НДФЛ, не должна превышать 50 % минимальной зарплаты на 1 января текущего года, т. е. 536,50 грн. в 2012 году. Сумма, превышающая 536,50 грн., подлежит налогообложению с использованием натурального коэффициента, предусмотренного п. 164.5 НКУ . Стоимость новогодних подарков указывается в Налоговом расчете по форме № 1ДФ по признаку дохода «160». Сумма превышения 50 % минимальной заработной платы - по признаку дохода «126».

Начисление ЕСВ на подарки регулируется п. 8 Постановления КМУ от 22.12.2010 г. № 1170 , которым освобождается от начисления ЕСВ, цитируем: «стоимость подарков к праздникам и билетов на зрелищные мероприятия для детей работников ». Формулировка п. 8 такова, что понять ее можно двояко - и как то, что распространяется она на подарки для всех (работников и детей) и билеты для детей, и как то, что распространяется она исключительно на детские подарки и билеты. Как показывает практика, в разных районных управлениях ПФУ формулировку п. 8 также понимают по-разному, поэтому с инспекторами из ПФУ стоит обсудить вопрос включения в фонд оплаты труда стоимости подарков для сотрудников как базы начисления ЕСВ.

Ниже в табл. 1 и 2 приведены проводки по учету подарков и билетов на новогодне-рождественские мероприятия за счет средств работодателя.

Таблица 1

Бухгалтерский учет подарков за счет средств работодателя

Таблица 2

за счет средств работодателя

Подарки за счет ФСС по ВПТ

В этом случае события развиваются по следующей схеме:

1. Руководитель предприятия издает приказ о выдаче подарков за счет средств Фонда социального страхования по временной потере трудоспособности (ФСС по ВПТ).

2. Работник отдела кадров составляет список детей работников, которым по состоянию на 01.01.2013 г. не исполнилось 14 лет, затем оформляет ведомость на выдачу новогодних подарков.

3. Комиссией (или уполномоченным) по социальному страхованию рассматривается ведомость и оформляется протокол (решение) о выделении требуемого количества детских новогодних подарков за счет ФСС по ВПТ.

4. Работник отдела кадров оформляет заявку о выделении новогодних подарков для детей застрахованных лиц и направляет ее исполнительной дирекции ФСС по ВПТ вместе со списком детей работников с указанием дат их рождения.

5. Назначается работник, ответственный за получение подарков. Этот работник передает подарки по накладной под отчет лицу, ответственному за их вручение.

6. Работник, ответственный за вручение подарков, выдает их работникам-родителям под подпись в ведомости выдачи новогодних подарков. Заполненную ведомость он подает главному бухгалтеру.

7. Ведомость с подписью главного бухгалтера передается на утверждение руководителю предприятия.

Детский подарок от ФСС по ВПТ работник может получить при выполнении условий:

Если его ребенку по состоянию на 01.01.2013 г. еще не исполнится 14 лет;

- если место получения подарка является основным местом работы родителя.

При выполнении этих условий право на получение детского подарка также имеют:

Работницы, находящиеся в отпуске по уходу за ребенком до достижения им 3 лет;

- лица, работающие на сезонных работах, которые состоят в трудовых отношениях с работодателем;

- вновь принятые работники, находящиеся на испытательном сроке.

Останутся без подарка от соцстраха дети работниц, находящихся в отпуске без сохранения заработной платы по уходу за ребенком в возрасте от 3 до 6 лет.

Если оба родителя работают на одном предприятии, то каждый из них имеет право получить отдельный подарок (итого по два подарка для каждого их ребенка).

Получение и выдача соцстраховских подарков отражается за балансом на субсчете 025 «Материальные ценности доверителя»: оприходование подарков - по дебету; выдача - по кредиту. В налоговом учете каких-либо последствий операция не имеет.

У родителей, получающих от ФСС по ВПТ подарки для своих детей, не возникнет объекта для удержания НДФЛ. В Налоговом расчете по форме № 1ДФ стоимость таких подарков, выданных детям работников, работодатель не отражает.

Также на подарки от ФСС по ВПТ не начисляется ЕСВ. В табл. 3 приведены проводки по учету подарков, полученных за счет средств ФСС по ВПТ.

Таблица 3

Бухгалтерский учет подарков за счет средств ФСС по ВПТ

Подарки за счет профсоюза

Порядок действий при выдаче подарков от профсоюза будет следующим:

1. На заседании профкома принимается решение о выделении новогодних подарков или билетов членам профсоюза или их детям.

2. Составляется список членов профсоюза или их детей, которым будут предоставляться новогодние подарки или билеты.

3. Составляется и утверждается смета на выдачу подарков (билетов).

4. Производится закупка подарков или билетов и выдача их членам профсоюза по ведомости.

5. По итогам выдачи составляется и утверждается на заседании профкома акт на списание.

Обложение подарков НДФЛ и отчетность по форме № 1ДФ (табл. 4 и 5) аналогичны выдаче подарков за счет средств работодателя (т. е. облагается НДФЛ сумма превышения 536,50 грн., в форме № 1ДФ суммы подарков указываются с признаком дохода «126» и «160»).

Таблица 4

Бухгалтерский учет подарков за счет средств профсоюза

Таблица 5

Бухгалтерский учет билетов на новогодне-рождественские мероприятия

за счет средств профсоюза

Учет подарков в «1С:Бухгалтерии 8»

Кратко рассмотрев стадии подготовки к получению и выдаче подарков, проанализируем оформление этого процесса средствами «1С:Бухгалтерии 8».

СОСТАВЛЕНИЕ СПИСКОВ НА ПОЛУЧЕНИЕ ПОДАРКОВ

Составить списки можно, собирая ксерокопии свидетельств о рождении детей у их родителей - сотрудников предприятия (членов профсоюза) и внося данные в список или, что значительно быстрее, сформировав необходимый отчет в программе «1С:Бухгалтерия 8» (при условии, что данные о наличии детей туда занесены ранее, а ксерокопии свидетельств о рождении детей хранятся в личных делах) (рис. 1).

Специального отчета, который бы сразу дал нам данные о детях сотрудников и их возрасте, в программе нет, поэтому воспользуемся «Универсальным отчетом» (меню «Отчеты → Прочее → Универсальный отчет»).

Первым шагом в настройке отчета будет выбор нужных позиций в выпадающих списках. Так, в качестве типа данных нужно указать вариант «Справочник», а объектом будет уже конкретный справочник - в нашем случае «Сотрудники организаций» (рис. 2).

Проведем настройку отчета для получения необходимых данных. Нажав на кнопку «Настройка…», мы попадем в форму «Настройка структуры отчета «Сотрудники организаций». В левой части окна в разделе «Доступные поля» нажимаем на «+» возле слова «Физлицо», в появившемся списке точно так же открываем список «Состав семьи физического лица». Из этого списка с помощью кнопки «Добавить поле» или перетаскиванием добавим в раздел «Колонки отчета» строчки «Год рождения» и «Физическое лицо». Затем, открыв в разделе «Доступные поля» список «Физическое лицо», выберем из него строчку «Дата рождения» и добавим ее в раздел «Колонки отчета». Результат наших трудов представлен на рис. 2.

Теперь при нажатии кнопки «Сформировать» можно получить список сотрудников, в котором для работников, имеющих детей, будут указаны также данные об их детях. Но не все сотрудники имеют детей. Для того чтобы получить список только сотрудников с детьми, выполним донастройку отчета. Для этого зайдем на вкладку «Отбор и сортировка» и откроем в разделе «Доступные поля» запись «Физлицо», а в ней - пункт «Состав семьи физического лица». Находим в списке «Год рождения» и перетаскиваем эту строчку в раздел «Отбор» (рис. 3). В реквизите «Вид сравнения» теперь выберем «Больше или равно», а в клетке «Значение» поставим год рождения, начиная с которого дети имеют право на новогодний подарок (т. е. им меньше 14 лет) (рис. 3).

После нажатия на кнопку «Сформировать» мы получим список, в котором будут присутствовать сотрудники с детьми, которым менее 14 лет, при этом дети будут указаны по именам и с датами рождения (рис. 4).

Данные для составления списков на новогодние подарки теперь есть, осталось подготовить сами списки и подать их на утверждение. Сохранить сформированный список в виде файла Excel для последующей обработки и редактирования можно стандартным способом: «Файл → Сохранить как…».

ПОСТУПЛЕНИЕ ПОДАРКОВ

Поступление подарков и расходы, связанные с поступлением, оформляются стандартными документами, поэтому заострять на них внимание не будем.

Как мы уже говорили ранее, подарки - это наборы товаров в виде кондитерских изделий, игрушек отечественного производства и фруктов. Можно закупать готовые подарочные наборы, а можно закупить все по отдельности, собрать наборы на месте и выдать их сотрудникам.

В «1С:Бухгалтерии 8» проблемы со сборкой подарочных наборов не возникает, так как для проведения комплектаций есть специальный документ «Комплектация номенклатуры», вызвать который можно из контекстного меню «Склад».

Создав новый документ «Комплектация номенклатуры», в строчке «Номенклатура» выберем из одноименного справочника элемент «Новогодний подарочный набор» (ранее его там не было, поэтому добавим его туда самостоятельно), проставим необходимое количество полученных наборов (в нашем примере их 100). Затем на вкладке «Счета учета» выберем счет учета и перейдем на вкладку «Комплектующие». Заполним необходимые данные по номенклатуре, использованной при составлении подарочных комплектов (наименования, количество и счета учета) (рис. 5).

После нажатия на кнопку «ОК» будет произведено списание со склада указанной во вкладке «Комплектующие» номенклатуры и оприходование наборов, указанных в шапке документа (рис. 6).

ВЫДАЧА ПОДАРКОВ

Документа, позволяющего списать подарочные наборы по ведомости с привязкой к каждому получившему, в типовой конфигурации нет, поэтому после выдачи новогодних подарков на основании Ведомости выдачи бухгалтер формирует документ «Списание товаров» (рис. 7).

После создания и проведения документа подарки списываются из подотчета материально ответственного лица.

В случае превышения суммы подарка 536,50 грн., сумма превышения облагается НДФЛ. Все такие случаи отдельно учитываются и с помощью документа «Операция (бухгалтерский и налоговый учет)» списываются общей суммой по дебету субсчета затрат (949 для работодателя или 685 для профсоюза) и по кредиту субсчета 6411 «Расчеты по НДФЛ».

Успехов в работе!

К праздничным или юбилейным датам работодатель иногда выдает сотрудникам подарки. Но для бухгалтера такое дарение – это хозяйственная операция, которую необходимо корректно отразить в программе. С данной точки зрения, подарок, который выдается сотруднику, является его доходом. Следует разобраться, облагается такой доход НДФЛ или же нет. Обратимся к п. 28 ст. 217 НК РФ, где говорится, что налогом не облагаются доходы, которые не превышают 4000 рублей за налоговый период.

В данной статье мы поговорим об учете подарков, не связанных с трудовой деятельностью сотрудников (не являющихся поощрением за выполнение обязанностей по трудовому договору). Сначала рассмотрим начисление дохода в сумме стоимости подарка в программе 1С: Зарплата и управление персоналом 8.

Чтобы зарегистрировать выдачу подарка в данной программе, необходимо установить соответствующие параметры в настройке «Расчет зарплаты» раздела «Настройки».

Ставим галочку «Выдаются подарки и призы сотрудникам предприятия».

При установленной галочке доступен документ «Призы, подарки» в разделе «Зарплата», при помощи которого регистрируется выдача подарка в неденежной форме. По кнопке «Создать» добавляем документ.

Рассмотрим два примера: стоимость подарка 4000 рублей и более 4000 рублей.

Заполняем поле «Месяц», указывая месяц, в котором производится выдача подарка. В поле «Дата» - дату регистрации документа. Соответственно в поле «Дата выдачи» указываем дату выдачи подарка сотруднику. Автоматически проставляются поля «Код дохода» (2720 - стоимость подарков) и «Код вычета» (501 - вычет из стоимости подарков, полученных от организаций и индивидуальных предпринимателей). Максимальная сумма вычета по этому доходу составляет 4000 рублей.

В рассматриваемом примере начисленная сумма равна максимальной сумме вычета, таким образом, подарок, выданный сотруднику, не облагается налогом на доходы физических лиц.

Рассмотрим пример, когда стоимость подарка более 4000 рублей. Заполняем поля по аналогии, но сумму дохода ставим 8000 рублей. Максимальная сумма налогового вычета составляет 4000 рублей. В данной ситуации подарок облагается НДФЛ, налог составляет 520 рублей: (8000 – 4000)*13%.

Предусмотрена возможность распечатать из документа унифицированную форму Т-11а, для этого нажимаем кнопку «Печать».

Для начисления рассматриваемого нами дохода в программе 1С: Бухгалтерия предприятия 8 редакции 3.0 предопределенного документа нет. Поэтому требуется настроить новый вид начисления. Для этого переходим в раздел «Зарплата и кадры», в подразделе «Справочники и настройки» - «Настройка зарплаты».

Первым делом, нужно дать название новому виду начисления, в нашем примере назовем «Подарок». «НДФЛ» - облагается, «Код дохода» - 2720 (Стоимость подарков). Остальные поля заполняем, как указано на рисунке ниже. Поле «Способ отражения» в разделе «Отражение в бухгалтерском учете» следует оставить пустым, потому что доходы в натуральной форме не формируют проводок. Записываем и закрываем.

Для начисления данного дохода следует использовать документ «Начисление зарплаты», находится он в разделе «Зарплата и кадры».

В табличной части «Начисления» нажимаем «Добавить», выбираем сотрудника и указываем созданное ранее начисление «Подарок». «Результат» - 8000 рублей. Автоматически заполняются поля «Код вычета» и «Сумма вычета».

На закладке «НДФЛ» все данные также заполняются автоматически. Программа рассчитывает налог, в нашем случае он составляет также 520 рублей: (8000 – 4000)*13%.

Проводим документ. Обратим внимание, что проводка только одна – удержание НДФЛ, по начислению проводок не сформировалось, т.к. мы регистрировали получение дохода в натуральной форме.

Для поощрения постоянных клиентов менеджер может принять решение о подарке для данного клиента. В управленческом учете данную операцию отражают как отгрузку по «нулевой» накладной. Таким образом, состояние взаиморасчетов с клиентом не изменяется, а менеджер всегда может проконтролировать, кому и когда были сделаны подарки. В бухгалтерском учете подарок клиенту списывается на затраты.

Рассмотрим оформление данной операции в программе «1С:Управление торговлей, ред. 10.3».

Нам потребуется выполнить следующие шаги:

- Установка разрешения менеджеру на продажу по нулевой цене.

- Оформление продажи по нулевой цене в управленческом учете.

- Оформление списания подарков в бухгалтерском учете.

Право на оформление подарков. Установка разрешения менеджеру на продажу по нулевой цене

Изначально пользователи базы не могут отгружать товар клиенту, если в документе продажи не указана цена. Для того чтобы у менеджера появилась такая возможность, необходимо дать ему дополнительные права.

Меню: Сервис – Пользователи – Настройка дополнительных прав пользователей

В настройке доп. прав в разделе «Документы» установим флаг «Разрешить нулевые цены в оптовой торговле»:

По кнопке «ОК» сохраним и закроем настройку. Теперь менеджер сможет оформлять заказы покупателей и реализации товаров и услуг по нулевым ценам.

Оформление продажи по нулевой цене в управленческом учете

Менеджер принял решение сделать подарки некоторым клиентам компании, в том числе контрагенту «Мобил». Для этого у поставщика заранее были закуплены новогодние подарки.

Оформим в управленческом учете реализацию новогоднего подарка контрагенту «Мобил» по нулевой цене.

Меню: Документы – Продажи – Реализация товаров и услуг

Создадим новый документ, выберем нашу организацию, контрагента «Мобил» и договор, склад:

Так как мы хотим, чтобы документ отразился только в управленческом учете, проставим флаг «Отразить в управленческом учете», а остальные проставлять не будем:

По кнопке «ОК» проведем и закроем документ.

Важно: если вы ведете взаиморасчеты с покупателем по заказам, необходимо предварительно оформить заказ покупателя на новогодний подарок также по нулевой цене.

Проверить, что состояние взаиморасчетов с клиентом не изменилось, можно в отчете «Ведомость по взаиморасчетов с контрагентами».

Меню: Отчеты – Продажи – Взаиморасчеты – Ведомость по взаиморасчетам с контрагентами

Сформируем отчет по нужному контрагенту в день подарка. Если в этот день других отгрузок клиенту не было, а также не поступали оплаты, то отчет будет пустым:

Посмотреть все сделанные подарки клиентам можно в отчете «Продажи».

Меню: Отчеты – Продажи – Анализ продаж – Продажи

Если вы хотите посмотреть отчет по новогодним подаркам, то можно поставить отбор по номенклатуре «Новогодний подарок»:

Также можно посмотреть все товары, отгруженные клиентам по нулевой цене. Для этого нажмем на кнопку «Настройка».

В открывшейся форме настройки внизу в таблицу отборов добавим отбор «Стоимость (оборот) равно 0»:

Оформление списания подарков в бухгалтерском учете

В бухгалтерском учете новогодний подарок будет списан на затраты компании. Оформить можно сразу списание всех подарков, т.е. нет необходимости списывать каждый подарок клиенту отдельным документом.

Для списания товаров на затраты используется документ «Требование-накладная».

Меню: Документы – Запасы склад – Требования-накладные

Создадим документ, укажем организацию и склад, поставим флаги отражения в бухгалтерском и налоговом учете.

В таблице «Материалы» укажем «Новогодний подарок» и количество. Также необходимо указать статью затрат, на которую в бухгалтерском учете будут списаны затраты.

Пример заполненного документа:

По кнопке «ОК» проведем и заполним документ.

В момент проведения обмена с программой «1С:Бухгалтерия» документы реализации по нулевой цене выгружены не будут, так как в них не установлен флаг «Отражать в бухгалтерском учете». Требования-накладные, напротив, будут перенесены в базу бухгалтерского учета.

А еще, учитывая то, что совсем недавно разработчики изменили («упростили») в программе документ Начисление зарплаты, я постараюсь рассмотреть вопрос оформления подарков максимально подробно. Естественно в 1С:Бухгалтерия нет специального документа для оформления подарка сотрудникам, поэтому такой доход будет начисляться документом Начисление зарплаты, а значит, сначала нам надо создать в программе новый вид начисления Подарок. Для этого в разделе Зарплата и кадры открываем Настройки зарплаты: Здесь, развернув настройки расчета зарплаты, открываем список начислений: По кнопке Создать создаем новое начисление, назовем его Подарок. Из предопределенного списка выберем код дохода 2720 и установим флажок Доход в натуральной форме. Также укажем, что эти доходы не облагаются страховыми взносами.

Подарок сотруднику в 1с зуп 8.3

Инфо

Ну давайте для простоты выберем одного сотрудника. Автоматически по данному сотруднику заполняется оклад, начисляется НДФЛ и страховые взносы. И все суммы мы видим сразу в одной строке: Вы конечно спросите, как понять в какой фонд какие суммы начислены, как увидеть подробности начисления НДФЛ.

Тут все несложно. Каждая из сумм в строке – это гиперссылка, нажав на которую откроется окно с подробной расшифровкой: Можно, конечно, и здесь воспользоваться кнопкой Добавить, выбрать из списка наше начисление Подарок и проставить сумму подарка. Программа автоматически проставить код и сумму вычета: Тогда в табличной части документа начисления зарплаты автоматически будет пересчитан НДФЛ: Однако я хочу показать вам, как оформить начисление подарка, воспользовавшись изменениями в программе.

В частности кнопкой Начислить.

Договор дарения сотруднику (работнику)

Внимание

Если подарок предусмотрен коллективным договором, то страховые взносы следует начислять. Если коллективным договором подарок не предусмотрен и письменный договор дарения с сотрудником не оформлен, то так же следует исчислить страховые взносы.

Чтобы включить подарок в базу для расчета страховых взносов, следует установить флаг Подарок предусмотрен коллективным договором. Страховые взносы будут рассчитаны в документе Начисление зарплаты при расчете.

Обратите внимание, что возможность выдачи призов и подарков должна быть подключена при начальной настройке программы. Подробнее смотрите видео (видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» релиз 3.0.21.22).

1с: подарок работнику, не предусмотренный трудовым договором

В качестве аналитики счета выберем (создадим) статью прочих доходов и расходов с видом — Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд, и, так как расходы не учитываются в целях налогообложения по налогу на прибыль, флажок Принимается к налоговому учету в данной статье должен быть выключен.Пример статьи прочих доходов и расходов представлен на Рис. 1. Рис. 1 В качестве второй аналитики счета 91.02 можно выбрать номенклатуру, указанную в табличной части документа.

Зарегистрируем полученный от поставщика счет-фактуру. При проведении документ учтет в бухгалтерском учете по дебету счета 91.02 стоимость без НДС приобретенных подарков и выделит на счет 19.03 предъявленную поставщиком сумму НДС.

Ценный подарок сотруднику в 1с зуп

Организация «Рассвет» применяет общий режим налогообложения – метод начисления и ПБУ 18/02 «Расчет налога на прибыль организаций» . 5 марта 2014 года организацией были приобретены для вручения работникам 20 одинаковых подарков на сумму 59.000 рублей в т.ч. НДС 18% (9.000 рублей). Продавцом подарков был предъявлен счет-фактура.

Важно

Выдача подарков работникам организации не предусмотрена ни трудовыми договорами, ни коллективным договором, ни положением по оплате труда. Следовательно, стоимость подарков работникам не является составной частью их заработной платы.

7 марта 2014 года подарки были переданы работникам. С каждым работником в письменном виде был заключен договор дарения. В целях бухгалтерского учета, по общему правилу, актив признается в бухгалтерском балансе, когда вероятно получение организацией экономических выгод в будущем от этого актива.

Порядок отражения стоимости подарков в 1с зуп

Приобретенное же организацией имущество изначально предназначено для передачи работникам в качестве подарков. Следовательно, затраты организации на приобретение этого имущества не принесут ей экономических выгод в будущем.

В связи с этим, подавляющее большинство консультантов считает, что стоимость приобретенных подарков (без учета предъявленного НДС) можно сразу учесть в составе прочих расходов. Передача подарков работникам облагается НДС, так как в соответствии с пп.

1 п. 1 ст. 146 НК РФ, передача права собственности на товары на безвозмездной основе признается реализацией. Поэтому предъявленный продавцом подарков НДС (при наличии счета-фактуры) принимается к вычету.

В целях налогообложения по налогу на прибыль, стоимость приобретенных подарков в расходах не учитывается. Во-первых, в соответствии с п. 16 ст.

Для этого переходим в раздел «Зарплата и кадры», в подразделе «Справочники и настройки» — «Настройка зарплаты». Далее раскрываем раздел «Расчета зарплаты», проходим по гиперссылке «Начисления» и нажимаем «Создать».

Первым делом, нужно дать название новому виду начисления, в нашем примере назовем «Подарок». «НДФЛ» — облагается, «Код дохода» — 2720 (Стоимость подарков). Остальные поля заполняем, как указано на рисунке ниже.

Поле «Способ отражения» в разделе «Отражение в бухгалтерском учете» следует оставить пустым, потому что доходы в натуральной форме не формируют проводок. Записываем и закрываем. Для начисления данного дохода следует использовать документ «Начисление зарплаты», находится он в разделе «Зарплата и кадры».В табличной части «Начисления» нажимаем «Добавить», выбираем сотрудника и указываем созданное ранее начисление «Подарок». «Результат» — 8000 рублей.

Подарок по договору дарения вне трудовых отношений 1с 8 3 peg

Не принимаемые к налоговому учету расходы будут также учтены по дебету счета НЕ «Доходы и расходы, не учитываемые в целях налогообложения». Документ также сформирует запись в книгу продаж (регистр накопления НДС Продажи) . Документ Отражение начисления НДС и результат его проведения представлены на Рис. 5. Рис. 5 С помощью кнопки «Выписать счет-фактуру» создается документ Счет-фактура выданный.

Код вида операции необходимо выбрать в нем - 10 Переданные безвозмездно товары, работы, услуги. Печатная форма составленного счета-фактуры показана на Рис.

6. Рис. 6 В целях исчисления НДФЛ, стоимость безвозмездно переданных работникам подарков признается доходом, полученным работниками в натуральной форме, и включается в налоговую базу (пп. 2 п. 2 ст. 211 НК РФ). В соответствии с п. 28 ст.

Подарок по договору дарения вне трудовых отношений 1с 8 3 зуп

Из предложенного списка начислений выбираем Подарок: При этом отроется небольшое окно, в котором надо указать сумму подарка: Нажимаем на кнопку Ок, и получаем результат, аналогичный предыдущему: Этот способ удобен в том случае, когда надо отразить получение несколькими сотрудниками одинаковых по стоимости подарков. Тогда, указав один раз сумму подарка, мы автоматически заполним всю табличную часть.Правда хочется отметить, что этот же документ автоматически начислил нам зарплату за декабрь.

И если речь идет о новогодних подарках, то может быть оно и ничего. (Это я про 6-НДФЛ и дату фактического получения дохода в виде подарка. Ну кто в теме, тот понял), но ведь впереди нас ждет еще не один праздник.

И многие из них приходятся на начало месяца. Вот тут и возникает несколько вопросов, на которые я пока не смогла найти ответ.

Если же вы не составляете договор дарения в письменной форме, а передаете подарок в рамках трудового договора, то доход в виде стоимости подарка целиком облагается страховыми взносами. В этом случае в документе необходимо установить флажок Подарок (приз) предусмотрен коллективным договором.

Страховые взносы со стоимости подарка будут начислены при расчете заработной платы за месяц: Датой выплаты дохода в натуральной форме является день передачи этого дохода сотруднику. Эту дату в документе нужно указать в отдельном поле: Теперь переходим к заполнению табличной части документа. Это можно сделать списком по кнопке Подбор или по одному сотруднику по кнопке Добавить: Если сумма подарка для всех сотрудников в документе одинаковая, то удобно воспользоваться кнопкой Заполнить показатели: При этом программа автоматически рассчитает сумму НДФЛ по каждой строке.

Наша компания (на ОСНО) занимается производством изделий из ПВХ. Мы купили новогодние подарки для детей (до 14 лет) сотрудникам по 400 руб. Как правильно отразить данную операцию в бухгалтерском и налоговом учете?

При выдаче новогодних подарков детям сотрудников, в учете отражаются следующие операции:

Дебет 73 Кредит 41 (10, 43)

– списана стоимость подарков, переданных детям сотрудников;

Дебет 91-2 Кредит 73

При вручении подарков детям сотрудников происходит безвозмездная передача права собственности на имущество, используемое в качестве подарка. Такая операция признается реализацией и является объектом обложения НДС (п. 1 ст. 146 НК РФ). НДС рассчитайте в зависимости от того, как было учтено имущество, передаваемое безвозмездно:

п. 3 ст. 154 НК РФ

Во втором случае (если в стоимости подарка нет «входного» налога) НДС рассчитайте со стоимости выданных подарков без НДС (п. 2 ст. 154 НК РФ). Ее нужно определить с учетом требований статьи 105.3 Налогового кодекса РФ. НДС, который нужно заплатить со стоимости подарков, определите так:

«Входной» НДС по имуществу, приобретенному для использования в качестве подарка, можно принять к вычету на общих основаниях.

Стоимость безвозмездно переданного имущества не включается в состав расходов, учитываемых при налогообложении прибыли, при расчете налога на прибыль стоимость выданных подарков детям сотрудников не учитывайте.

При выдаче подарка ребенку сотрудника взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний не начисляйте, так как ребенок не состоит с организацией ни в трудовых, ни в гражданско-правовых отношениях (ч. 1 ст. 7 , ст. 9 ).

С новогодних подарков стоимостью менее 4000 руб. НДФЛ не удерживается.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух» vip -версия

НДФЛ и страховые взносы

Независимо от того, какую систему налогообложения применяет организация, со стоимости подарков, превышающих 4000 руб., удержите НДФЛ (п. 1 ст. 210 , п. 28 ст. 217 НК РФ).

ОСНО: налог на прибыль

Стоимость безвозмездно переданного имущества не включается в состав расходов, учитываемых при налогообложении прибыли. Поэтому при расчете налога на прибыль стоимость выданных подарков сотрудникам и их детям не учитывайте. Такой вывод следует из пункта 16 статьи 270 Налогового кодекса РФ и подтверждается письмом Минфина России от 8 октября 2012 г. № 03-03-06/1/523 .

ОСНО: НДС

При вручении подарков происходит безвозмездная передача права собственности на имущество, используемое в качестве подарка, от организации к сотруднику. Такая операция признается реализацией и является объектом обложения НДС (п. 1 ст. 146 НК РФ).

НДС рассчитайте в зависимости от того, как было учтено имущество, передаваемое безвозмездно:

- по стоимости, включающей сумму «входного» налога;

- по стоимости, не включающей сумму налога.

В первом случае НДС начислите с межценовой разницы (п. 3 ст. 154 НК РФ). НДС, который нужно заплатить со стоимости подарков, рассчитайте так:

НДС, который нужно заплатить со стоимости подарков, определите так:

|

Стоимость выданных подарков без НДС |

«Входной» НДС по имуществу, приобретенному для использования в качестве подарка, можно принять к вычету на общих основаниях . Аналогичные разъяснения содержатся в письмах Минфина России от 19 октября 2010 г. № 03-03-06/1/653 , от 22 января 2009 г. № 03-07-11/16 .

Главбух советует: начисления НДС со стоимости подарков можно избежать, если в локальных документах организации указать, что выдача подарков является элементом системы оплаты труда и применяется в качестве поощрения или стимулирующей меры.

Вручение подарка в качестве поощрения за трудовые достижения можно рассматривать как элемент установленной в организации системы оплаты труда. Для этого условия вручения подарков должны быть прописаны в коллективном договоре (Правилах трудового распорядка, Положениях об оплате труда, о премировании и т. п.). Такой порядок следует из положений статей и Трудового кодекса РФ.

При наличии соответствующих положений в локальных документах организации вручение подарков сотрудникам становится предметом регулирования трудового, а не гражданского законодательства. Расчеты в рамках системы оплаты труда не признаются ни реализацией (безвозмездной передачей), ни передачей товаров для собственных нужд организации. Следовательно, объекта обложения НДС не возникает (подп. и п. 1 ст. 146 НК РФ).

В арбитражной практике есть примеры судебных решений, из которых следуют аналогичные выводы (см., например, постановления ФАС Северо-Западного округа от 13 сентября 2010 г. № А26-12427/2009 , Уральского округа от 29 декабря 2009 г. № Ф09-9886/09-С2 , Центрального округа от 2 июня 2009 г. № А62-5424/2008 и Уральского округа от 20 февраля 2008 г. № Ф09-514/08-С2).

Пример отражения в бухучете и при налогообложении выдачи подарков сотрудникам. Организация применяет общую систему налогообложения

ЗАО «Альфа» применяет общую систему налогообложения.

В мае по приказу руководителя «Альфы» к юбилею организации всем сотрудникам в подарок были вручены кружки с фирменной эмблемой. При выдаче подарков письменные договоры дарения с сотрудниками организация не заключала.

Покупная стоимость партии кружек составила 59 000 руб. (в т. ч. НДС – 9000 руб.). Эта стоимость признается рыночной (ст. 105.3 НК РФ).

При начислении взносов бухгалтер организации руководствовался официальной позицией ФСС России .

Все сотрудники «Альфы» моложе 1967 г. р. База для начисления взносов на обязательное пенсионное (социальное, медицинское) страхование по каждому сотруднику не превысила 568 000 руб. с начала года. Поэтому страховые взносы по всем сотрудникам бухгалтер начислил в общем порядке (по суммарному тарифу 30%).

Взносы на страхование от несчастных случаев и профзаболеваний организация начисляет по тарифу 0,2 процента.

НДФЛ со стоимости подарков бухгалтер не удержал, поскольку она не превышает 4000 руб. в год на каждого человека.

Приобретение подарков и их выдачу сотрудникам бухгалтер «Альфы» отразил так:

Дебет 41 Кредит 76

– 50 000 руб. (59 000 руб. – 9000 руб.) – приобретены подарки для сотрудников;

Дебет 19 Кредит 76

– 9000 руб. – учтен НДС с подарков;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 9000 руб. – принят к вычету НДС;

Дебет 73 Кредит 41

– 50 000 руб. – списана стоимость подарков, переданных сотрудникам;

Дебет 91-2 Кредит 73

– 50 000 руб. – задолженность сотрудников за подарки отнесена на прочие расходы, ввиду того что передача безвозмездна;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– 9000 руб. (50 000 руб. ? 18%) – начислен НДС* со стоимости безвозмездно переданных

кружек;

Организация может поощрять сотрудников, выдавая подарки (ст. 191 ТК РФ). Обычно подарки носят непроизводственный характер, их выдают к какому-либо событию, например, к празднику, дню рождения и т. д. Также организация может выдавать подарки детям сотрудников, например, к Новому году.

Документальное оформление

Подарки сотрудникам, а также их детям передаются на безвозмездной основе – по договору дарения (п. 1 ст. 572 ГК РФ). Такой договор организация вправе заключить как в устной, так и в письменной форме. Однако есть случаи, когда письменная форма договора дарения обязательна. В частности, если организация передает на безвозмездной основе:

- имущество стоимостью более 3000 руб.;

- недвижимое имущество.

Кроме того, для того чтобы организовать контроль за получением подарков, можно вести ведомость их выдачи. Это позволит определить, кто из сотрудников и когда получил вещественное поощрение, а кто еще нет. Так лучше поступить, когда организация выдает подарки сразу группе сотрудников.

Бухучет

Основанием для выдачи подарков является приказ руководителя.

Расчеты с сотрудниками (кроме расчетов по оплате труда), в том числе по выданным подаркам, отражаются в учете с использованием счета 73 «Расчеты с персоналом по прочим операциям».

Бухучет подарков зависит от того, что передается сотруднику в качестве дара.

Если сотруднику (ребенку сотрудника) передаются товарно-материальные ценности (ТМЦ), то в учете отражаются следующие операции:

Дебет 73 Кредит 41 (10, 43)

– списана стоимость товаров (материалов, готовой продукции), переданных в подарок сотрудникам (детям сотрудников);

Дебет 91-2 Кредит 73

– задолженность сотрудников за переданные ТМЦ отнесена на прочие расходы, ввиду того что передача безвозмездна.

Передачу ТМЦ нужно отразить по фактической себестоимости (п. 132 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н).

Если сотруднику (ребенку сотрудника) передаются, например, билеты на какое-либо мероприятие, то для учета данных билетов организация должна применять счет 50-3 «Денежные документы». В такой ситуации в бухучете будут отражены следующие проводки:

Дебет 73 Кредит 50-3

– списана стоимость билетов, переданных в подарок сотрудникам (детям сотрудников);

Дебет 91-2 Кредит 73

– задолженность сотрудников за переданные билеты отнесена на прочие расходы, ввиду того что передача безвозмездна.

Пример отражения в бухучете выдачи подарков сотрудникам

По приказу руководителя ЗАО «Альфа» к юбилею организации всем сотрудникам в подарок были вручены кружки с фирменной эмблемой.

Покупная стоимость партии кружек составила 59 000 руб. (в т. ч. НДС – 9000 руб.).

Выдачу кружек сотрудникам бухгалтер организации отразил так:

Дебет 73 Кредит 41

– 50 000 руб. (59 000 руб. – 9000 руб.) – списана стоимость кружек, переданных в подарок сотрудникам.

Дебет 91-2 Кредит 73

– 50 000 руб. – задолженность сотрудников за подаренные кружки отнесена на прочие расходы, ввиду того что передача безвозмездна.

Ситуация : Нужно ли начислить страховые взносы при выдаче подарка ребенку сотрудника

При выдаче подарка ребенку сотрудника взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний не начисляйте. Поскольку ребенок не состоит с организацией ни в трудовых, ни в гражданско-правовых отношениях, такие подарки нельзя отнести к выплатам и вознаграждениям по трудовым или гражданско-правовым договорам, предусматривающим выполнение работ (оказание услуг) (ч. 1 ст. 7 , ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ, п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Аналогичный вывод следует из письма Минздравсоцразвития от 19 мая 2010 г. № 1239-19

Ольга Пушечкина,

заместитель начальника группы

- Скачайте формы

Старооскольская городская общественно-политическая газета

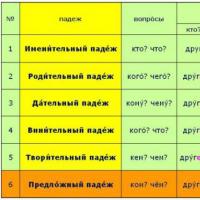

Старооскольская городская общественно-политическая газета Урок "три типа склонения имен существительных" Типы склонения существительных в русском

Урок "три типа склонения имен существительных" Типы склонения существительных в русском Основы теории максвелла для электромагнитного поля Электромагнитное поле максвелла

Основы теории максвелла для электромагнитного поля Электромагнитное поле максвелла Как происходит восстановление в очереди на улучшение жилищных условий после снятия Сняли с городской очереди

Как происходит восстановление в очереди на улучшение жилищных условий после снятия Сняли с городской очереди Действия при наступлении страхового случая по осаго Страховка осаго страховые случаи

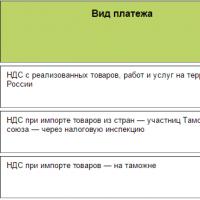

Действия при наступлении страхового случая по осаго Страховка осаго страховые случаи Порядок и сроки оплаты ндс Ндс за 4 квартал срок

Порядок и сроки оплаты ндс Ндс за 4 квартал срок Суп Велюте Дюбарри — Velouté Dubarry Салат дюбарри рецепт

Суп Велюте Дюбарри — Velouté Dubarry Салат дюбарри рецепт